Każdy rynek instrumentów finansowych posiada swoją cykliczność. Okres wzrostu ustępuje okresowi spadku. Ważne jest, aby zrozumieć, w jakim cyklu się znajdujesz i aby zastosować odpowiednie strategie. Serhii Zhdanov, CEO z EXMO.com, zabiera głos i przedstawia główne przyczyny kryptozimy i najlepsze strategie na jej przetrwanie.

W tym artykule najpierw zajmiemy się wyjaśnieniem, czym jest kryptozima i oszacujemy kiedy może się skończyć. Następnie rozważymy główne strategie handlowe i inwestycyjne, które pomogą przetrwać ten czas.

Co to jest kryptozima?

Zgodnie z ogólnie przyjętą koncepcją na rynku tradycyjnym, jest to spadek szerokiego indeksu o ponad 20%. Ponieważ na rynku kryptowalut nie ma indeksów, należy uznać Bitcoina za szeroki indeks. Z nim związana jest największa korelacja innych aktywów kryptograficznych.

Natomiast tzw „timing” to jedna z głównych umiejętności w inwestowaniu i handlu. Pozwala na czas określić spadek w kryptowalutach i zaoszczędzić mnóstwo zasobów.

Kryptozima – przyczyny

Aby jasno zrozumieć przyczyny kryptozimy, należy wziąć pod uwagę 3 elementy:

- Tryby działania rynku: risk-on vs risk-off.

- Korelacja amerykańskiego rynku akcji i rynku kryptograficznego.

- System Rezerwy Federalnej Stanów Zjednoczonych (FED).

Risk-on – rynek podejmuje ryzyko

Każdy rynek instrumentów finansowych działa w dwóch głównych trybach: risk-on i risk-off.

Risk-on – kiedy większość oferentów staje się ryzykantami i kupuje ryzykowne aktywa. Na rynku wówczas włącza się tryb ryzyka (risk-on). Ale dlaczego nagle ktoś zaczyna kupować ryzykowne aktywa? Mówiąc krótko – dla zaspokojenia głodu i poczucia sytości.

Ale skąd nagła konieczność zaspokojenia tej potrzeby? Wszystkiemu winne niskie oprocentowanie kredytów. Na przykład, od połowy 2020 roku do marca 2022 roku, stopa FED wynosił 0,25% i to doprowadziło do wzrostu.

Omówmy 2 główne źródła jak to działa:

- W obliczu niskich stóp procentowi zwykli ludzie, czyli retail od razu zaczynają z nich korzystać kupując dobra materialne: samochody, domy itd. A kiedy wszystkie podstawowe potrzeby piramidy Maslowa zostaną zaspokojone, decydują się albo wejść do biznesu. Dlatego indeksy aktywności biznesowej gwałtownie rosną w tym okresie. Mogą oni też zacząć inwestować/handlować.

- Korporacje, które często mają skomplikowaną strukturę zadłużenia w postaci zobowiązań z tytułu różnych kredytów, obligacji, akcji itd. mogą teraz refinansować swoje obligacje i przyciągnąć nowe inwestycje.

Teraz pomnóż to x100. Ludzie zanoszą swoje wolne pieniądze do funduszy inwestycyjnych, które zaczynają kupować aktywa kryptograficzne. Widzieliśmy już raporty, że fundusze emerytalne zaczęły wchodzić na rynek kryptograficzny.

Ok, ale przecież żyli sobie spokojnie, zarabiali pieniądze, win-win, w czym problem?

Risk-on – rynek stygnie (kryptozima)

Właśnie powiedzieliśmy, że ludzie kupują wszystko wokół, a ryzykowne aktywa rosną. Jednak koszty życia również rosną. Wszyscy doświadczamy tegorocznego wzrostu cen żywności, co prowadzi do wzrostu inflacji. Dlatego w momencie bardzo wysokiej inflacji rynek zaczyna przechodzić do etapu 2: risk-off.

Oto mała sztuczka psychologiczna, którą warto zapamiętać, aby nie doświadczyć FOMO (fear of missing out) i nie kupować pod wpływem emocji. W tym momencie musisz sobie powiedzieć: „What goes up, must goes down” i odejść od monitora.

Jednak nie tylko inflacja powoduje przejście rynku w tryb ryzyka. Jest jeszcze jeden czynnik. Kiedy wszystko rośnie, co drugi inwestor chce stworzyć swoją kryptowalutę, wejść na dużą giełdę i sprzedać swoje puste aktywa kryptograficzne. Chce zdobyć duże pieniądze i wyjechać na wyspy. W rezultacie duża liczba osób inwestuje w takie projekty, a następnie bardzo cierpi.

A zatem tryb risk-off nie jest dobry ani zły, podobnie jak risk-on.

Wniosek 1: w trybie risk-on twoje ryzykowne aktywa wzrosną, ale inflacja również wzrośnie. Natomiast w trybie risk-off spadną ryzykowne aktywa, ale inflacja również spadnie.

Korelacja do rynku tradycyjnego

Dlaczego w artykule o kryptowalutach jest tak wiele wzmianek o giełdzie w USA? Ponieważ oba rynki są ze sobą silnie powiązane. Od 2020 roku amerykańska giełda i rynek kryptograficzny są ze sobą bardzo skorelowane.

Pomyśl o lutym 2020 roku, kiedy wszystkie instrumenty finansowe spadły, nawet złoto, które wielu uważało za aktywo skorelowane przeciwnie do rynku. W 2022 roku amerykańska giełda i rynek kryptograficzny również się kopiują.

Pojawienie się dużych funduszy inwestycyjnych w sektorze krypto, które mają główną specjalizację w akcjach, doprowadziło do błędnego koła. Rynek akcji spadł → pozycja w krypto jest ucinana, aby zapewnić więcej akcji, odpowiednio, sprzedaż w krypto prowadzi do jej spadku → rynek akcji nadal spada → pozycje w krypto kurczą się jeszcze bardziej.

Wniosek 2: w bieżącym roku amerykańska giełda i rynek kryptograficzny są silnie skorelowane, a giełda wyznacza tempo w tej parze. Określając czas odwrócenia na nim po obu stronach możesz określić odwrócenie na rynku kryptograficznym.

System FED a walka z inflacją

Powyżej zauważyliśmy, że niskie stopy procentowe powodują wzrost instrumentów finansowych. Jednocześnie inflacja gwałtownie przyspiesza, a rynek zaczyna przygotowywać się do przejścia w tryb ryzyka. Ale jaki potężny gracz na rynku może sprawić, że wszyscy przejdą na tryb ryzyka i spowodują spadek? Dziś jest to amerykański FED, największy gracz na rynku.

Jeśli wejdziesz na stronę Rezerwy Federalnej, zobaczysz następujące zdanie: „Celem polityki pieniężnej Rezerwy Federalnej jest promowanie maksymalnego zatrudnienia, zrównoważonych cen i umiarkowanych długoterminowych stóp procentowych”.

Tylko o jakich stabilnych cenach można mówić, gdy wszystko rośnie w 100%. Dlatego w takich sytuacjach FED zaczyna ingerować w gospodarkę i prowadzi politykę monetarną, aby doprowadzić inflację do 2%.

A zatem, kiedy skończy się kryptozima? Ponieważ oba rynki są ze sobą powiązane, spadek zakończy się, gdy FED zacznie ponownie wlewać płynność na rynek. Stanie się tak na przykład z powodu obniżki stóp procentowych. Natomiast to nastąpi, gdy doprowadzą inflację w USA do 2%.

Podsumowując:

- Rynek kryptograficzny, jak każdy inny rynek instrumentów finansowych, działa w trybie risk-on i risk-off (kryptozima).

- Tryby risk-on oraz risk-off nie są niczym złym ani dobrym, cyklicznie się zmieniają i trzeba wiedzieć jak pracować w każdym z nich.

- Giełda w USA i rynek kryptograficzny mocno się do siebie dostosowały, więc odwrócenie na giełdzie w USA powoduje odwrócenie w krypto.

- Dużym graczem, który decyduje, w jakim trybie rynki będą działać, jest FED. Poprze swoją politykę pieniężną (stopy procentowe i tym podobne) albo nadmuchuje rynek i podwyższa inflację, albo studzi rynek i obniża inflację. Dlatego śledź politykę FED na obecnym rynku.

- Kryptozima skończy się, gdy FED obniży inflację do 2% i uruchomi mechanizmy poprawy płynności w systemie. Przypuszczalnie połowa 2023 roku, jak sami oceniają. Dlatego nie rozpaczamy i cierpliwie czekamy

Jak przetrwać kryptozimę: od łatwych do złożonych strategii

Wszyscy uwielbiamy okres, w którym rynek rośnie. Jednak ponieważ ten okres nie nadejdzie jutro, musisz wiedzieć, co robić, gdy panuje kryptozima. Zatem przyjrzyjmy się głównym strategiom w przypadku spadku aktywów kryptograficznych od prostego do bardziej skomplikowanego stopnia złożoności.

Początkujący: Kup i trzymaj

Buy-and-hold to strategia, w ramach której kupujesz aktywa kryptograficzne i trzymasz je do momentu, gdy zaczną przynosić zysk. A zatem na rosnącym rynku Twoje zyski wzrosną, ale na spadającym – wręcz przeciwnie. Jeśli kupiłeś, powiedzmy, Bitcoina w okolicach powyżej 60 000 USD, wtedy te spadki będą zauważalne.

Jest to strategia bardzo odpowiednia dla początkujących, ponieważ moment wejścia tutaj nie jest tak wymagający, jak w innych strategiach. Jedyną rzeczą, na którą należy sobie odpowiedzieć, jest to, co kupisz i kiedy sprzedasz? W przypadku strategii buy-and-hold zasób, który zamierzasz kupić, musi być bardzo silny, ponieważ ten zasób musi jeszcze przetrwać kryptozimę.

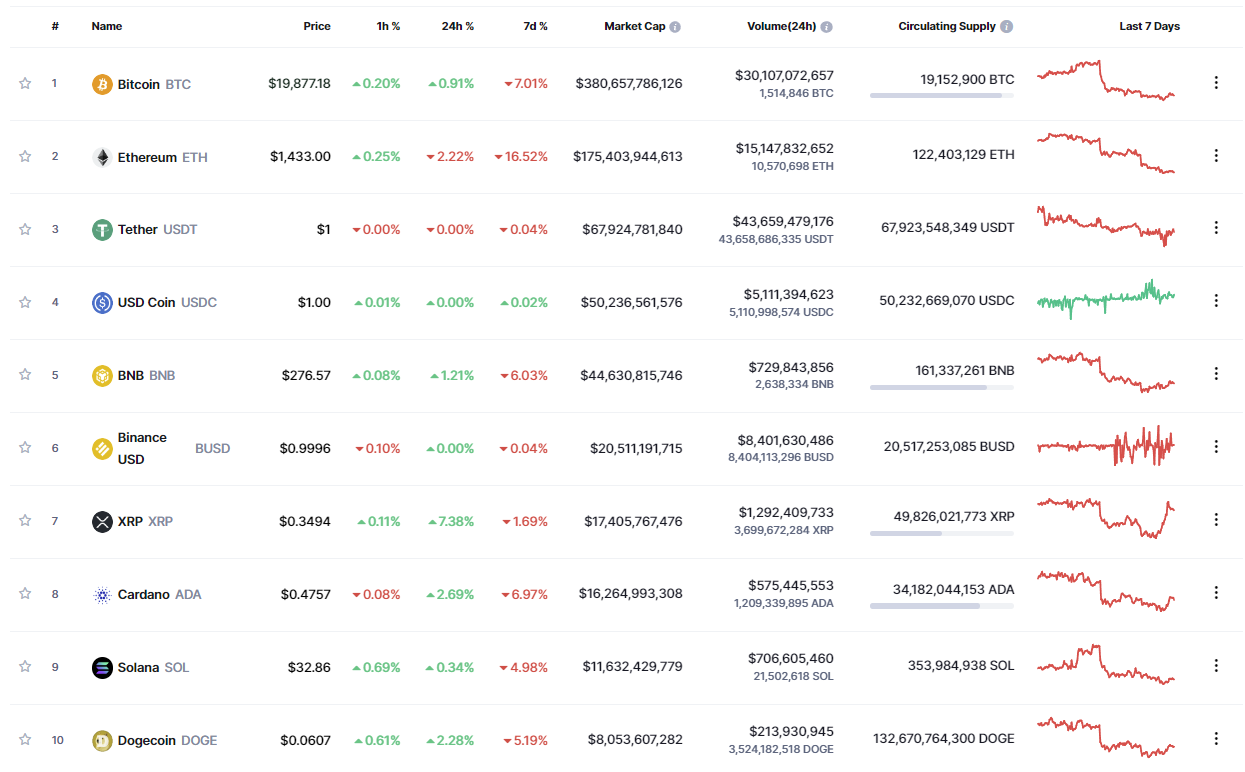

Ludzie często zainspirowani zielonymi cyframi, sprzedają domy i samochody, a potem wszystko tracą. Więc podejdź mądrze, lepiej zacząć inwestować w monety z pierwszej dziesiątki rankingu kapitalizacji rynkowej.

I oczywiście nie zapominaj, że portfel, na którym przechowujesz swoje kryptowaluty, musi być zaufany i niezawodny.

Początkujący: DCA

Dollar-cost averaging to strategia, w której kupujesz kryptowalutę miesięcznie/co kwartał/ co pół roku za określoną kwotę w USD.

W czym tkwi przewaga tej strategii? Zaczynasz kształtować pozycję w bardzo dobrej cenie i zbliżać ją do ceny rynkowej.

W czym minus? Musisz wyraźnie wiedzieć, że będą pieniądze na zakup we właściwej liczbie, ponieważ jeśli zaczniesz pomijać okresy zakupu, twoja średnia cena gwałtownie się pogorszy.

Inny minus: możesz tak bez końca kupować jakąś kryptomonetę lub token, a następnie ją sprzedawać i to przyniesie straty. Jednak można to naprawić poprzez dywersyfikację portfela.

Ponadto pamiętaj, aby chwalić siebie za to, że niewiele straciłeś, w ten sposób znacznie łatwiej będzie zarobić.

Kolejna psychologiczna sztuczka dla tej strategii: Kiedy wszystko spada, a ty w rzeczywistości kupujesz wbrew trendowi, a minus rośnie z każdym dniem coraz bardziej i już chcesz wszystko zamknąć, wyobraź sobie, że Święty Mikołaj przyszedł do Ciebie i rozdaje prezenty. Tak właśnie jest tutaj! Rynek rozdaje prezenty w postaci monet o niskiej cenie i nie patrz na cenę, ale na liczbę prezentów. To znaczy, miałem 10 BTC, a teraz 11. Licz kryptowaluty na sztuki, a nie w dolarach.

Średniozaawansowany: Polowanie na spadki

Bottom-picking jest trudniejszą strategią i polega na tym, że próbujesz kupić monetę kiedy ta osiąga swoją historycznie najniższą cenę. Ale ponieważ jest to bardzo trudne do przewidzenia, musisz być przygotowany w tej strategii, aby wykorzystywać stop-loss i akceptować stratę.

Strategia zakłada, że masz już jakiś system transakcyjny, który pokazuje punkt wejścia, punkt wyjścia i stop-loss. Na EXMO w sekcji „Artykuły” znajdują się zrozumiałe teksty poświęcone analizie wykresów na różne sposoby. Nie bądź leniwy! Jeśli nie masz strategii, powinieneś się o nich dowiedzieć.

Średniozaawansowany: Dywersyfikacja portfela

Pamiętaj o jednej prostej rzeczy: na rynku zawsze jest coś, co rośnie – wystarczy umieć znaleźć co to jest. Nie zdarza się, że wszystkie 100% aktywów spada. W przypadku tego typu strategii trzeba bardzo dobrze umieć posługiwać się screeners. Na przykład na EXMO lub dla szerszego zasięgu na TradingView.

Co to za strategia? Jeśli na spadającym rynku istnieją aktywa kryptograficzne, które nie spadają za Bitcoinem i całym rynkiem, ale stoją w miejscu, a nawet rosną, oznacza to, że w tym aktywie jest duży gracz, który absorbuje wszystkich sprzedawców i zbiera płynność. Dlatego gdy rynek się odwróci, ta moneta prawdopodobnie poleci w kosmos.

Po znalezieniu takiego zasobu możesz wykorzystać do niego wejść. Ale tak naprawdę strategia nie będzie miała fundamentalnego znaczenia. Po prostu ktoś, kto ma oczy szeroko otwarte zarobi 30%+ w ciągu 1-2 dni. Natomiast ktoś inny zarobi tylko 10%, ponieważ nie ma jeszcze jasnej strategii wejścia.

Zaawansowany: Wykorzystanie instrumentów pochodnych do zabezpieczenia ryzyka

Tutaj nie będziemy rozwodzić się nad różnymi rodzajami instrumentów pochodnych, takich jak swapy, kontrakty futures, itc. Nie poruszymy też strategii takich, jak credit spreads, ponieważ są to bardzo duże pojedyncze tematy.

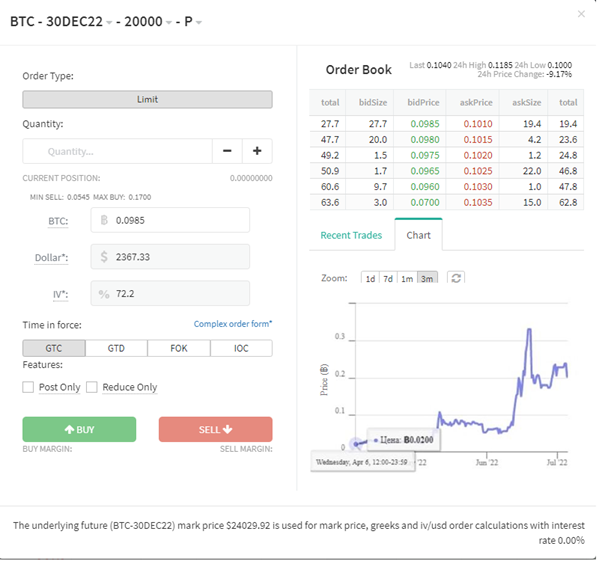

Ale dla rozgrzania zainteresowania w tym obszarze zobacz wykres opcja Put na Bitcoin z wygaśnięciem 30 grudnia 2022 roku i strajkiem w wysokości 20 000 USD. Bez wchodzenia w szczegóły, po prostu spójrz jak cena wzrosła z 0,02 do 0,3 BTC.

A jeśli wszystko to zostanie przetłumaczone na ludzki język, okazuje się, że: nawet jeśli kupiłeś 1 BTC za 50 000 USD, to wydając tylko 2 500 USD na opcję Put, jako ubezpieczenie, możesz przetrwać 63% spadku Bitcoina, nie tracąc ani grosza.

Kryptozima – jeszcze trochę w temacie

Oprócz materialnego składnika kryptozima posiada jeszcze drugą stronę medalu. Spadek to najlepszy czas na edukację się w temacie. Kiedy rynek się odwróci, nadejdzie czas, aby zastosować wiedzę i umiejętności. Dlatego w tym okresie stale przeglądaj różne wykresy, w ten sposób rozwiniesz tak zwaną umiejętność „rozpoznawania wzorców”. Dzięki niej żadne ruchy krypto cię nie zaskoczą.

Po znalezieniu ulubionego wzorca naucz się konfigurować ekrany, na przykład na EXMO lub na Tradingview. Gdy rynek zacznie się odwracać, zaoszczędzi ci to mnóstwo czasu i szybko znajdziesz odpowiednie aktywa.

Przeczytaj teksty w sekcji „Artykuły” na EXMO. Zbuduj bazę, abyś nie zgubił się w pojęciach trendu, wskaźników, różnych rodzajów zleceń. Na szczycie tego znajdziesz swoje osiągnięcia, które pojawią się, jeśli wykonasz powyższe punkty. Również w tym celu zapisz się na kurs kryptograficzny EXMO STUDY, który wkrótce będzie dostępny.

Co ważne podczas rynku niedźwiedzia możesz rozwijać psychologiczną stronę inwestowania. Bardzo łatwo jest zarobić, gdy wszystko rośnie. Natomiast kiedy wszystko spada, nie tylko nie musisz tracić zysków, ale także załamywać się psychicznie. Po przeżyciu pierwszej kryptozimy gra na giełdzie staje się dziecinnym bełkotem, ponieważ zdajesz sobie sprawę, jak wszystko jest cykliczne.

Podsumowanie

Jeszcze raz: „What goes up, must go down” i odwrotnie. Każdy spadek jest darem do kupienia solidnych projektów. Nikt inny nie da tak dobrych cen. Więc pracuj nad swoją psychologią!

W tym artykule przyjrzeliśmy się, jak powstają te cykle i co należy zrobić podczas każdego z nich. Powiedzieliśmy, jak określić, kiedy jeden cykl zmieni się w inny. Kiedy zdasz sobie z tego sprawę, zrozumiesz i przeżyjesz kryptozimę, będąc w pełnej gotowości na odwrócenie rynku.

– – –

Serhii Zhdanov

Dyrektor generalny EXMO.com, globalnej giełdy kryptograficznej założonej w 2013 roku. Odgrywa kluczową rolę w kwestiach o znaczeniu strategicznym, w tym związanych z audytem, budżetowaniem, zatrudnianiem, planowaniem strategicznym, nabywaniem licencji, skalowaniem biznesu oraz świadczeniem nowych usług w ramach platformy. Sergey uważa, że branża kryptowalut musi pozostać zgodna z przepisami i regulowana, aby zapewnić bezpieczeństwo funduszy użytkowników i wspierać masową adopcję kryptowalut.

Platforma EXMO zapewnia kompleksowe możliwości handlu i przechowywania kryptowalut dla ponad 2 milionów traderów z całego świata. Giełda regularnie rozszerza swoją funkcjonalność, uzupełnia listę aktywów do handlu i wprowadza swoich użytkowników do świata cyfrowych aktywów. Podstawową misją zespołu EXMO jest uczynienie rynku kryptowalut dostępnym dla każdego.

Wyjaśnienie

Wszystkie informacje zawarte na naszej stronie internetowej są publikowane w dobrej wierze i wyłącznie w ogólnych celach informacyjnych. Wszelkie działania podejmowane przez czytelnika w związku z informacjami znajdującymi się na naszej stronie internetowej odbywają się wyłącznie na jego własne ryzyko.