Rynek Bitcoina jest miejsce nieustannego ścierania się byków i niedźwiedzi. Często zwierzęta te przybierają formę krótko- i długoterminowych posiadaczy, którzy nieustannie wymieniają się monetami.

Gdy zakupy robią krótkoterminowi posiadacze, to często jest to sygnałem rynkowych szczytów. Natomiast zakupy tych drugich zwykle wyznaczają rynkowe dołki. Jednak w sytuacjach, gdy obydwa rodzaje posiadaczy są w zysku – mamy sytuację rozpędzonej hossy. W odwrotnej sytuacji, gdy wszyscy odnotowują straty – pogłębioną bessę.

W dzisiejszej analizie on-chain BeInCrypto przygląda się wskaźnikom zachowania obydwu rodzajów posiadaczy. Celem jest próba określenia na podstawie ich zachowania, na jakim etapie rynku znajduje się Bitcoin.

Czy dołek został już osiągnięty i należy spodziewać się wzrostów? Czy czeka nas długa konsolidacja i wielomiesięczny trend boczny? A może stoimy nad przepaścią długoterminowego rynku niedźwiedzia i najgorsze dopiero przed nami?

Krótkoterminowi posiadacze w skrajnej stracie

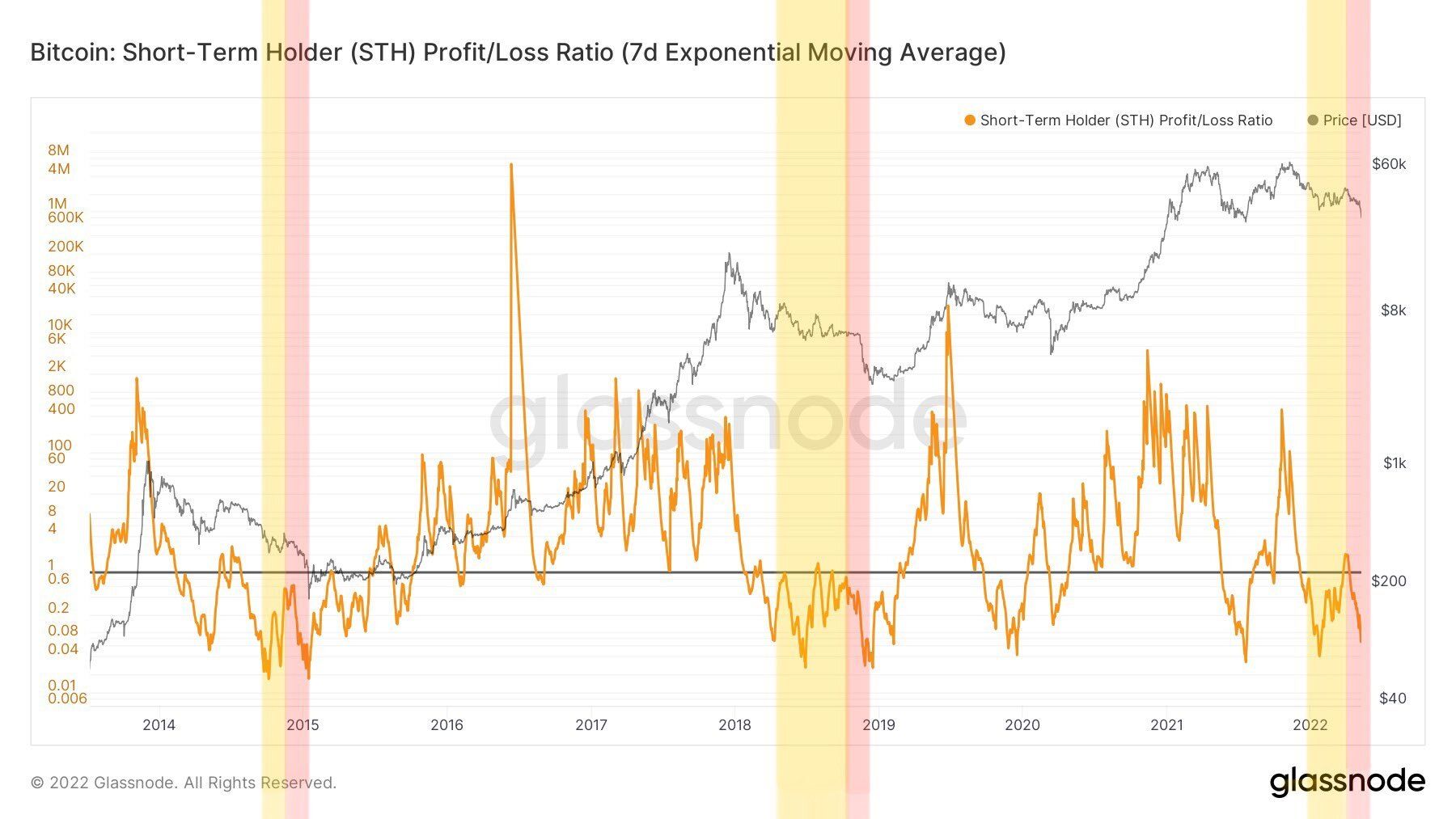

Wskaźnik STH Profit/Loss Ratio mierzy stosunek podaży krótkoterminowych posiadaczy (STH) w zysku względem podaży krótkoterminowych posiadaczy w stracie. Jeżeli jego wartość wynosi 1, to bilans zysku i straty krótkoterminowych posiadaczy wynosi 0. Oznacza to, że podmioty z czasem życia mniejszym niż 155 dni globalnie nie odnoszą straty ani zysku (break even).

Podobnie jak SOPR, wykrywa on lokalne dołki w rynkach byka i lokalne szczyty na rynkach niedźwiedzia. Innymi słowy, jeżeli w trakcie hossy spada do poziomu 1, to jest to dobry sygnał zakupowy. Odwrotnie, jeżeli w trakcie bessy wzrasta do poziomu 1, jest to dobry sygnał sprzedażowy.

Ponadto był pomocny w określaniu absolutnych dołków i szczytów w kolejnych cyklach rynkowych, gdy jego wskazania skrajnie odchylały się od jedności. Jednak tutaj skrajne wartości powyżej 1 były osiągana na miesiące przed historycznymi ATH. Natomiast skrajne wartości poniżej 1 zwykle wymagały dwóch lub trzech wizyt na minimalnych poziomach zanim absolutny dołek został osiągnięty.

Tę ostatnią zależność dobrze zilustrował analityk on-chain @SwellCycle, który zatweetował wykres 7-dniowej ekspotencjalnej średniej kroczącej (EMA) dla STH P/L Ratio tuż po spadku BTC w okolice poziomu 30 000 USD. Na wykresie zaznaczył dwoma kolorami okresy osiągania dołka przez wskaźnik i połączył je z ceną BTC (żółty i czerwony obszar):

Jeżeli jego interpretacja jest trafna, to Bitcoin jest w trakcie poszukiwania absolutnego dołka (czerwony obszar). Dołek ten może znajdować się poniżej minimów z lata 2021 gdy BTC osiągnął 29 000 USD.

Kolejne nurkowanie poniżej 30 000 USD?

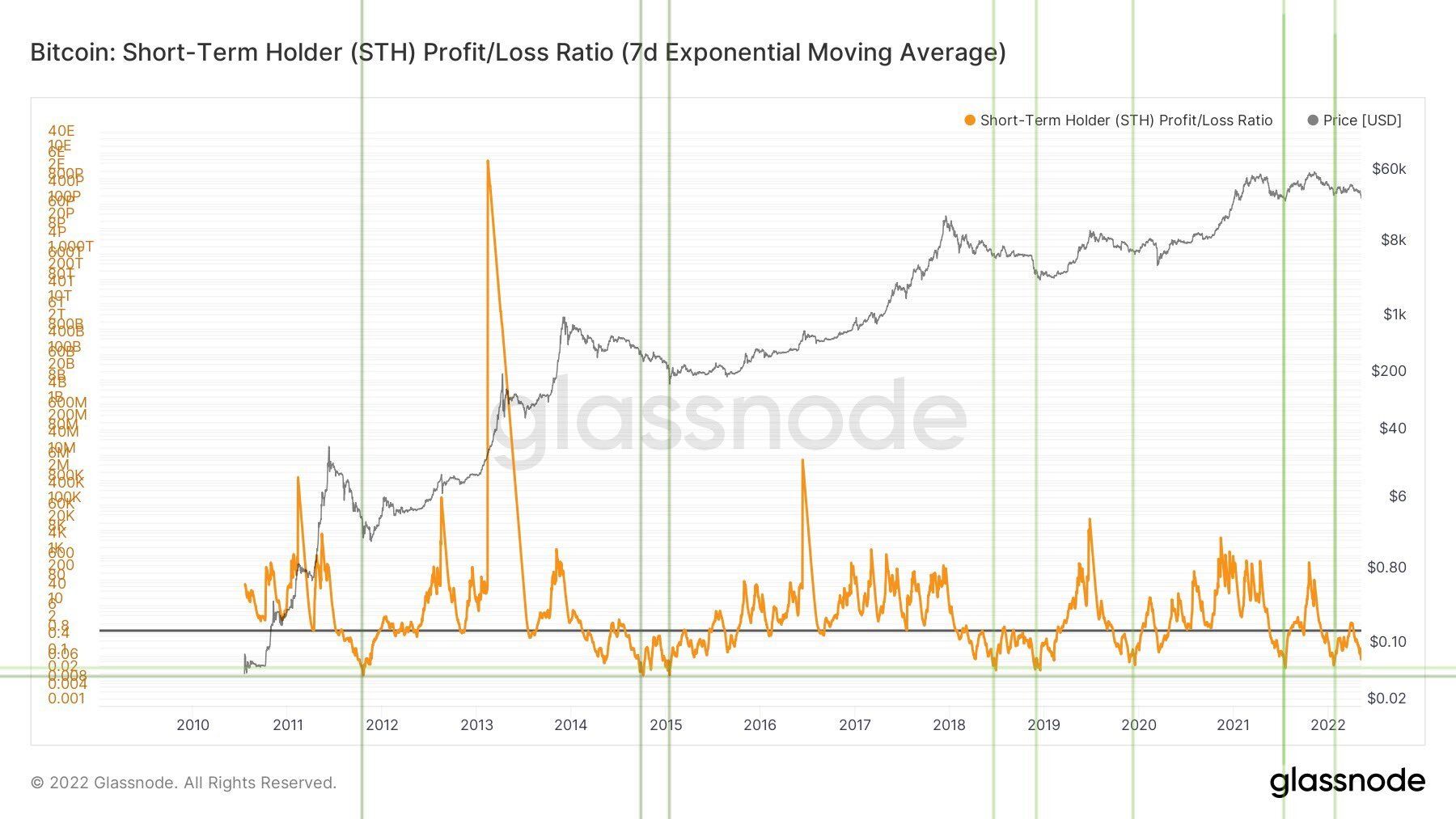

Inny wykres pokazuje ten sam wskaźnik STH P/L Ratio z zaznaczonymi lokalnymi dołkami i korespondującą ceną BTC (zielone, wertykalne linie). Okazuje się, że absolutnym dołkom ceny BTC towarzyszyła bycza dywergencja na naszym wskaźniku. Pomimo niższej ceny Bitcoina, wskaźnik STH P/L Ratio odnotowywał nieco wyższe wartości w latach 2014-2015 oraz 2018-2019.

Jeżeli taka sytuacja miałaby się powtórzyć, to niezbędne byłoby jeszcze jedno, pogłębione nurkowanie ceny BTC poniżej 30 000 USD, połączone z wyższym dołkiem na wskaźniku stosunku podaży krótkoterminowych posiadaczy.

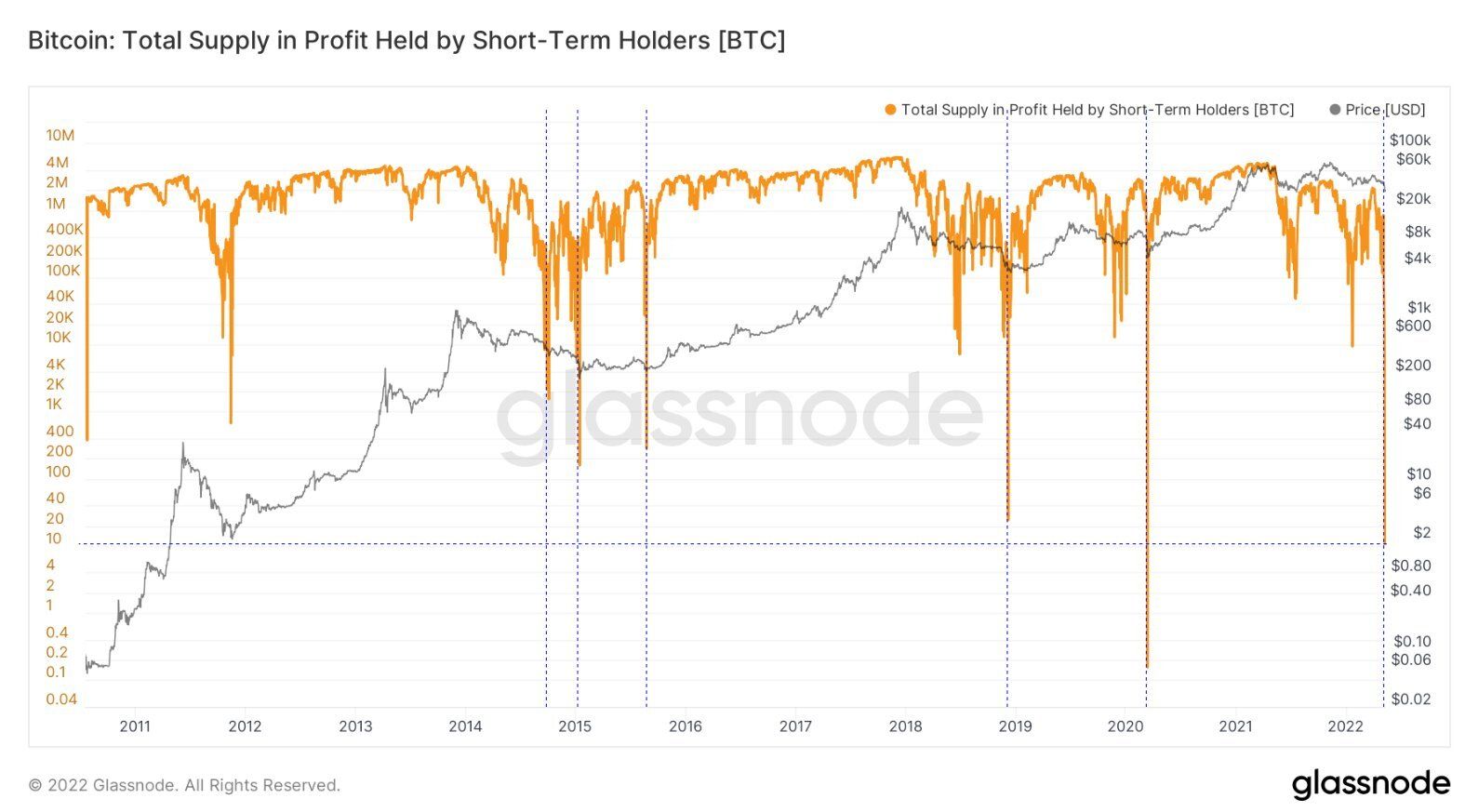

Podobnej interpretacji dostarcza pokrewny wskaźnik całkowitej podaży STH, która znajduje się w zysk. W trakcie generowania historycznych dołków ceny BTC indykator ten odnotowywał pogłębione i krótkotrwałe spadki w kierunku poziomu 0.

Najbardziej dramatyczny taki spadek miał miejsce w trakcie krachu na początku pandemii COVID-19. Wskaźnik całkowitej podaży STH w zysku wyniósł wówczas nieco powyżej 0,1 BTC. Innymi słowy praktycznie żaden Bitcoin będący w rękach posiadaczy krótkoterminowych nie przynosił zysku.

Co ciekawe, druga najniższa wartość w historii tego wskaźnika została dopiero co osiągnięta w dniu 9 maja 2022 roku. W dzień najnowszego krachu Bitcoina i generowania dołka na poziome 30 000 USD zaledwie 10 Bitcoinów z globalnej podaży w rękach STH znajdowała się w zysku.

Czy LTH dołączą do bessy?

Skrajne straty i cierpienie krótkoterminowych posiadaczy są dosyć powszechnym zjawiskiem w trakcie trendów spadkowych. Osoby najpóźniej dołączające do rynku w tracie wzrostów najczęściej szybko zostają „pod wodą”.

Jednak w historycznym ujęciu to sytuacja długoterminowych posiadaczy decydowała o rozpoczęciu długoterminowego rynku niedźwiedzia lub odbicia w kierunku nowych szczytów. Dopóki LTH nie sprzedają ze stratą, dopóty nie było zagrożenia ostateczną kapitulacją BTC. Jednak w momencie utraty wiary w dalsze wzrosty przez LTH, Bitcoin nieuchronnie zmierzał w kierunku absolutnego dołka.

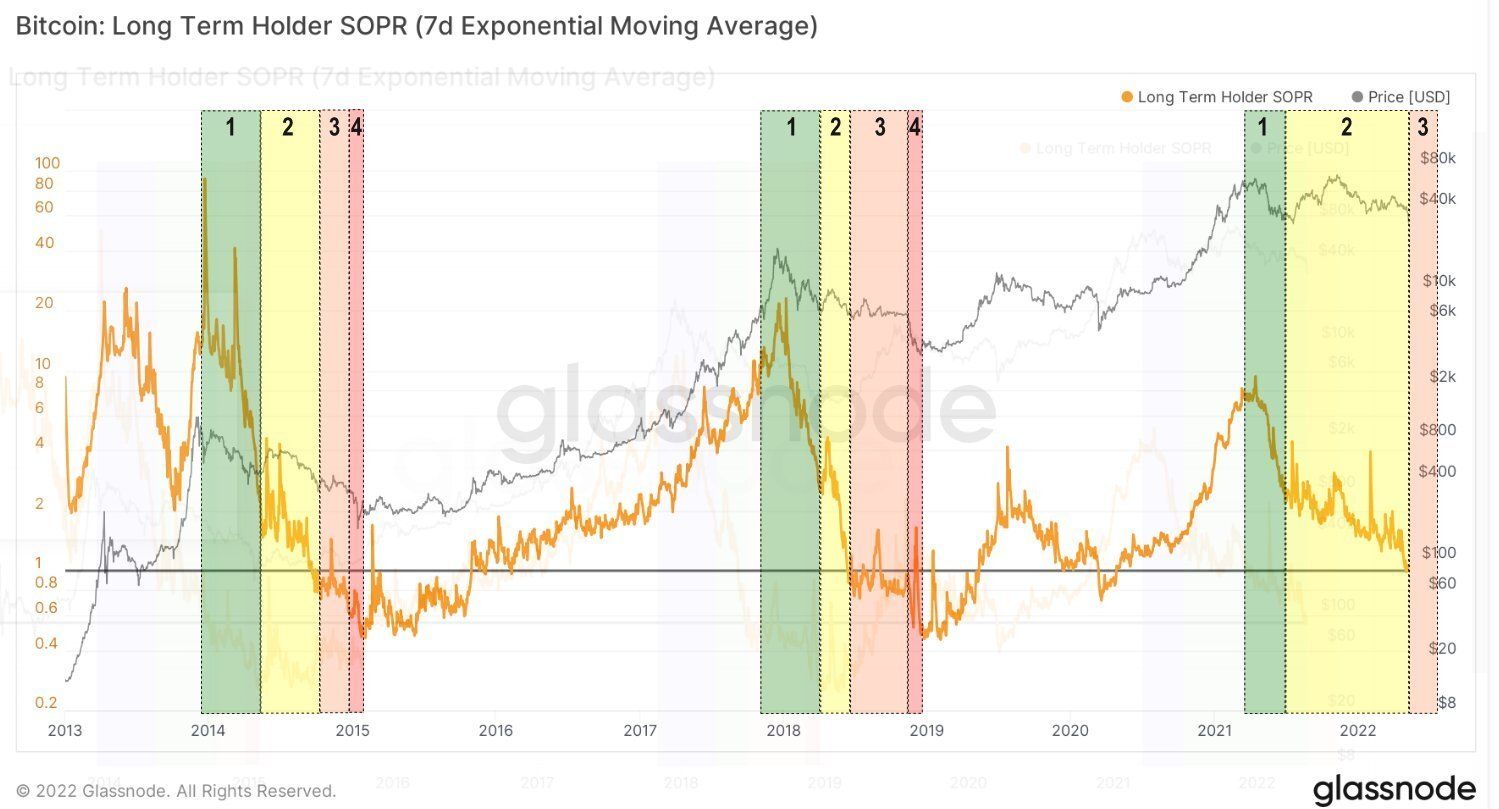

Wskaźnikiem, który pomaga to oszacować jest Spent Output Profit Ratio (SOPR) długoterminowych posiadaczy. Sam SOPR oblicza się dzieląc wartość zrealizowaną (w USD) przez wartość przy tworzeniu (w USD) zrealizowanego wyjścia. Innymi słowy: cena sprzedana / cena zakupu. Natomiast SOPR dla LTH jest obliczany identycznie, ale biorąc pod uwagę tylko podmioty z czasem życia większym niż 155 dni.

Wspomniany wyżej analityk @SwellCycle również poddał interpretacji długoterminowy wykres 7-dniowej EMA wskaźnika SOPR dla LTH. Przede wszystkim widzimy podział na 4 fazy rynku niedźwiedzia. Faza 1 i 2 wyznacza stosunkowo łagodne spadki, gdy SOPR LTH jest jeszcze powyżej 1. Natomiast fazy 3 i 4 wyznaczają dynamiczne i szybkie spadki w kierunku absolutnego dołka osiąganego w najkrótszej fazie 4.

Powtórka z krachu COVID-19?

Co istotne, widzimy, że aktualnie wykres 7-dniowej EMA dla SOPR LTH znajduje się w newralgicznym położeniu dokładnie na poziomie 1. Jeżeli obszar ten zostanie utracony, należy spodziewać się rozpoczęcia fazy 3. Jeżeli jednak zostałby wybroniony, to być może Bitcoin uniknąłby długoterminowego rynku niedźwiedzia.

Ponadto możliwy jest scenariusz z marca 2020 roku. Wówczas krótkoterminowy spadek poziomu 1 szybko został odrobiony, a cena BTC odnotowała odbicie w kształcie V i wzrosty były kontynuowane.

Niezależnie od konsekwencji tych wskaźników on-chain dla ceny BTC, rynek z pewnością znalazł się w kluczowym momencie. Najbliższe tygodnie zadecydują, czy długoterminowi posiadacze rozpoczęli kapitulację i czeka nas kryptowalutowa zima. Czy też może ekstremalne straty krótkoterminowych posiadaczy będą wystarczające, aby zainicjować odwrócenie trendu i wznowienie hossy?

Aby zapoznać się z najnowszą analizą Bitcoina (BTC) przez BeInCrypto, kliknij tutaj.

Wyjaśnienie

Wszystkie informacje zawarte na naszej stronie internetowej są publikowane w dobrej wierze i wyłącznie w ogólnych celach informacyjnych. Wszelkie działania podejmowane przez czytelnika w związku z informacjami znajdującymi się na naszej stronie internetowej odbywają się wyłącznie na jego własne ryzyko.