Anchor, największy protokół w ekosystemie Terra, wciąż rośnie w siłę dzięki nieustannemu popytowi na stablecoina UST. Właściwie, UST wyprzedziło już nawet Binance USD pod względem kapitalizacji rynkowej, zajmując trzecie miejsce na podium “stablecoinów”.

Popularność algorytmicznego stablecoina wynika w dużej mierze z prawie 20% rocznej stopy zwrotu oferowanej przez protokół Anchor. W związku z tym nasuwa się kilka pytań:

- Jak długo utrzyma się tak wysokie APY?

- Jak bardzo zrównoważona jest gospodarka Terra?

- Czy potencjalnie niższa stopa Anchor doprowadziłaby do odpływu środków do innych protokołów i odchylenia UST od 1 USD?

- Czy rezerwa Bitcoinów LFG pomoże stablcoinowi?

W dzisiejszym artykule postaramy się przeanalizować te kwestie.

Ogromny sukces

W ciągu zaledwie jednego roku TVL protokołu Anchor wzrosła prawie 25-krotnie, z 0,6 mld USD do 16 mld USD. Platforma zajmuje obecnie trzecie miejsce w rankingu ogólnym, ustępując jedynie Curve i Lido. Drugi z nich obsługuje szerszy zakres sieci.

Biorąc pod uwagę wysokie tempo wzrostu, jest bardzo prawdopodobne, że Anchor wkrótce stanie się liderem wśród wszystkich projektów DeFi.

W protokole dodano ostatnio obsługę Avalanche. Jego udział w całkowitym TVL jest jednak niewielki – wynosi zaledwie 158 mln USD.

Dane te wskazują na niezwykle duże znaczenie Anchor dla ekosystemu Terra. TVL tego ostatniego wynosi 28,54 mld USD (stan na 06.04.2022 r.). W tym samym czasie wskaźnik dominacji Anchor wynosi 54,45%.

Innymi słowy, większość działań w ekosystemie Terra jest związana z systemem Anchor, który skupia 72% wszystkich UST.

Łącznie użytkownicy zdeponowali w Anchor 14 miliardów UST. Według CoinGecko, całkowita podaż rynkowa stablecoina wynosi 18,7 mld.

Stały popyt na UST wynika z wysokiej rentowności. Ma to pozytywny wpływ na kurs wymiany LUNA, ponieważ aby wyemitować UST, z obiegu musi zostać wycofana odpowiednia ilość rodzimej kryptowaluty Terra. Mechanizm ten, który w dużej mierze opiera się na arbitrażu, pomaga utrzymać powiązanie z dolarem amerykańskim.

Innymi słowy, im więcej UST zostanie wyemitowanych i trafi do Anchor, tym więcej LUNA zostanie spalona i tym bardziej wzrośnie jej cena.

Z tego powodu kapitalizacja UST i trendy cenowe LUNA są dość mocno skorelowane.

Na początku listopada całkowita wartość rynkowa stablecoin wynosiła mniej niż 3 mld USD; obecnie przekracza 18 mld USD. Wartość LUNA w tym samym okresie wzrosła mniej więcej dwukrotnie.

Nie zawsze tak będzie

Analizując sytuację głębiej, perspektywy dla ekosystemu Terra nie są jednoznaczne. Dashboard Anchor pokazuje, że łączna wartość depozytów wielokrotnie przekracza wartość pożyczonych środków.

W projekcie bardzo brakuje aktywów niezbędnych do generowania stabilnych dochodów z odsetek dla kredytodawców. Dystrybucja tokena ANC wśród kredytobiorców ma niewielki wpływ i nie zmniejsza nierównowagi.

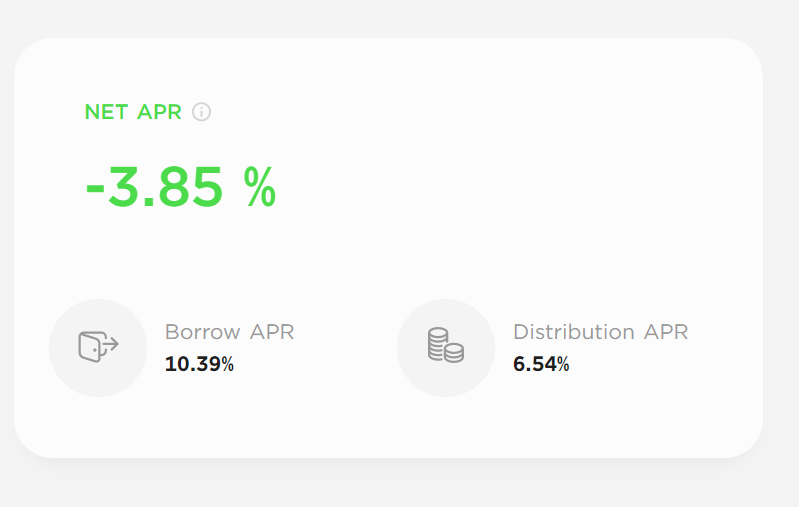

Na dzień 24.04.2022 r. rzeczywista stopa oprocentowania pożyczek na Anchor wynosi -3,58% (oprocentowanie pożyczanych wynosi 10,39%, a roczna stopa zwrotu z rozliczeń międzyokresowych ANC – 6,54%).

W marcu społeczność projektu zagłosowała za przyjęciem propozycji, zgodnie z którą stopa zwrotu z depozytów mogłaby się zmieniać o maksymalnie 1,5% raz w miesiącu, w zależności od wysokości rezerw na Anchor

Obecne warunki panujące na rynku kryptowalut nie odznaczają się dużą aktywnością uczestników. Ze względu na przewagę strachu nad chciwością wielu inwestorów preferuje stablecoiny, niechętnie pożyczając pieniądze pod zastaw kryptowalut ze względu na ryzyko ich upłynnienia.

Sponsored SponsoredNiska aktywność przyczynai się jedynie do przewagi depozytów nad kredytami i do dalszego zmniejszenia rezerw. W związku z tym istnieje duże prawdopodobieństwo, że stopa zwrotu spadnie wkrótce o 1,5%.

Krytycy Terry są przekonani, że mniejsza atrakcyjność depozytów UST doprowadzi do odpływu środków z Anchor do innych protokołów, zwiększając popyt na alternatywne stablecoiny.

To z kolei może zmniejszyć motywację arbitrażystów do utrzymywania parytetu UST z dolarem amerykańskim. W rezultacie jego zmienność wzrośnie, co doprowadzi do jeszcze większych odpływów i być może katastrofalnych skutków dla całego ekosystemu z powodu nieodwracalnej utraty powiązania z docelowym kursem 1 dolara.

Prezes Tether Paolo Ardoino jest przekonany, że UST jest niebezpieczny dla rynku kryptowalut. Według niego aktywa o kapitalizacji 5 czy 10 mld USD nie stanowią dużego zagrożenia dla branży, ale sytuacja zmienia się, gdy w obiegu jest więcej monet.

Jeśli likwidowany jest algorytmiczny stablecoino skali UST, rynek sobie z tym poradzi. Wyobraźmy sobie jednak, że mamy stablecoina, takiego jak Tether, o kapitalizacji 80 lub 100 mld USD, który jest w większości zabezpieczony aktywami cyfrowymi. Trudno sobie wyobrazić, co by się stało, i mieć pewność, że jest wystarczająca płynność, by powstrzymać efekt kaskadowy.

Sposoby na bardziej zrównoważony rozwój ekosystemu

W styczniu 2022 r. firma Terraform Labs, stojąca za blockchainem Terra, utworzyła organizację non-profit Luna Foundation Guard (LFG) i przekazała jej 50 mln LUNA. Celem LFG jest rozwój ekosystemu projektu i poprawa stabilności UST.

W marcu firma Terraform Labs przekazała organizacji LUNA 12 milionów. Jeszcze w tym samym miesiącu organizacja uruchomiła fundusz, którego celem jest “operacyjne” zapewnienie płynności Bitcoinów potrzebnej do utrzymania stabilnej ceny UST.

W drugiej połowie kwietnia wartość funduszu przekroczyła 42 500 BTC (~1,69 mld USD).

Dyrektor inwestycyjny Arca, Jeff Dorman, jest przekonany, że stworzenie takiego instrumentu wskazuje na systemowe problemy protokołu Anchor. Jak twierdzi, wymaga on obecnie ciągłych zastrzyków kapitału.

4/ Because of the underperformance and rewards framework, Anchor needs constant capital infusions as seen with the recent $450 million injection from Terra Forma Labs.https://t.co/bs9ybayqaZ

— Jeff Dorman, CFA (@jdorman81) February 24, 2022

Ekspert uważa, że sytuację tę można złagodzić, wprowadzając zmiany w tokenomice, których celem jest utrzymanie stabilności tokena ANC. Dorman zasugerował:

SponsoredProponujemy zmianę tokenomiki, która wymagałaby od inwestorów UST posiadających na koncie ponad 100 000 USD posiadania co najmniej 10% w tokenach ANC.

6/ Because of this, we are proposing a fix to the tokenomics of ANC that would require depositors of UST with a balance of over $100k to own 10% of their deposits in ANC tokens to receive the full 20% rewards.

— Jeff Dorman, CFA (@jdorman81) February 24, 2022

Niedopełnienie tego obowiązku spowodowałoby niższe zyski z dużych depozytów.

7/ If this threshold is not met, only half of the UST rewards or 10% yield would be received relative to their UST deposits. The reward savings would accrue to the Yield Reserve, increasing protocol sustainability.

— Jeff Dorman, CFA (@jdorman81) February 24, 2022

Jeśli ten próg nie zostanie osiągnięty, inwestorzy otrzymają tylko połowę nagrody lub 10% zwrotu z zainwestowanych UST. Oszczędności gromadziłyby się w rezerwie zbiorczej, zwiększając stabilność protokołu.

Na stronie internetowej LFG można przeczytać, że “zdecentralizowany protokół rezerw UST” został zaprojektowany z myślą o wspieraniu ekosystemu Terra. Niewiele jest jednak informacji na temat różnych aspektów samego mechanizmu.

Według danych LFG Reserves, struktura funduszu na dzień dzisiejszy przedstawia się następująco:

- 90,7% to bitcoin;

- 0,7% – USDC

- 4,3% – LUNA, rodzima kryptowaluta ekosystemu Terra;

- 0,8% – stablecoin USDT

- 3,5% – AVAX

Cztery z pięciu wymienionych powyżej aktywów nie zostały uwzględnione w białej księdze projektu Terra. To wprowadza jeszcze większe zamieszanie i generuje wiele interpretacji. Felix Hartmann, szef Hartmann Capital powiedział:

“Dla mnie rezerwa LFG wydaje się czymś pomiędzy polisą ubezpieczeniową a mechanizmem wsparcia ostatniej szansy. Jest to psychologiczny ogranicznik, podobny do FDIC, dający ludziom pewność, że nie jest to domek z kart.

W marcu założyciel Terraform Labs, Do Kwon, napisał, że uzupełnianie rezerw będzie kontynuowane aż do osiągnięcia 10 miliardów dolarów. Według niego to “zapoczątkuje nową erę monetarną standardu bitcoina”, a zgromadzone środki zostaną wykorzystane do “krótkoterminowych wykupów UST”.

Backstop shortterm $UST redemptions

— Do Kwon 🌕 (@stablekwon) March 14, 2022

Decentralized forex reserve

23 marca firma Jump Crypto, która wcześniej prowadziła sprzedaż tokenów LUNA o wartości 1 mld USD, przedstawiła społeczności propozycję utworzenia funduszu rezerwowego Bitcoinów w celu zapewnienia stabilnego powiązania UST z dolarem amerykańskim.

Sponsored SponsoredA new proposal from @jump_ is now posted on Agora outlining how the @LFG_org may deploy its $BTC reserve on-chain in a reserve model exogenous to the Terra protocol mechanics — defending the $UST peg amid volatile, downward pressure.

— Terra (UST) 🌍 Powered by LUNA 🌕 (@terra_money) March 23, 2022

Check it out:https://t.co/HfWVVDUg14

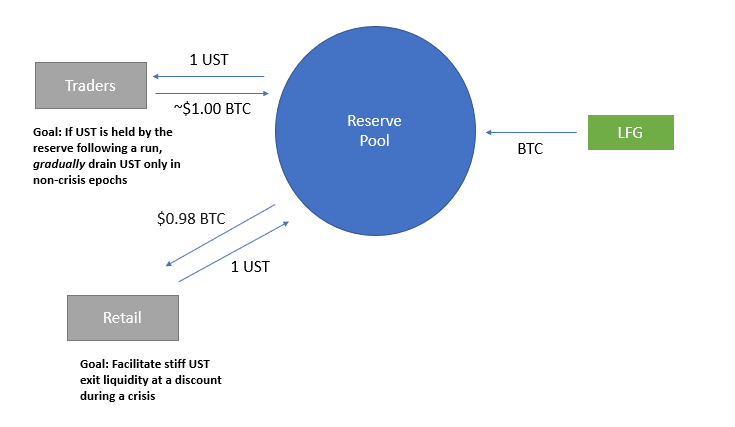

Model ten zakłada, że fundusz może “szybko” zapewnić płynność niezbędną do utrzymania stałej ceny UST w BTC:

Gdy cena stablecoina spada poniżej 1 USD, LFG umieszcza zgromadzone aktywa w puli BTC/UST, do której platformy handlowe mają dostęp z niewielką zniżką. Na przykład, dostarcz 1 UST w zamian za 0,98 USD w BTC;

Gdy sytuacja się ustabilizuje, zewnętrzni traderzy będą mogli kupować UST za BTC.

W ten sposób powstaje “podłoga” dla ceny UST, którą zapewnia arbitraż i Bitcoin.

Jest jednak jasne, że obecna wielkość funduszu raczej nie zapewni poważnego wsparcia dla UST na bardzo zmiennym rynku. Hartmann podkreślił:

Czy 2 miliardy dolarów rezerw mogą uchronić przed upadkiem stablecoina o wartości 17 miliardów dolarów? Nie, oczywiście, że nie.

Naukowiec Ryan Clements jest przekonany, że podstawą algorytmicznego stablcoina musi być stały popyt na produkty ekosystemu. Od tego zależy skuteczność mechanizmu arbitrażowego.

Parytet z dolarem może się załamać, jeśli inwestorzy zapewniający powiązanie stracą zaufanie do systemu. Grozi to powstaniem “spirali śmierci”.

Clements ma również wątpliwości, czy UST można uznać za aktywo zdecentralizowane.

Fakt, że Terraform Labs potrzebuje scentralizowanej struktury (LFG), aby zasilać kapitał, kupować aktywa rezerwowe i nieustannie podejmować kroki w celu wzmocnienia ekosystemu Terra (i tworzenia coraz większej liczby UST), stawia pod znakiem zapytania twierdzenie, że Terra jest zdecentralizowana.

Z kolei analityk Messari, Dustin Tynder, uważa, że UST pozostaje zdecentralizowany pomimo opisanych powyżej procesów.

BTC jest w rzeczywistości brany pod uwagę dopiero po wdrożeniu oferty firmy Jump Crypto. A kiedy to się stanie, bitcoin będzie wykorzystywany w zdecentralizowanym protokole, a nie w scentralizowanej organizacji.

Podsumowanie

Sukces firmy Terra zainspirował różne projekty mające na celu stworzenie podobnych stablecoinów i rezerwowych kryptowalut. Jednak potencjalne problemy z Anchor, w tym niższe zyski i odpływ kapitału, mogą mieć poważne konsekwencje dla ekosystemu, segmentu DeFi i całej gospodarki kryptowalut.

Największa platforma Terra i UST muszą wprowadzić zmiany w tokenomice, które będą miały charakter długoterminowy. W przeciwnym razie rosnąca nierównowaga może doprowadzić do odpływu kapitału na rzecz innych projektów, monet i ekosystemów.

Jest bardzo prawdopodobne, że zachwieje to kursem wymiany UST i doprowadzi do “spirali śmierci”. Pozbawi bowiem arbitrażystów motywacji do utrzymywania powiązania monety z dolarem amerykańskim.