Dzisiejsza analiza on-chain BeInCrypto przygląda się dwóm globalnym wskaźnikom rynkowym: otwartym pozycjom na kontraktach terminowych oraz stopom finansowania. Wyznaczają one ogólną kondycję rynku Bitcoina i mogą służyć jako sygnały dla dalszej prognozy ruchów ceny BTC.

Od blisko 3 miesięcy rynek Bitcoina znajduje się w trendzie spadkowym od rekordu wszech czasów (ATH) na poziomie 69 000 USD ustanowionego w dniu 10 listopada 2021 roku. Aktualny dołek został osiągnięty na 32 900 USD w dniu 24 stycznia 2022 roku. Stanowi to korektę o 52%.

Wartość otwartych pozycji i stóp finansowania może dać wskazówkę w którą stronę dalej zmierza rynek i czy spadki mogą zostać wkrótce zatrzymane. Do tych dwóch wskaźników dodajemy współczynnik likwidacji długich pozycji w ostatnich miesiącach. Całość rysuje perspektywę wydłużonego, ale już słabnącego trendu spadkowego, po którym może nastąpić wyraźne odbicie i rajd ulgi.

Spadają otwarte pozycje

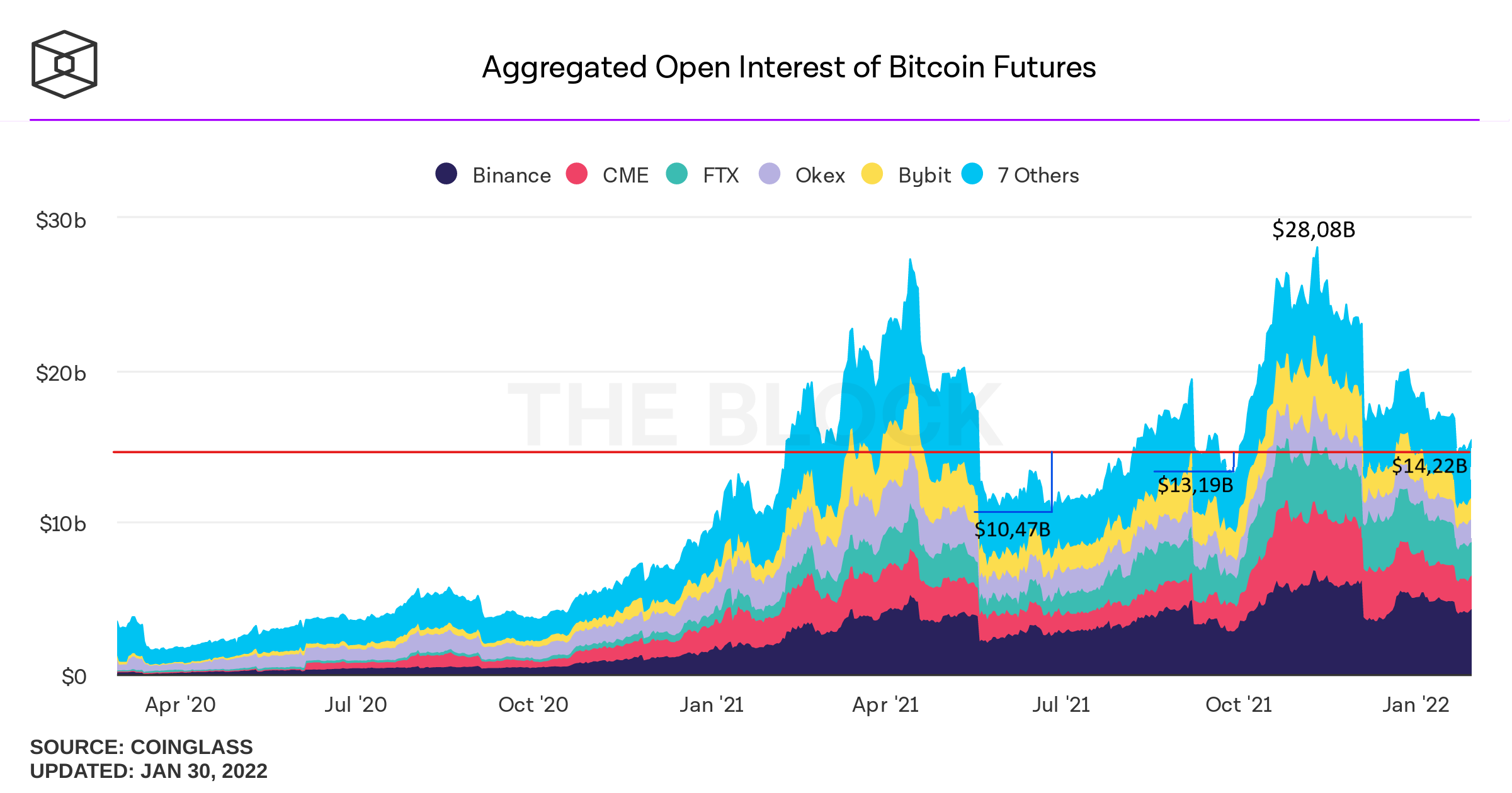

Wraz ze spadkiem ceny Bitcoina systematycznie spada też całkowita wartość otwartych pozycji na kontraktach terminowych (futures open interest). Szczyt otwartych pozycji został osiągnięty w dniu 11 listopada na poziomie 28,08 mld USD w okolicach ATH ceny Bitcoina, według danych The Block. Aktualnie dołek odnotowana na 14,22 mld USD, czyli o 49% niżej (czerwona linia).

Co ciekawe, dzisiejsza wartość globalnych otwartych pozycji jest większa (o 8% względem 13,19 mld USD) niż pod koniec września 2021 roku, gdy cena BTC osiągnęła dołek na 39 600 USD. Jednocześnie jest też znacznie większa (o 36% względem 10,47 mld USD) niż w lipcu 2021 roku, gdy Bitcoin sięgnął 29 000 USD.

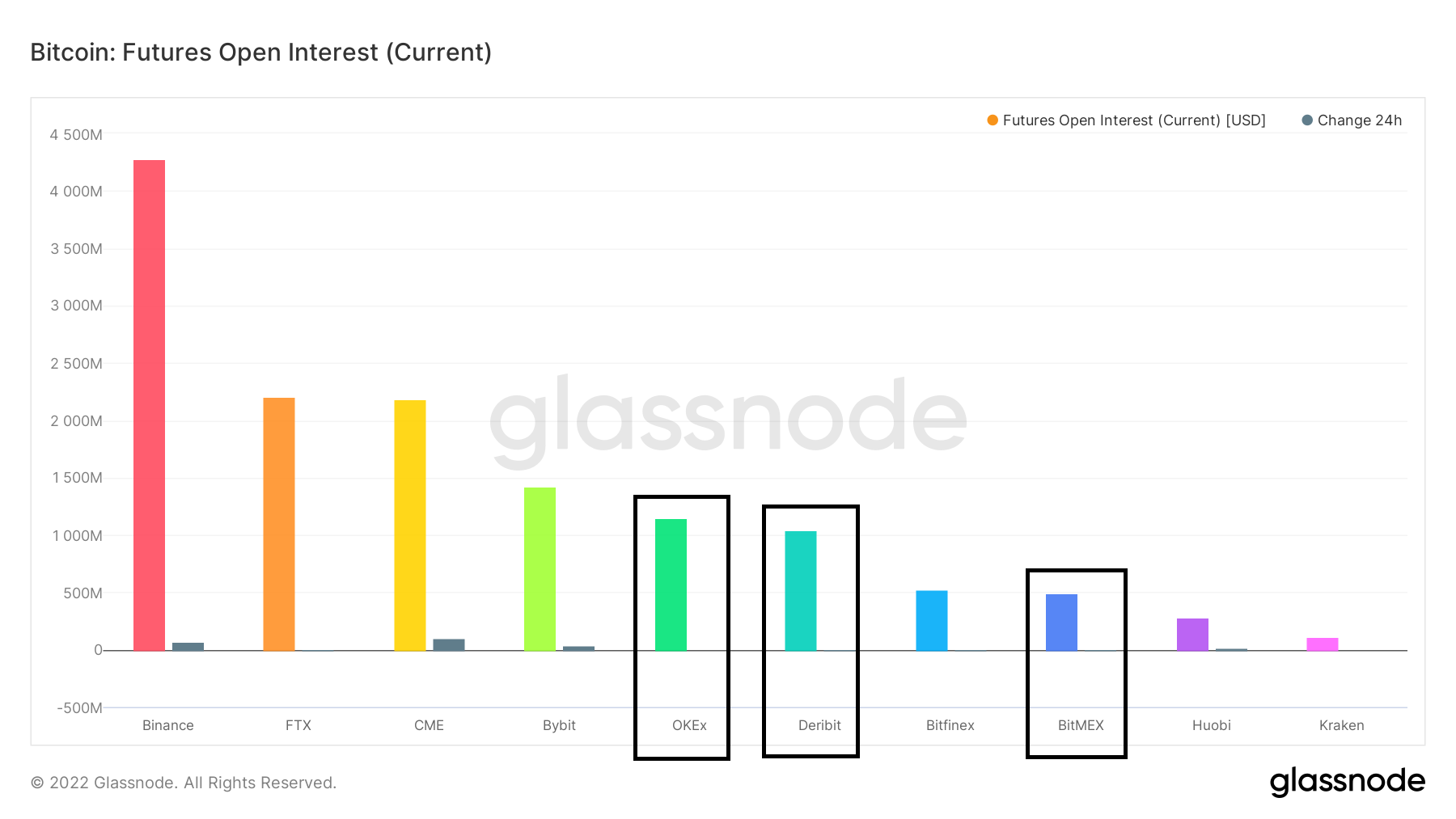

Dzieje się tak głównie za sprawą Binance, największej giełdy kryptowalutowej pod względem wolmenu obrotu. Tutaj wartość otwartych pozycji jest dziś nawet większa niż podczas spadku z dnia 4 grudnia. Traderzy na Binance zdają się nie przejmować niestabilnością rynku i na dzień dzisiejszy wartość otwartych pozycji na tej giełdzie wynosi 4,27 mld USD (czerwony słupek).

Jednak sytuacja na Binance jest dziś raczej wyjątkiem niż regułą. Inne duże giełdy aktualnie odnotowują znacznie mniejszą liczbę otwartych pozycji na kontraktach terminowych niż kilka miesięcy temu. Przykładami są: Okex, Bitmex, Derbit (zaznaczone powyżej).

W niedawno opublikowanej serii tweetów od @glassnodealerts widać, że otwarte pozycje na tych giełdach aktualnie osiągają wielomiesięczne dołki (białe przerywane linie). Przykładowo dla Deribit jest to 5-miesięczny dołek, a otwarte pozycje są dziś niżej niż były w trakcie wrześniowej korekty. Jeszcze mniejszą ilość otwartych pozycji odnotowują Okex: 9-miesięczny dołek oraz Bitmex: aż 21-miesięczny dołek.

Ujemne stopy finansowania

Drugim niezwykle istotnym wskaźnikiem sytuacji rynku Bitcoina są stopy finansowania (funding rates). Wyrażają one wartość dodatkowej kwoty, którą gracze na rynkach futures muszą zapłacić, aby utrzymać otwartą pozycję.

Dodatnie stopy finansowania oznaczają, że traderzy z długimi pozycjami są zobowiązani do zapłacenia premii tym, którzy mają pozycję krótką. Odwrotna sytuacja ma miejsce w przypadku ujemnych stóp finansowania.

Poziom stóp finansowania może służyć jako miara sentymentu traderów na rynku. Dodatnie stopy finansowania sugerują, że nastrój jest pozytywny, ponieważ handlowcy płacą premię za utrzymanie otwartych pozycji długich. Natomiast ujemne są wyrazem negatywnego sentymentu i oczekiwania dalszych spadków.

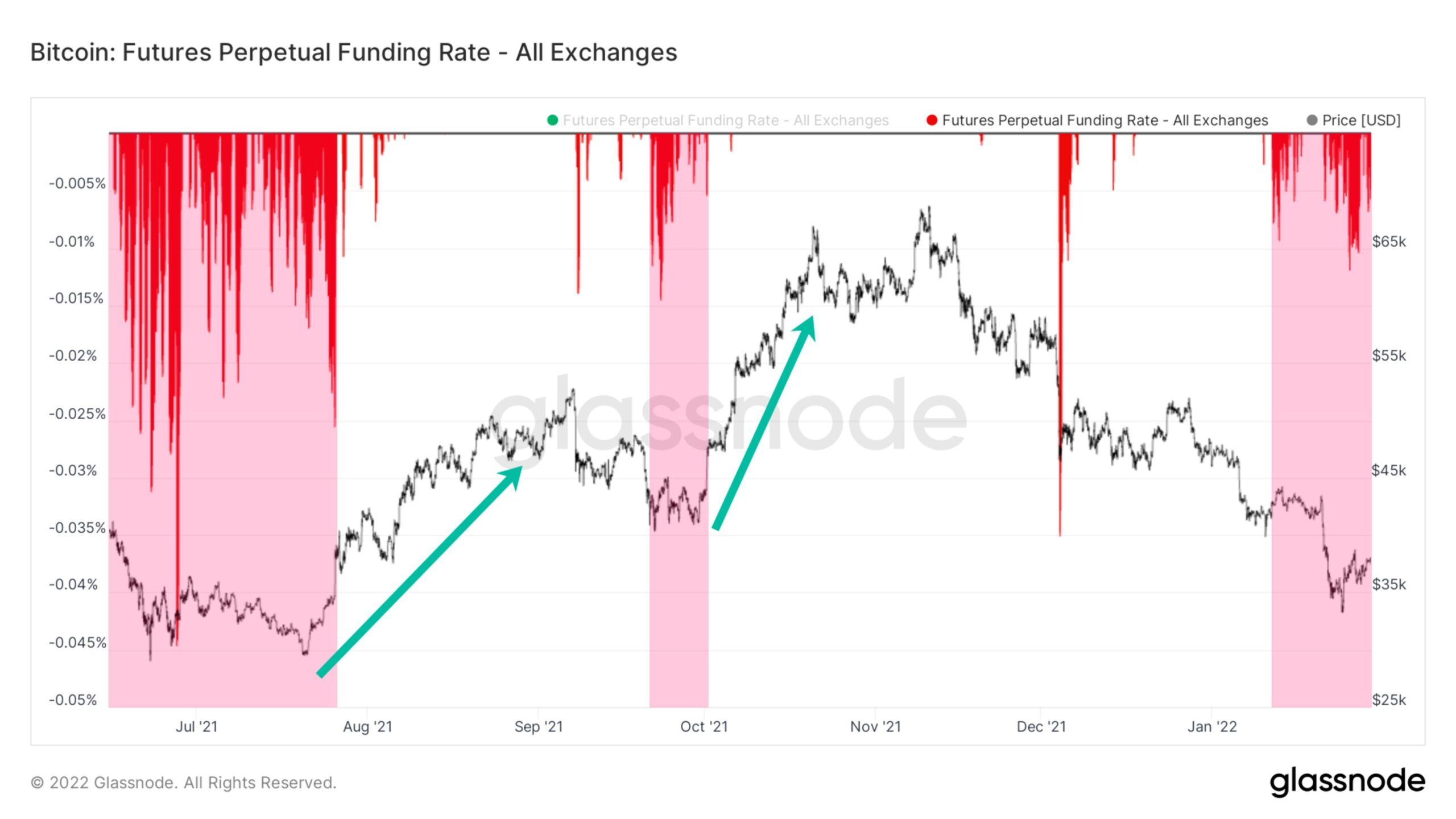

We wczorajszym tweecie analityk rynku krypto @TheRealPlanC opublikował wykres stóp finansowania, sięgający okresu czerwiec-lipiec 2021 roku. Zwrócił uwagę, że dwa poprzednie okresy dominacji negatywnych stóp finansowania (czerwone obszary) poprzedziły dynamiczne wzrosty ceny BTC (zielone strzałki).

Jeżeli scenariusz ten miałyby się powtórzyć, to jest możliwe, iż cena Bitcoina jest aktualnie w trakcie generowania dołka. Potwierdza to spojrzenie na krótszy interwał i trwający okres spadków od ATH na 69 000 USD.

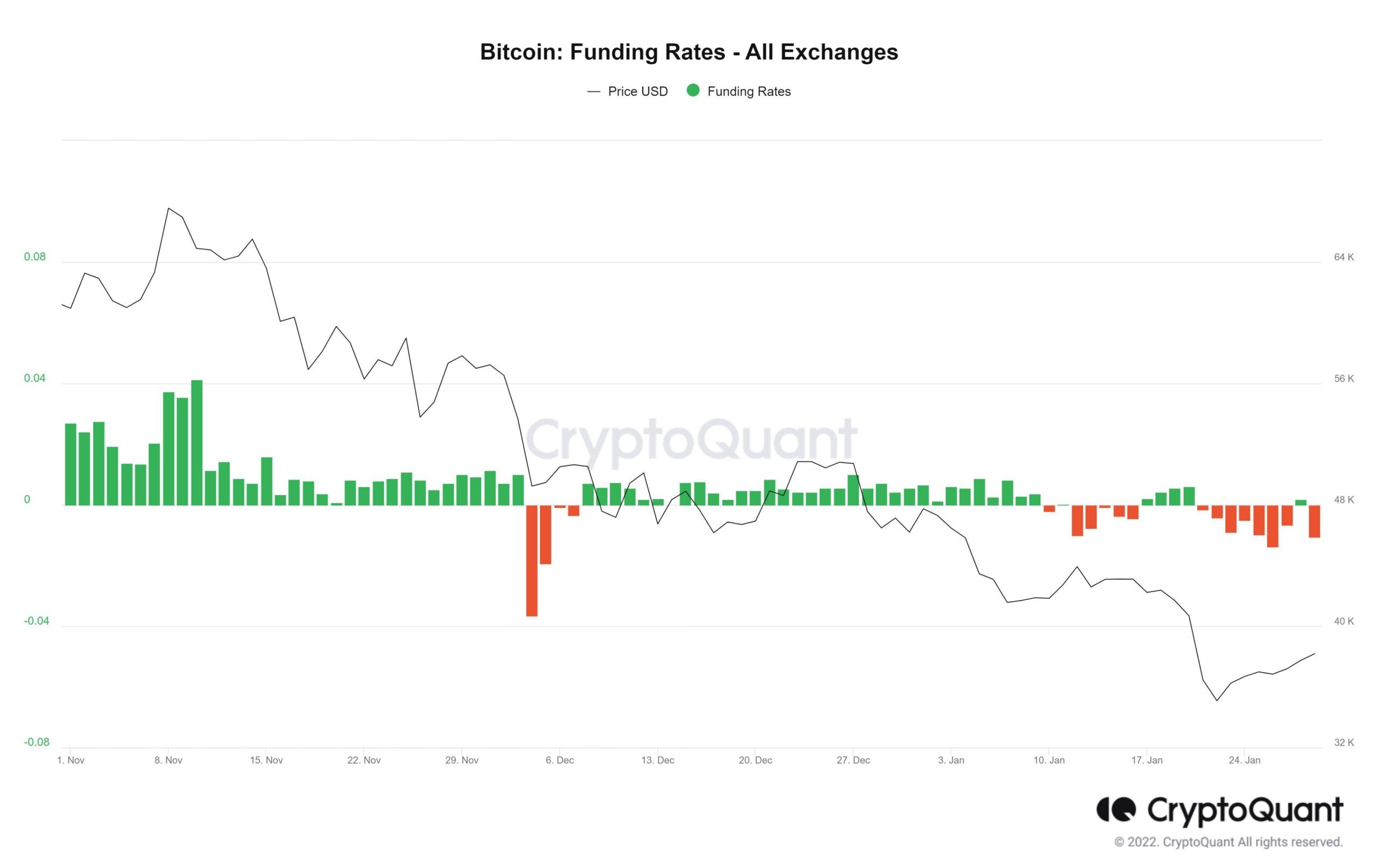

Przez większość tego okresu stopy finansowania pozostawały pozytywne z wyjątkiem wspomnianego wyżej spadku z 4 grudnia. Oznacza to, że traderzy, pomimo spadającej ceny, wciąż przyjmowali długie pozycje, wierząc w szybkie odbicie. Spadki jednak postępowały.

Jednak w drugiej połowie stycznia widzimy już przewagę ujemnych stóp finansowania, która sugeruje przewagę krótkich pozycji na rynku. Co ciekawe, ujemne stopy finansowania pogłębiają się, pomimo że cena odbiła się od dołka na 32 900 USD i rośnie. Kryptowalutowy trader @Crypt0Jed1 tak skomentował tę sytuację:

Wygenerowaliśmy kolejny dzień z ujemnymi stopami finansowania, kiedy cena rosła. Jest to dokładna odwrotność zachowania, które doprowadziło do dużych spadków we wrześniu i grudniu, kiedy cena spadała, a stopy finansowania rosły. Jest to bardzo byczy sygnał.

Likwidacja długich pozycji

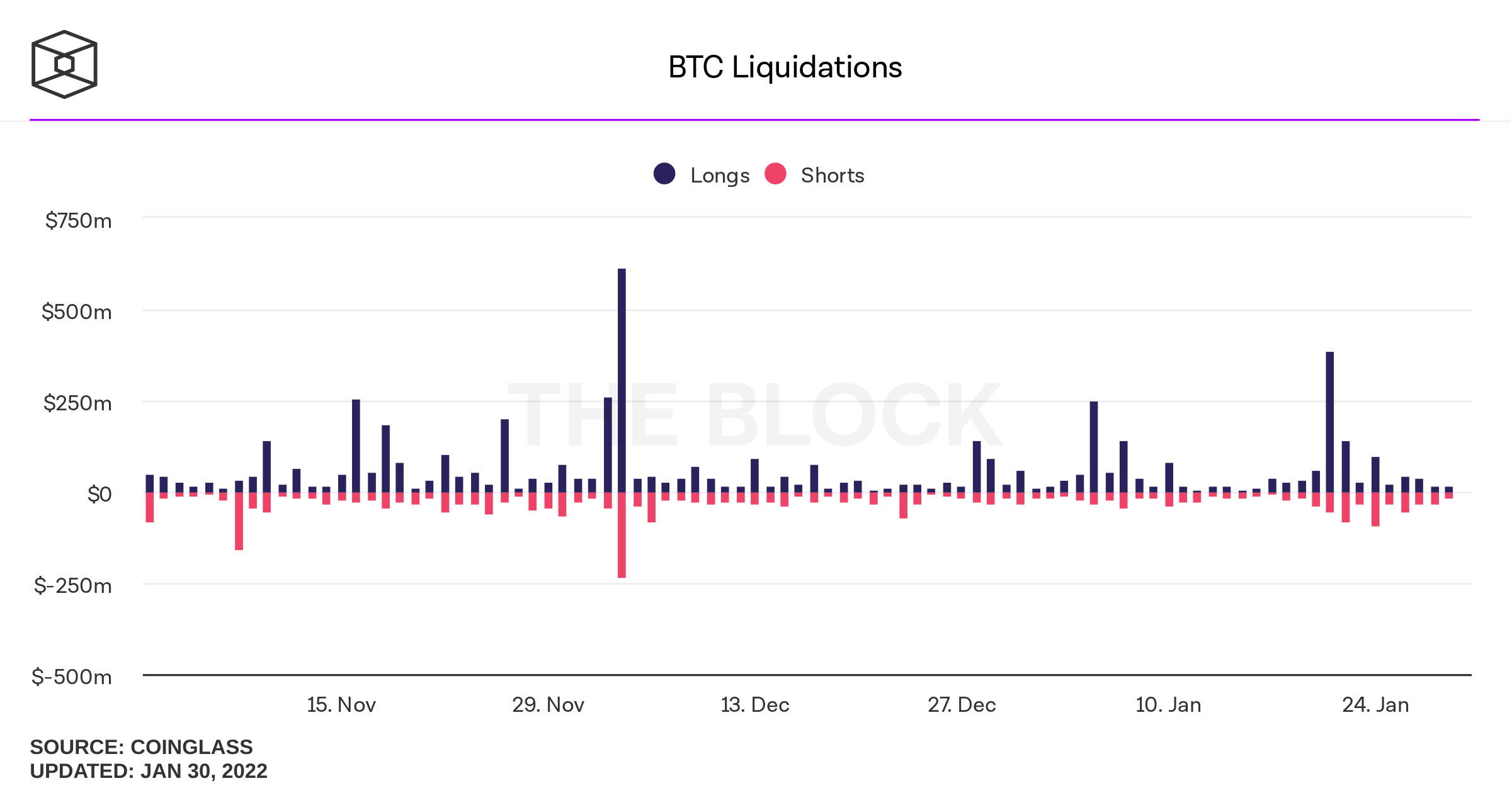

Jeszcze jednym wskaźnikiem on-chain, który pozostaje w zgodności z sentymentem rynkowym zarysowanym przez otwarte pozycje i stopy finansowania jest liczba likwidacji długich pozycji. Przyglądając się danym za okres ostatnich 3 miesięcy od ATH widzimy wyraźną dominację likwidacji długich pozycji nad krótkimi.

W trakcie tego okresu aż 5 razy liczba dziennych likwidacji długich pozycji na wszystkich giełdach przekroczyła 250 mln USD. 4 grudnia osiągnęła nawet rekordową wartość 615 mln USD. W tym samym czasie dzienna liczba likwidacji krótkich pozycji ani razu nie przekroczyła wartości 250 mln USD, a tylko dwukrotnie przebiła 100 mln USD.

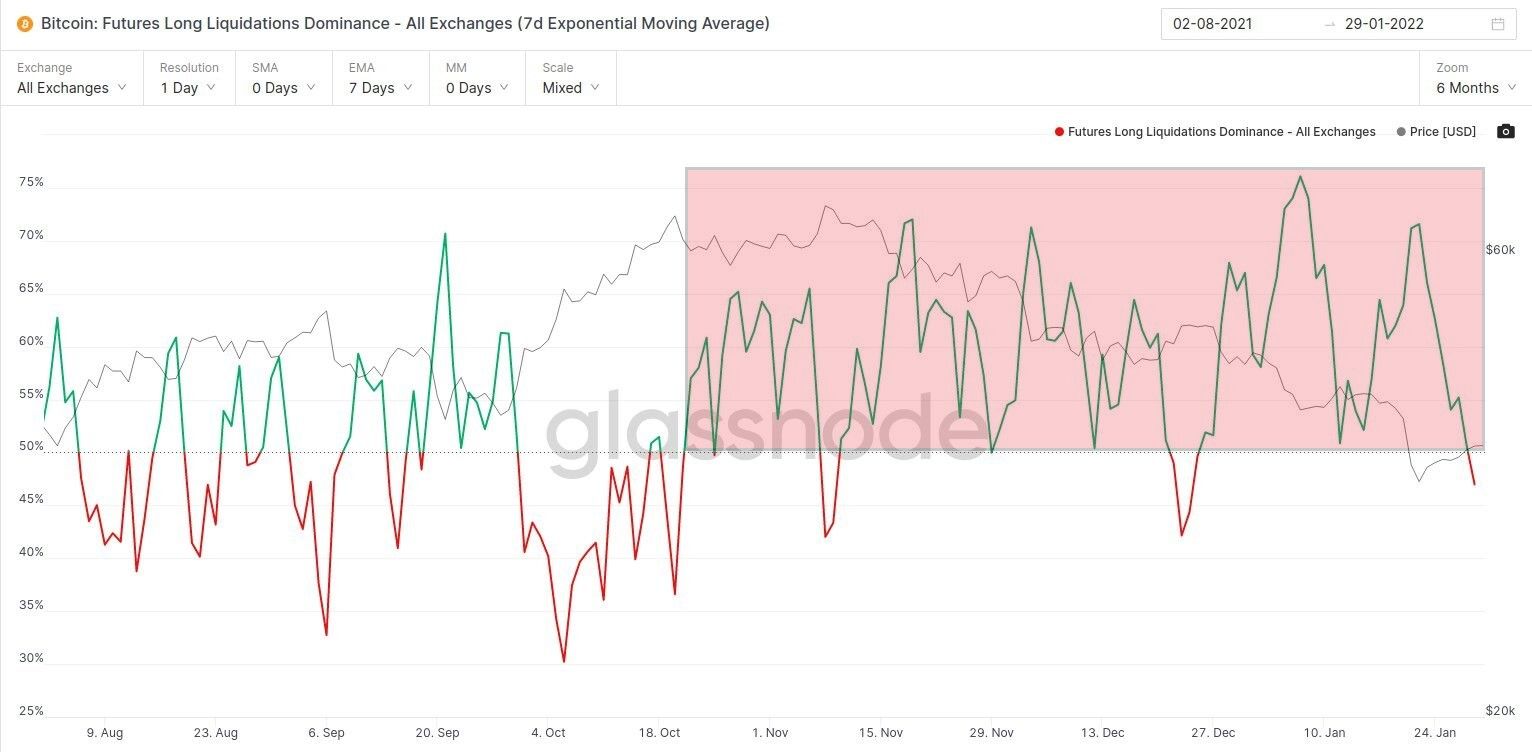

Ogromne straty traderów grających pod wzrosty ilustruje wykres 7-dniowej EMA dla dominacji likwidacji długich pozycji. W tym ujęciu prawie cały okres osiągania ATH Bitcoina oraz następujących po nim spadków był wypełniony przewagą likwidacji długich pozycji (czerwony obszar).

Podsumowanie

Długie pozycje na kontraktach terminowych BTC od 3 miesięcy doświadczają strat i likwidacji. Jednocześnie stopy finansowania stają się coraz bardziej negatywne, a wartość otwartych pozycji na wielu giełdach odnotowuje wyraźną korektę.

Wskaźniki te pokazują, że trwający trend spadkowy może powoli zbliżać się ku końcowi. Niezależnie od tego, czy poziom 32 900 USD z 24 stycznia 2022 roku był końcem korekty, czy nie, to wkrótce można oczekiwać rajdu ulgi dla Bitcoina. Dopiero za jakiś czas okaże się, czy będzie to tylko korekta przed długoterminowym spadkiem, czy też kontynuacja rynku byka.

Aby zapoznać się z poprzednią analizą Bitcoina (BTC) przez BeInCrypto, kliknij tutaj.