Podążając za przykładem Strategy, firmy coraz częściej inwestują w Bitcoina. Jak dotąd strategię tę potwierdza rosnąca cena największej kryptowaluty. Jednak te ogromne zakupy budzą obawy o potencjalne załamanie rynku, jeśli firmy będą zmuszone do sprzedaży. Ponadto coraz częściej pojawiają się pytania o zdecentralizowaną naturę Bitcoina.

Przedstawiciele Bitwise, Komodo Platform i Sentora twierdzą, że korzyści przeważają nad ryzykiem. Małe, nadmiernie zadłużone firmy mogą zbankrutować, ale ich wpływ na rynek byłby minimalny. Dlatego nie widzą żadnych bezpośrednich zagrożeń, ponieważ udane firmy, takie jak MicroStrategy, nie wykazują oznak likwidacji swoich aktywów.

Rosnący trend korporacyjnej adopcji Bitcoina

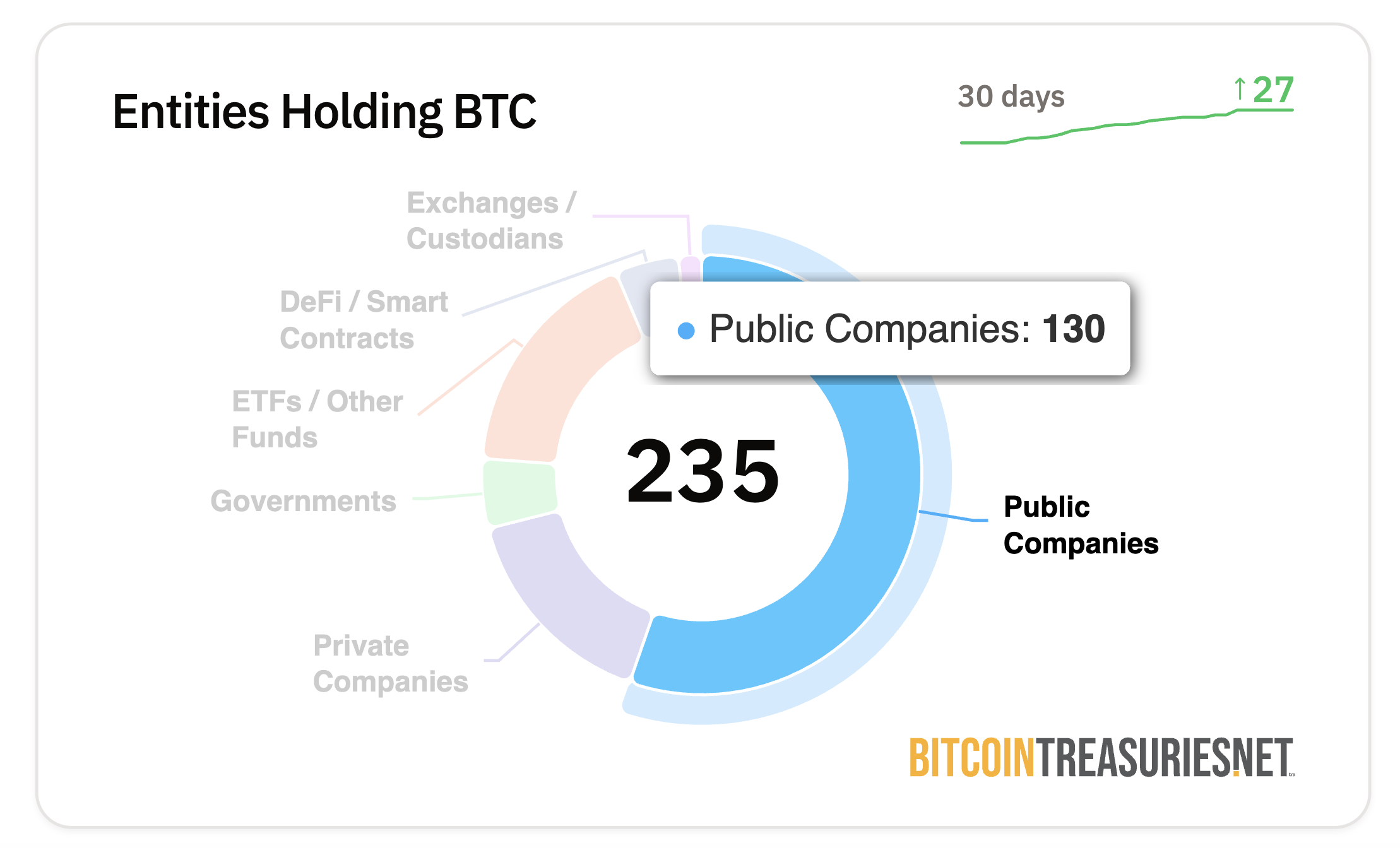

Rośnie liczba firm dołączających do trendu korporacyjnych zakupów Bitcoina. Standard Chartered niedawno poinformował, że co najmniej 61 firm notowanych na giełdzie kupiło kryptowaluty. Oprócz tego aż 130 firm posiada skarbce Bitcoina.

Gdy Strategy (dawniej MicroStrategy) nadal gromadzi miliardy w niezrealizowanych zyskach z agresywnych zakupów Bitcoina. Trend ten wspiera rosnąca cena BTC i zapewne więcej firm prawdopodobnie pójdzie w ich ślady. André Dragosch, szef działu badań Bitwise w Europie powiedział dla BeInCrypto:

„Indeks akcji Wilshire 5000 dosłownie obejmuje 5000 firm notowanych na giełdzie w samych USA. Jest całkiem prawdopodobne, że w tym roku i w 2026 roku zobaczymy znaczące przyspieszenie w przyjmowaniu Bitcoina przez skarbce korporacyjne.”

Powody, które tylko wzmacniają to optymistyczne przekonanie, są wielorakie.

Jak zmienność Bitcoina wypada w porównaniu z innymi aktywami?

Choć zmienny, Bitcoin historycznie wykazywał wyjątkowo wysokie zwroty w porównaniu do tradycyjnych klas aktywów, takich jak akcje i złoto. Ryan Rasmussen, szef działu badań w Bitwise wyjaśnia:

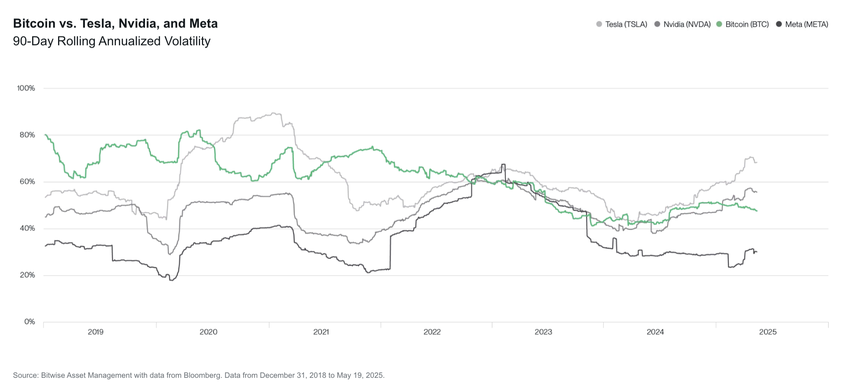

„Jednym z szczególnie interesujących wskaźników jest zmienność Bitcoina w porównaniu do wiodących akcji technologicznych, takich jak Tesla i Nvidia. Wielu inwestorów mówi: ‘Nigdy nie zainwestowałbym w coś tak zmiennego jak Bitcoin’.”

Następnie dodaje: „Jednocześnie większość inwestorów posiada akcje Tesli i Nvidii (bezpośrednio lub poprzez fundusze indeksowe, takie jak S&P 500 i Nasdaq-100). W ostatnich miesiącach Tesla i Nvidia były bardziej zmienne niż Bitcoin.”

Choć przeszłe wyniki nie gwarantują przyszłych zwrotów, obecna stabilna akcja cenowa Bitcoina może skłonić więcej firm do zakupu tego aktywa. Kadan Stadelmann, dyrektor ds. technologii w Komodo Platform, powiedział dla BeInCrypto:

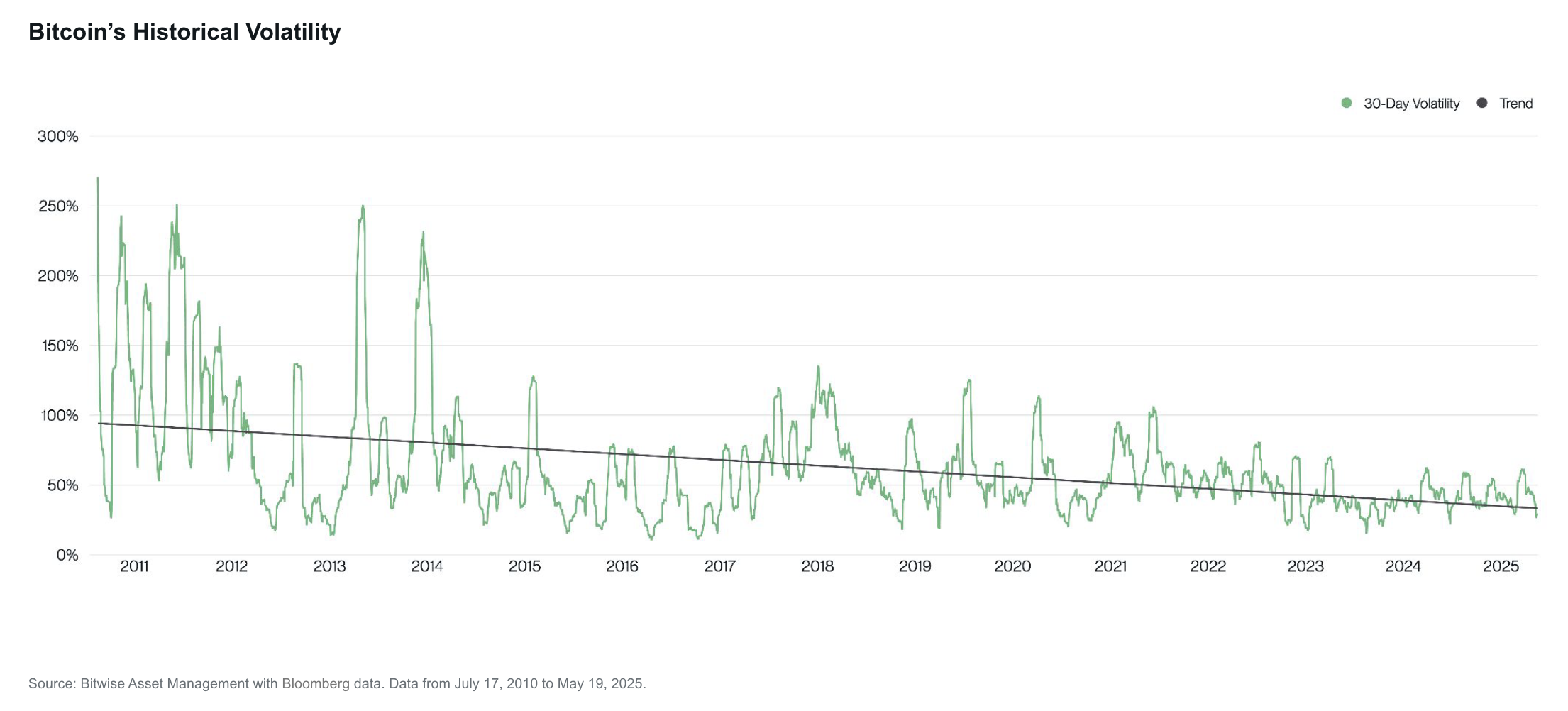

„Zmienność Bitcoina zmniejszała się z czasem – jest to trend, który utrzyma się w dającej się przewidzieć przyszłości. Gdy Bitcoin odkryje swoją prawdziwą cenę, zmienność zmniejszy się do niemal zera, a to jest moment, w którym popyt może spowolnić. Dopóki w Bitcoinie jest zmienność, prawdopodobnie będzie on rosnąć w cenie w długoterminowej perspektywie, jeśli przeszłość jest jakimkolwiek wskaźnikiem.”

Tymczasem, gdy globalne rynki zmagają się z wyzwaniami ekonomicznymi, Bitcoin może stać się atrakcyjną opcją dla poprawy słabych bilansów finansowych.

Czy Bitcoin przewyższy tradycyjne bezpieczne przystanie?

Stany Zjednoczone i szeroka gospodarka światowa doświadczyły napięć geopolitycznych, rosnących wskaźników inflacji i niepokojących deficytów fiskalnych. Postrzegany jako „cyfrowe złoto” i suwerenny neutralny magazyn wartości, Bitcoin wzbudził zainteresowanie różnych akcjonariuszy, zwłaszcza po sukcesie Strategy. Dragosch wyjaśnia:

„Presja ze strony istniejących akcjonariuszy z pewnością wzrośnie z czasem, gdy więcej firm przyjmie taką politykę korporacyjną, zwłaszcza jeśli wskaźniki inflacji zaczną ponownie przyspieszać z powodu rosnącego ryzyka geopolitycznego i zwiększającej się monetyzacji długu fiskalnego przez banki centralne. Wiele firm działa również w nasyconej branży o niskim wzroście z dużą ilością długu, gdzie przyjęcie Bitcoina może z pewnością zwiększyć zwroty dla istniejących akcjonariuszy.”

Przewidział, że nadejdzie dzień, gdy Bitcoin przewyższy tradycyjne bezpieczne przystanie jak obligacje skarbowe USA i złoto. W miarę wzrostu adopcji, zmienność Bitcoina spadnie, czyniąc go wszechstronnie konkurencyjnym aktywem.

„Zmienność Bitcoina od samego początku była w strukturalnym trendzie spadkowym. Kluczowe powody tego strukturalnego spadku to rosnąca rzadkość z powodu halvingów i rosnąca adopcja, która ma tendencję do tłumienia zmienności. Nasze oczekiwanie jest takie, że zmienność Bitcoina ostatecznie zbiegnie się z zmiennością złota i stanie się głównym pretendentem do alternatywnego magazynu wartości i aktywa rezerwowego.”

Tymczasem technologiczne zaplecze Bitcoina również da mu przewagę konkurencyjną nad innymi klasami aktywów. Dlatego Dragosch dodaje:

„Ze względu na swoją techniczną przewagę w stosunku do złota, uważamy, że istnieje duże prawdopodobieństwo, że Bitcoin wyprzedzi złoto i inne magazyny wartości, takie jak obligacje skarbowe USA w dłuższej perspektywie. To stanie się coraz bardziej istotne w obliczu rosnącego globalnego ryzyka związanego z długiem suwerennym.”

Jednak nie wszystkie firmy są sobie równe. Podczas gdy niektóre mogą skorzystać, inne nie.

Różnicowanie strategii korporacyjnych dotyczących BTC

Według Rasmussena, istnieją dwa rodzaje firm skarbowych Bitcoina.

Są to albo dochodowe przedsiębiorstwa inwestujące nadwyżki gotówki, jak Coinbase czy Square, albo firmy, które zabezpieczają dług lub kapitał, aby kupić Bitcoina. Niezależnie od rodzaju, ich akumulacja zwiększa popyt na Bitcoina, podnosząc jego cenę w krótkim okresie.

Dochody przedsiębiorstwa kupujące Bitcoina za pomocą nadwyżek gotówki są rzadkie i nie stanowią systemowego ryzyka. Rasmussen przewiduje, że te firmy będą nadal akumulować Bitcoina w dłuższej perspektywie.

Firmy, które sięgają po dług lub kapitał, mogą napotkać inny los. Rasmussen wyjaśnia:

„Firmy finansujące Bitcoina istnieją tylko dlatego, że rynki publiczne są gotowe zapłacić więcej niż 1 USD za 1 USD ekspozycji na Bitcoina. To jest nie do utrzymania w dłuższej perspektywie, chyba że te firmy mogą zwiększyć ilość Bitcoina na akcję. Emisja kapitału w celu zakupu Bitcoina nie zwiększa ilości Bitcoina na akcję. Jedynym sposobem na zwiększenie ilości Bitcoina na akcję jest emisja długu zamiennego lub akcji uprzywilejowanych.”

Wskaźniki sukcesu tych firm zależą od tego, ile zysku muszą przeznaczyć na spłatę swoich długów.

Łagodzenie ryzyka korporacyjnego związanego z Bitcoinem

Większe, ugruntowane firmy zawsze mają więcej zasobów niż mniejsze do zarządzania swoim długiem. Rasmussen dodaje:

„Duże i znane firmy skarbowe Bitcoina, takie jak Strategy, Metaplanet i GameStop, powinny być w stanie refinansować swój dług lub emitować kapitał, aby zebrać gotówkę na spłatę swojego długu z względną łatwością. Mniejsze i mniej znane firmy, które nie mają dochodowych przedsiębiorstw, są najbardziej narażone na konieczność sprzedaży Bitcoina, aby sprostać swoim zobowiązaniom.”

Według Dragoscha, kluczem do uniknięcia takiego scenariusza dla mniejszych firm jest unikanie nadmiernego zadłużenia. Innymi słowy, pożyczaj tylko tyle, ile możesz spłacić:

„Kluczowym elementem, który często łamie każdą strategię biznesową, jest nadmierne zadłużenie… Potencjalne ryzyka leżą raczej po stronie innych korporacji, które kopiują strategię nabywania Bitcoina przez MSTR i zaczynają z wyższą bazą kosztową. To zwiększa ryzyko wymuszonych likwidacji i bankructwa w następnym rynku niedźwiedzia, zwłaszcza jeśli te korporacje gromadzą zbyt duży dług w tym procesie i nadmiernie się zadłużają.”

Jednak te likwidacje miałyby minimalny wpływ na rynek. Rasmussen podsumowuje:

„To stworzyłoby krótkoterminową zmienność dla Bitcoina i byłoby szkodliwe dla cen akcji tych firm, ale nie stanowiłoby to ryzyka dla szerszego ekosystemu kryptowalut. Prawdopodobnie będzie to stosunkowo mała liczba małych firm, które będą musiały sprzedać stosunkowo nieistotną ilość Bitcoina, aby spłacić swój dług. Jeśli tak się stanie, rynek ledwo mrugnie.”

Prawdziwy problem pojawia się, gdy więksi gracze decydują się sprzedać swoje zasoby.

Czy duże udziały stanowią ryzyko systemowe?

Więcej firm dodających Bitcoina do swoich bilansów tworzy decentralizację, przynajmniej na poziomie rynku. Strategy nie jest już jedyną korporacją stosującą to podejście.

Jednakże, zasoby Strategy są ogromne. Dziś firma posiada prawie 600 000 BTC – 3% całkowitej podaży. Tego typu centralizacja rzeczywiście wiąże się z ryzykiem likwidacji. Juan Pellicer, wiceprezes ds. badań w Sentora, powiedział dla BeInCrypto:

„Ponad 10% wszystkich Bitcoinów jest teraz przechowywanych w portfelach powierniczych ETF i skarbcach korporacyjnych. Jest to znaczna część całkowitej podaży. Ta koncentracja wprowadza systemowe ryzyko: jeśli którykolwiek z tych centralnie zarządzanych portfeli zostanie naruszony lub źle zarządzany, skutki mogą rozprzestrzenić się na cały rynek.”

Niektórzy eksperci uważają, że taki scenariusz jest mało prawdopodobny. Gdyby się wydarzył, Stadelmann przewiduje, że początkowe negatywne skutki ostatecznie się ustabilizują.

„Gdyby MicroStrategy sprzedało dużą część swoich Bitcoinów, opracuje plan, aby to zrobić bez wpływu na rynek na początku. Ostatecznie, ludzie zrozumieją, co się dzieje. To doprowadzi do szerszej wyprzedaży i spadku ceny Bitcoina. Jednakże niższe ceny w połączeniu z ograniczoną podażą Bitcoina wynoszącą tylko 21 milionów monet doprowadzą do popytu na Bitcoina przez różnych graczy, w tym inne korporacje i państwa.”

Jednak znaczna ilość Bitcoina posiadana przez kilka dużych korporacji budzi nowe obawy dotyczące centralizacji samego aktywa, a nie konkurencji.

Centralizacja jako kompromis dla adopcji

Duża akumulacja korporacyjna budzi obawy dotyczące skoncentrowanej własności ograniczonej podaży Bitcoina. To wyzwanie dla podstawowej zasady DeFi i generuje niepokój związany z zakłóceniem jego struktury fundamentowej.

Według Dragoscha, tak nie jest. Nikt nie może zmienić zasad Bitcoina, posiadając większość podaży. Dlatego powiedział:

„Piękno algorytmu konsensusu proof-of-work Bitcoina polega na tym, że nie można zmienić zasad Bitcoina, posiadając większość podaży, co różni się od innych kryptowalut, takich jak Ethereum. W przypadku Bitcoina, raczej potrzebna jest większość mocy obliczeniowej, aby zmienić zasady konsensusu lub zniszczyć/zaatakować sieć. Instytucje inwestujące w Bitcoina będą musiały przestrzegać zasad protokołu Bitcoina.”

Z kolei Pellicer dostrzega pewną prawdę w tych obawach. Jednak postrzega je jako kompromis dla innych zalet szerokiej adopcji:

„Chociaż ta centralizacja stoi w sprzeczności z etosem Bitcoina dotyczącym indywidualnej, suwerennej własności, instytucjonalna opieka może nadal być najbardziej praktyczną drogą do powszechnej adopcji. Zapewni ona jasność regulacyjną, płynność i łatwość użycia, których oczekuje wielu nowych uczestników.”

Firmy coraz częściej wykorzystują Bitcoina dla strategicznych korzyści finansowych. Jego droga do stania się powszechnie akceptowanym aktywem rezerwowym przyspiesza. Na razie ryzyko załamania rynku wydaje się być opanowane.

Aby zapoznać się z najnowszą analizą rynku kryptowalut od BeInCrypto, kliknij tutaj.