W dzisiejszym artykule BeInCrypto przygląda się 6 wybranym wskaźnikom on-chain, których wykresy sugerują, że Bitcoin jest bardzo bliski osiągnięcia dołka. We wczorajszym tweecie zwrócił na nie uwagę Will Clemente – znany analityk on-chain – który sugeruje, że „teraz jest najlepszy czas na intensywne DCA”.

Will Clemente to równie młody (20 lat), co popularny (630 tyś followersów na Twitterze) analityk on-chain nowej generacji. Jest gospodarzem Blockware Intelligence Podcast oraz autorem cotygodniowego newslettera o tematyce analizy on-chain, miningu i aktywów cyfrowych.

DCA i wielopokoleniowy dołek

Jego wczorajszy tweet zainicjował dyskusję na argumentów na rzecz tego, że zbliża się dołek ceny Bitcoina i całego rynku kryptowalut. Clemente wpisuje to w promowaną przez siebie narrację, że ostatnie miesiące stanowią najlepszą okazję do realizacji strategii inwestycyjnej o nazwie „dollar cost averaging” (DCA).

DCA polega na tym, że inwestor dzieli całkowitą kwotę do zainwestowania na okresowe zakupy interesujących go aktywów. W ten sposób stara się ograniczyć wpływ zmienności na całkowity zakup. Zakupy są dokonywane niezależnie od ceny danego składnika aktywów i w regularnych odstępach czasu.

Następnie Will Clemente dodał zdecydowany wpis, że jego zdaniem Bitcoin znajduje się dziś bardzo blisko ważnego rynkowego dołka:

Obecnie uważam, że Bitcoin jest bardzo blisko wielopokoleniowego galaktycznego super-dołka, w którym planuję ulokować cały swój kapitał dla wnuków moich wnuków.

Trzeba przyznać, że jak na 20-latka jest to bardzo mocna, wręcz wizjonerska wypowiedź. Rzecz jasna, analityk nie pozostawia jej bez należytych argumentów, które mają wspierać jego silne przekonanie.

Will Clemente: 6 argumentów

Przyjrzyjmy się zatem przedstawionym przez niego wykresom 6 wskaźników on-chain. Istotnie sugerują one, że Bitcoin znajduje się dziś blisko poziomów charakterystycznych dla absolutnych dołków poprzednich rynków niedźwiedzia. Co więcej, są one zgodne z wieloma analizami on-chain autorstwa zespołu BeInCrypto.

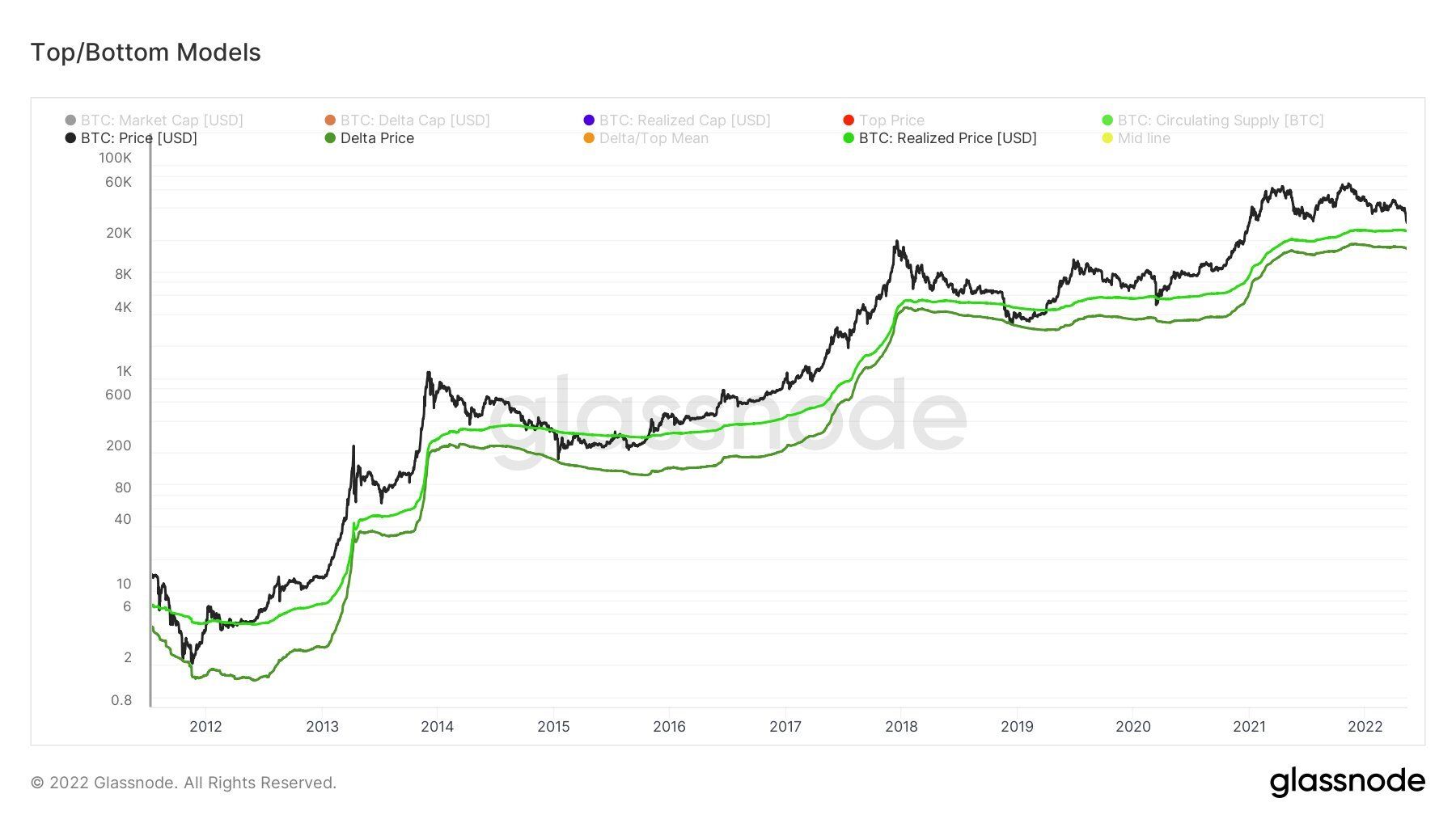

Top/Bottom Models

Pierwszym wykresem, którzy przedstawia Will Clemente jest tzw. Top/Bottom Models. Zawiera on wykresy dwóch wskaźników: Realized Price i Delta Price. Ten pierwszy (jasnozielona linia) jest stosunkiem pomiędzy zrealizowaną kapitalizacją rynkową Bitcoina a jego bieżącą podażą. Aktualnie znajduje się on nieco powyżej 24 000 USD.

Z kolei drugi wskaźnik, Delta Price (ciemnozielona linia), dobrze służył w przeszłości do wyznaczania absolutnych dołków rynków niedźwiedzia w latach 2011, 2015 i 2018. Wskaźnik ten oparty jest na tzw. Bitcoin Delta Capitalization, który jest różnicą pomiędzy zrealizowaną kapitalizacją a średnią kapitalizacją – średnią kroczącą kapitalizacji rynkowej od początku okresu jej obowiązywania.

Na wykresie widzimy, że Delta Price znajduje się dziś zdecydowanie poniżej historycznego rekordu wszech czasów (ATH) z grudnia 2017 roku na poziomie 20 000 USD. Nieco wbrew argumentom Clemente, gdyby Bitcoin miał zanurkować poniżej tego poziomu, to aktualna cena z pewnością nie jest bliska dołka. Natomiast z drugiej strony, jeżeli dołek ma tym razem wyznaczyć Realized Price, to poziom 24 000 USD może posłużyć za ostateczne wsparcie.

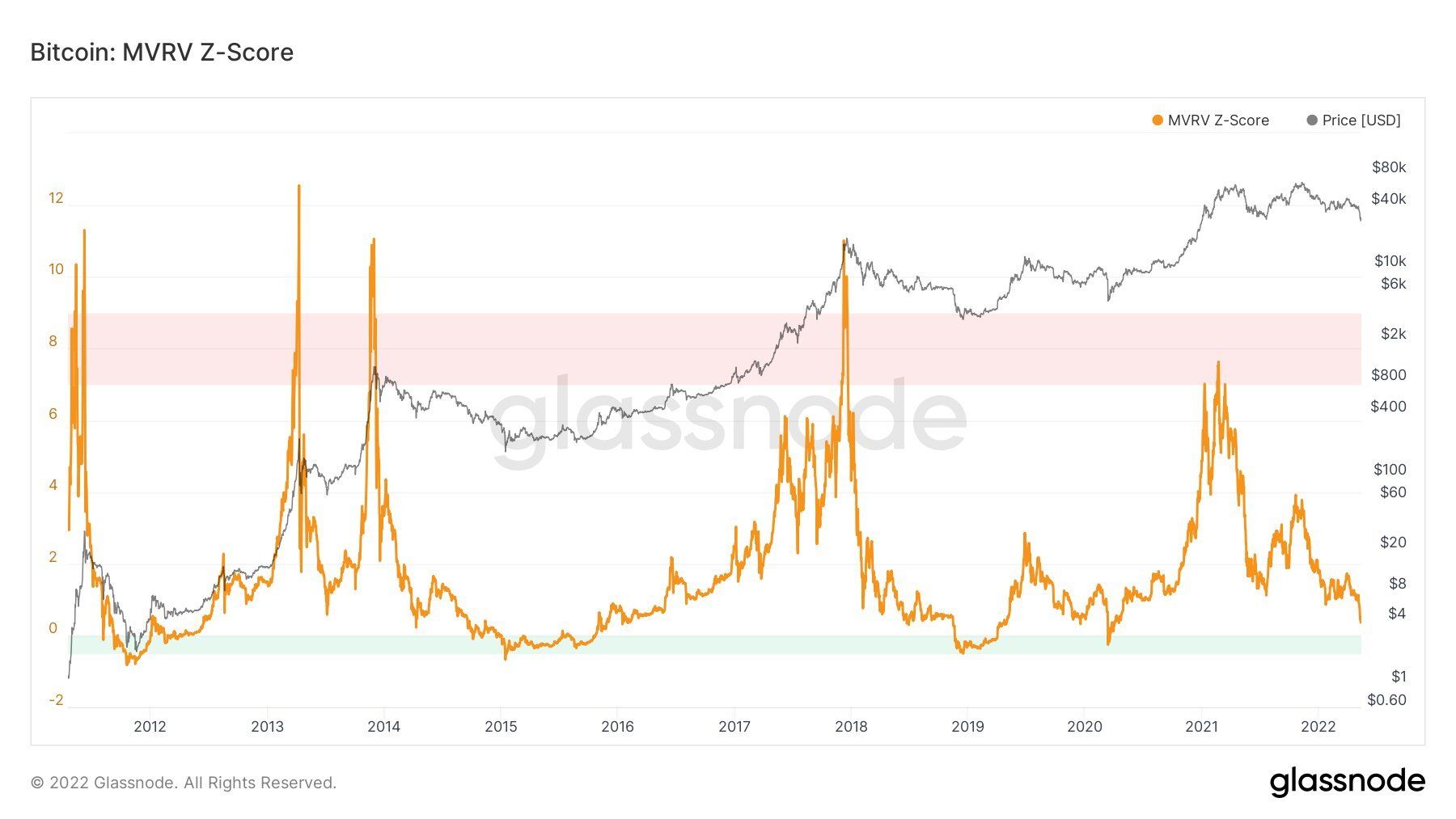

MVRV Z-Score

W swoim drugim argumencie Will Clemente wykorzystuje wskaźnik MVRV Z-Score. Służy on do oceny, kiedy Bitcoin jest przewartościowany/niedowartościowany w stosunku do swojej “fair value”. Kiedy wartość rynkowa jest znacznie wyższa niż wartość zrealizowana, historycznie wskazuje to na szczyt rynku (czerwona strefa), podczas gdy odwrotna sytuacja wskazuje na dno rynku (zielona strefa). Z technicznego punktu widzenia, MVRV Z-Score jest definiowany jako stosunek różnicy pomiędzy kapitalizacją rynkową i kapitalizacją zrealizowaną a odchyleniem standardowym wszystkich historycznych danych dotyczących kapitalizacji rynkowej.

Na wykresie widzimy trwający spadek wskaźnika w kierunku zielonej strefy, która jednak nie została jeszcze osiągnięta. Istotnie, w przeszłości pobyt w niej, a czasem nawet spadek poniżej (2011 i 2015) był wyznacznikiem absolutnego dołka ceny BTC. Wydaje się zatem, że pomimo niskiej wartości wskaźnika istnieje jeszcze miejsce na kontynuację ruchu w dół.

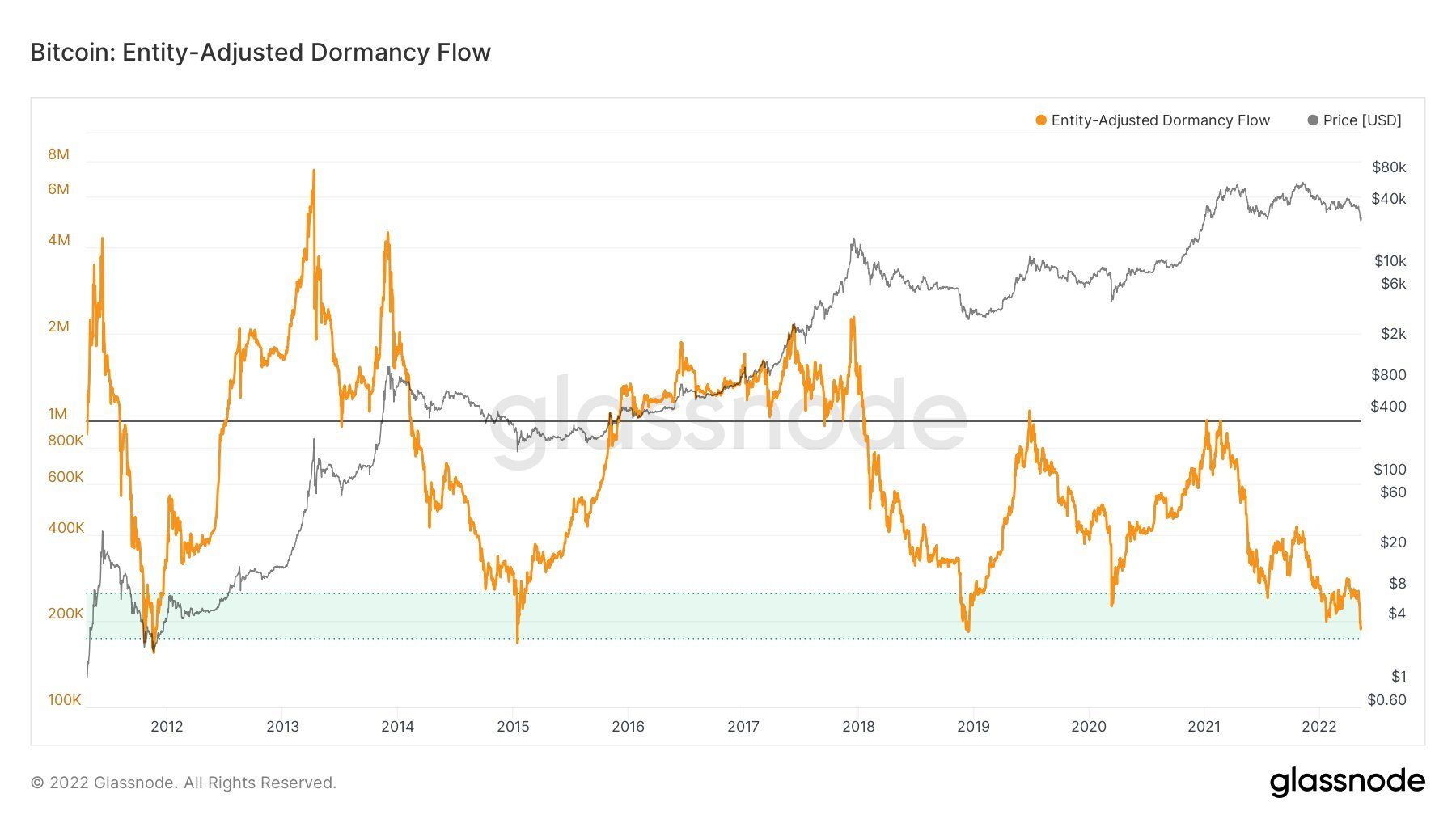

Entity-Adjusted Dormancy Flow

Kolejny wskaźnikiem jest Entity-Adjusted Dormancy Flow, o którym niedawno pisało BeInCrypto. Wskaźnik ten jest ulepszoną wersją indykatora Average Coin Dormancy, który wskazuje na średnią liczba dni zniszczenia monety (CDD) przypadająca na jedną transakcję. Jego ulepszona wersja odrzuca transakcje pomiędzy adresami tego samego podmiotu, dając lepszy sygnał rynkowy i odzwierciedlając rzeczywistą aktywność na rynku.

Zdaniem Clemente wskaźnik ten „od miesięcy znajduje się w obszarze ‘kupna’, a obecnie zbliża się do poziomów, które wcześniej wyznaczały pokoleniowe dołki”. Faktycznie, spoglądając na wykres widzimy, że wskaźnik znajduje się już zdecydowanie poniżej dołka z krachu COVID-19 w marcu 2020 roku. Ponadto jest bliski osiągnięcia obszaru z grudnia 2018 roku, gdy BTC spadł do poziomu 3150 USD.

Reserve Risk

Następnie Clemente zwraca uwagę na Reserve Risk. Wskaźnik ten służy do oceny zaufania długoterminowych hodlerów w stosunku do ceny Bitcoina w danym momencie. Gdy zaufanie jest wysokie, a cena niska, to Reserve Risk osiąga niskie wartości. Gdy zaufanie jest niskie, a cena wysoka, to wskaźnik daje wysokie odczyty.

Aktualnie wykres od kilku miesięcy znajduje się w zielonej strefie niskiego ryzyka. Jednak inaczej niż w przypadku Entity-Adjusted Dormancy Flow poziom z marca 2020 roku nie został tu jeszcze osiągnięty. Clemente twierdzi, że niski poziom Reserve Risk „ilustruje zaufanie hodlerów w stosunku do ceny”.

Mayer Multiple

Piątym wskaźnikiem przestawionym przez analityka jest Mayer Multiple. Jest to oscylator, który oblicza się na podstawie stosunku ceny BTC do 200-dniowej średniej kroczącej (200D MA). Absolutne dołki Bitcoina były zwykle osiągane, gdy wskaźnik ten spadał zdecydowanie poniżej 1. Przykładowo dołek z 2018 roku doprowadził Mayer Multiple do wartości 0,53.

Aktualnie wskaźnik sięga wartości 0,63, według danych z Woobull Charts. Tutaj również Clemente podkreśla, że jest to „obszar zakupu, prawie na historycznych dołkach”.

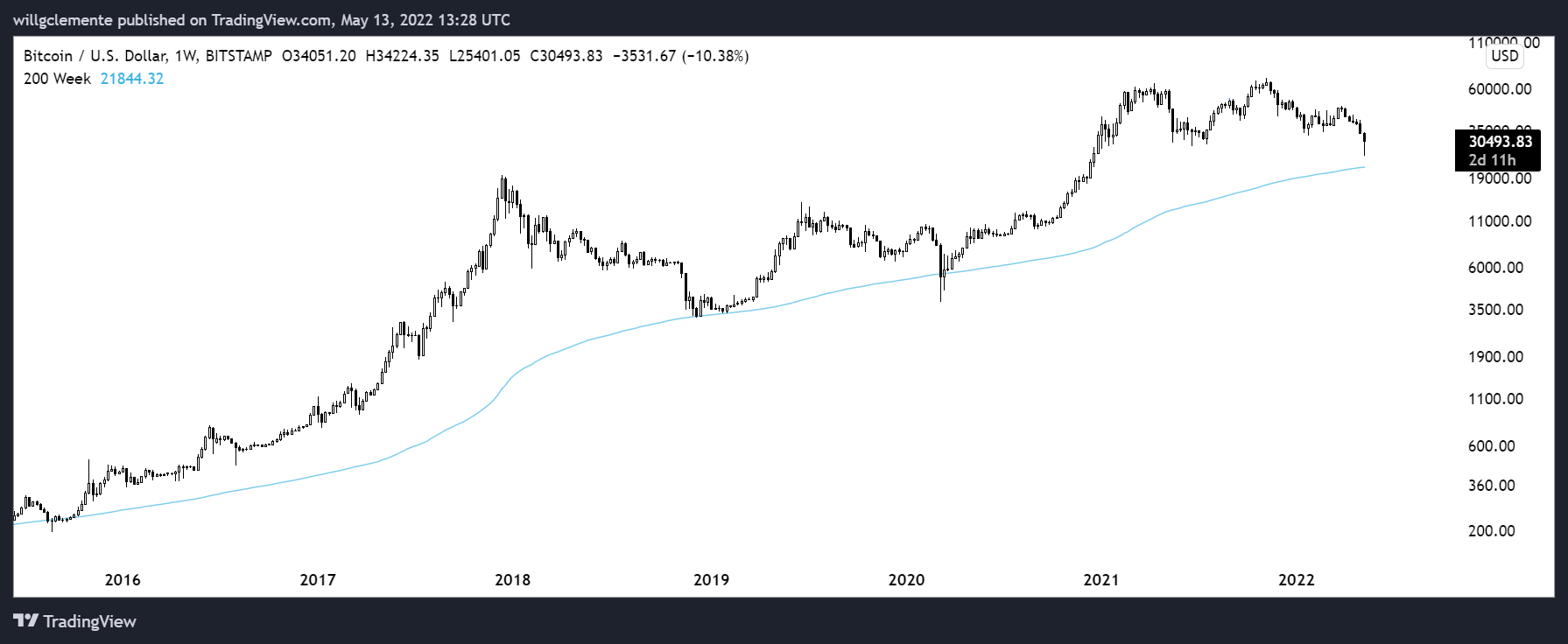

200-tygodniowa średnia krocząca

Ostatnim wskaźnikiem, do którego odwołuje się Will Clemente, jest 200-tygodniowa średnia krocząca (200W MA). Rzecz jasna, indykator ten nie pochodzi z analizy on-chain, lecz jest tradycyjnym wskaźnikiem analizy technicznej. W długoterminowym wykresie BTC średnia służyła jako ostateczne wsparcie dla każdego rynku niedźwiedzia. Jednak czasami zdarzały się długie knoty lub nawet tygodniowe zamknięcia poniżej niej.

Aktualnie 200W MA znajduje się na poziomie 21 832 USD. Osiągnięcie tej wyceny wiązałoby się ze spadkiem Bitcoina o kolejne 25% od aktualnej wartości. Warto dodać, że ten poziom znajduje się nieco poniżej 24 000 USD z wykresu Realized Price przedstawionego w pierwszym argumencie.

Podsumowanie

Powyższe 6 argumentów, które przedstawił Will Clemente, istotnie może sugerować, że dołek ceny Bitcoina jest bliski osiągnięcia. Jednak na każdym z powyższych wykresów widzimy, że historycznie najniższe wartości nie zostały jeszcze osiągnięte. Kilka wskaźników sugeruje nawet możliwość spadku do lub poniżej 20 000 USD, czyli przetestowania poziomu ATH z poprzedniego cyklu. Taka sytuacja w historii Bitcoina jeszcze się nie zdarzyła.

Will Clemente tak podsumowuje swoje argumenty:

W oparciu o sumę tych wskaźników i poziomów cenowych, dołek najprawdopodobniej znajduje się w dolnych lub środkowych 20k, co zgodne jest z teorią wyprzedzania poprzedniego ATH.

Następnie dodaje, zgodnie z wyznawana przez siebie strategią DCA, radę dla inwestorów długoterminowych: „Pytanie, które należy sobie zadać, brzmi: Czy za 2 lata kupno za 29 tys. USD w porównaniu z MOŻLIWYM złapaniem dołka będzie miało znaczenie? Prawdopodobnie nie, ale będę próbował.”

Aby zapoznać się z najnowszą analizą Bitcoina (BTC) przez BeInCrypto, kliknij tutaj.