Gdy cena Ethereum (ETH) gwałtownie spada po szybkiej wyprzedaży, niewiele nazw wzbudza większe zainteresowanie niż BitMine Immersion Technologies (BMNR), spółka publiczna, której przewodniczy Tom Lee z Fundstrat.

BitMine zaczynał jako mała firma produkująca sprzęt do kopania kryptowalut. Przekształcił się jednak w największego korporacyjnego posiadacza Ethereum, gromadząc około 4,24 mln ETH, czyli mniej więcej 3,5% całkowitej podaży.

6 mld USD straty BitMine stawia skarbiec ETH Toma Lee na krawędzi

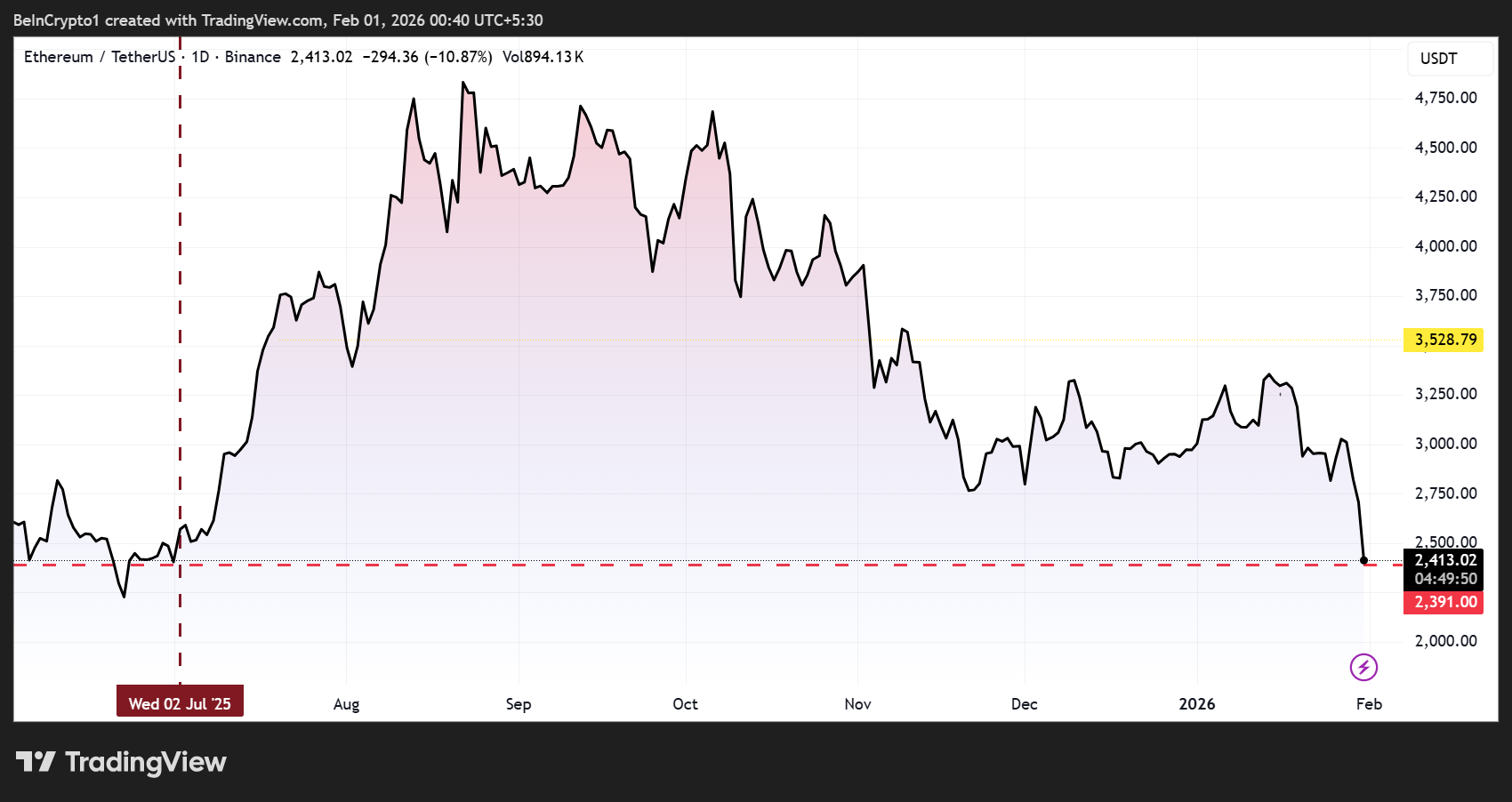

Obecnie cena ETH porusza się w pobliżu kilkumiesięcznych najniższych poziomów, a media społecznościowe huczą na temat 5–7 mld USD niezrealizowanych strat. Takie nastroje sprawiają, że kryptowalutowa platforma X zdominowała jedno zasadnicze pytanie: co by się stało, gdyby BitMine sprzedał teraz swoje Ethereum?

Jeżeli zastanawiasz się nad odpowiedzią, to można śmiało powiedzieć, że byłoby to prawdopodobnie jedno z najbardziej destabilizujących wydarzeń likwidacyjnych w historii Ethereum.

Wyprzedaż ETH przez BitMine, której rynek nie byłby w stanie pochłonąć

Przy aktualnych cenach na poziomie 2408 USD, zasoby ETH należące do BitMine są warte około 10,2 mld USD. To wyraźnie mniej niż szacowane 15,6 mld USD zainwestowane przy średnich cenach wejścia około 3600–3900 USD.

W tym kontekście, sprzedaż całej tej pozycji oznaczałaby upłynnienie ponad 4 mln ETH na rynku, który zwykle obraca dziesiątkami mld USD dziennie, ale wśród tysięcy uczestników — nie zaś od jednego, ogromnego sprzedawcy.

Nawet stopniowa sprzedaż przy takiej skali przytłoczyłaby arkusze zleceń. Z tego względu analitycy wskazują, że historyczne wyprzedaże wielorybów o znacznie mniejszej skali powodowały spadki cen o 10–30% w ciągu kilku godzin.

Tymczasem w scenariuszu BitMine wymuszona sprzedaż mogłaby zepchnąć ETH o kolejne 20–40% w dół. Papierowe straty stałyby się wtedy rzeczywistą szkodą finansową.

Zamiast wyjść z 10 mld USD, BitMine mógłby uzyskać jedynie 5–7 mld USD po poślizgu cenowym, według szacunków płynności rynkowej. Przełożyłoby się to na błyskawiczną, miliardową stratę.

Staking sprawia, że jest to wolniejsze i bardziej skomplikowane

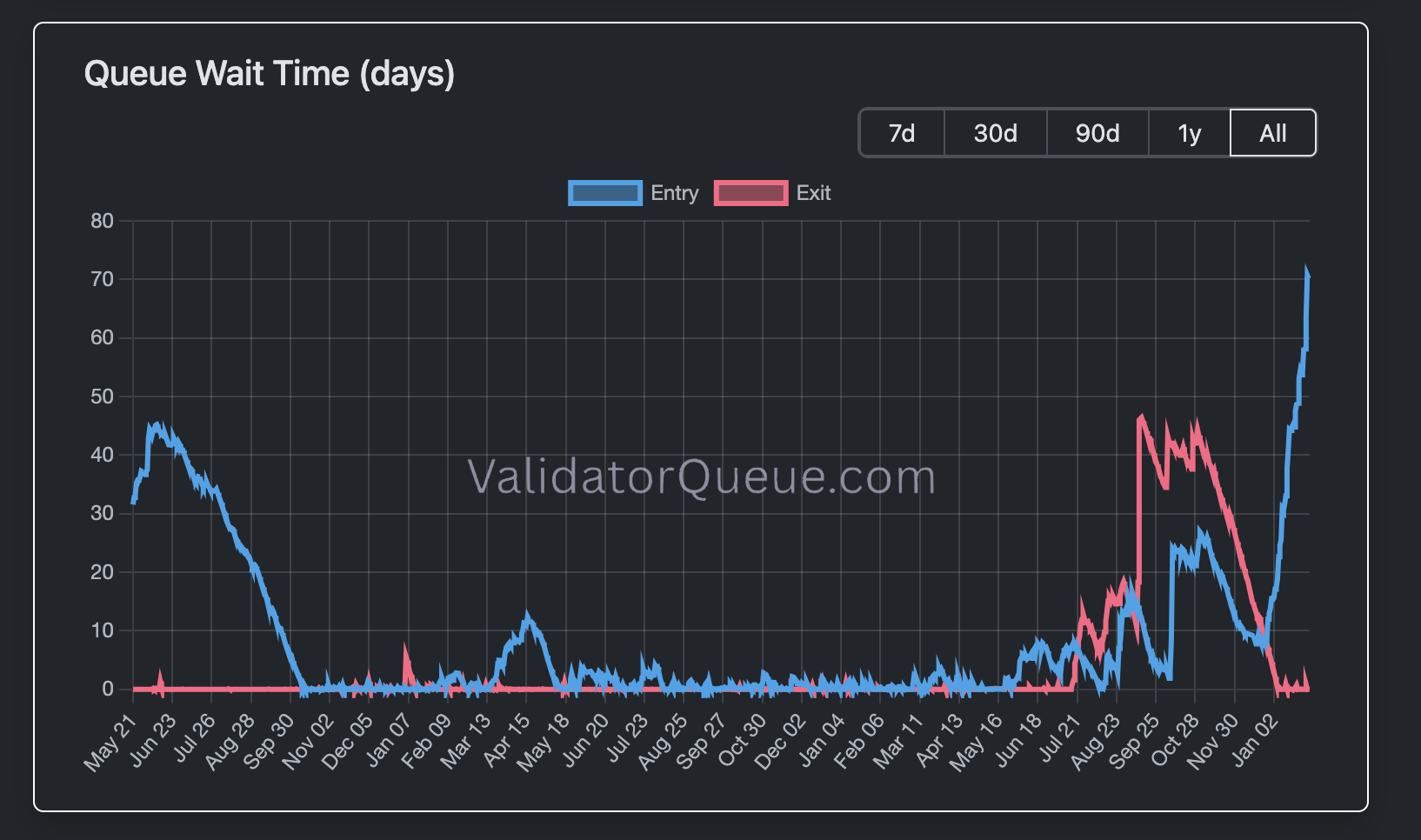

Około 2 mln ETH należących do BitMine jest stakowanych, co generuje ok. 2,8% rocznie przez mechanizm stakingowy Ethereum. Ten zysk, wart setki mln USD rocznie, zniknąłby natychmiast po wyjściu z pozycji.

Co ważniejsze, stakowany ETH nie da się sprzedać od razu. Kolejka wyjścia w Ethereum może opóźnić wypłaty o dni, a nawet tygodnie. Oznacza to, że BitMine nie mógłby pozbyć się wszystkiego równocześnie, nawet gdyby chciał.

Paradoksalnie, to opóźnienie mogłoby uchronić rynek przed natychmiastowym krachem. Jednocześnie przedłużyłoby jednak niepewność, bo traderzy próbowaliby uprzedzać nadpodaż.

Od supercyklu kryptowalutowego do puli gotówki

Strategicznie, sprzedaż oznaczałaby całkowity odwrót BitMine od własnego rdzenia działalności. Firma przedstawiała się jako podmiot grający pod „supercykl Ethereum”. Planuje nawet uruchomienie sieci walidatorów MAVAN w USA do 2026 roku. Niemniej likwidacja ETH oznaczałaby całkowite porzucenie tej strategii.

Po sprzedaży, BitMine zmieniłby się w firmę niemal wyłącznie gotówkową: kilka mld USD płynności, marginalna ekspozycja na Bitcoin (około 193 BTC) i garść innych aktywów niezwiązanych z kryptowalutami, na przykład Beast Industries.

Zmienność zmalałaby, ale tak samo potencjał wzrostów. Każde odbicie ETH, które Lee wciąż uważa za nieuniknione w długim terminie, przeszłoby BitMine koło nosa.

Akcje, podatki i konsekwencje dla reputacji

Dla akcjonariuszy taki ruch byłby wizerunkowo brutalny. Kurs BMNR już mocno spadł wraz z ETH. Kapitulacja zostałaby odebrana jako poddanie się.

Kolejna fala wyprzedaży lub nawet obawy przed usunięciem z giełdy mogą być nieuniknione – bez względu na fakt, że firma nie posiada zadłużenia.

Jest też kwestia podatkowa. Obecne ceny oznaczają straty księgowe. Jednak wcześniejsze partie kupione taniej mogą prowadzić do opodatkowanych zysków, zmniejszając ostateczne wpływy. Ponadto regulatorzy mogą też przyjrzeć się likwidacji na taką skalę pod kątem potencjalnego wpływu na rynek.

Ostatecznie liczy się też sam Tom Lee. Niewielu strategów było tak publicznie nastawionych byczo do Ethereum. Sprzedaż teraz całkowicie zaprzeczyłaby jego długoterminowej tezie i postawiła pytania o przekonanie wobec zarządzania ryzykiem.

W teorii sprzedaż zatrzymałaby stratę. W praktyce utrwaliłaby ją, obniżyła cenę ETH i zrujnowała całą strategię BitMine. Dlatego, mimo komentarzy na X, BitMine prawdopodobnie będzie kupować i stakować, a nie sprzedawać.

Tymczasem, gdy cena Ethereum, podobnie jak Bitcoina, dalej spadają w ten weekend, dalsza likwidacja pozostaje nuklearną opcją.

Aby zapoznać się z najnowszą analizą rynku kryptowalut od BeInCrypto, kliknij tutaj.