Firma zarządzająca aktywami Fidelity zmieniła swój wniosek o utworzenie ETF na Ethereum typu spot. Ogólnie rzecz biorąc, wprowadzone zmiany oznaczają możliwość zwiększenia rentowności nowego instrumentu inwestycyjnego poprzez staking. W tym celu Fidelity będzie współpracować z niektórymi dostawcami takich usług, a sama nowa strategia może uczynić potencjalny instrument inwestycyjny bardziej atrakcyjnym dla klientów.

Jedynym problemem jest stanowisko Komisji Papierów Wartościowych i Giełd (SEC) w tej sprawie. Amerykański regulator sam podejmie decyzję w sprawie dot. wniosku Fidelity, a eksperci wciąż są dość pesymistyczni w swoich prognozach.

O ile wcześniej sądzono, że Komisja zatwierdzi ETF-y na Ethereum już w maju tego roku, o tyle obecnie większość analityków stawia na to, że wiosną Komisja zakaże uruchamiania tego typu instrumentów.

Nowe kryptowalutowe ETF-y

Według The Block, kolejna poprawka przedstawicieli Fidelity zawierała następujący cytat.

“Zgodnie z oświadczeniem rejestracyjnym, sponsor może od czasu do czasu umieścić część aktywów funduszu za pośrednictwem jednego lub więcej zaufanych dostawców stakingu, co może obejmować podmiot stowarzyszony sponsora.”

Sam staking Ethereum polega na zablokowaniu środków w smart kontrakcie w celu uzyskania roli walidatora i uruchomienia odpowiedniego klienta. Uprawnia ich to do walidacji transakcji w blockchainie, a także do otrzymywania za to nagród.

Zwroty walidatorów są mierzone w ujęciu rocznym. W poprawce Fidelity wyjaśniło również, w jaki sposób firma wykorzysta aktywa otrzymane ze stakingu.

“Otrzyma monety ETH jako wynagrodzenie za wszelkie działania związane ze stakingiem, w których fundusz może uczestniczyć, co można uznać za dochód funduszu jako rekompensatę za świadczone usługi.”

Ile będzie można dodatkowo zarobić?

Obecnie roczny zwrot ze stakingu wynosi 3,5% w kryptowalutach. A jeśli monety te zostaną rozdzielone między posiadaczy udziałów ETF, podejście to z pewnością może przyciągnąć uwagę inwestorów na tle produktów konkurencji.

Jednym z partnerów Fidelity może być dostawca liquid stakingu Lido. Lido ma już ponad 35 miliardów dolarów w funduszach zablokowanych na swojej platformie. Sama platforma jest też liderem w swojej niszy.

Samo Fidelity zarządza w tym tygodniu 132 570 BTC o wartości ponad 9 miliardów dolarów.

Wspomniane monety są gromadzone w funduszu FBTC, który wraz z innymi ETF-ami Bitcoin spot został zatwierdzony przez SEC 11 stycznia 2024 roku. Uruchomienie funduszu giełdowego było niezwykle udane dla firmy. Dlatego też będzie ona dążyć do wprowadzenia na giełdę podobnego instrumentu inwestycyjnego również dla Ethereum.

Czy SEC wyrazi zgodę na Ethereum ETF?

Jednak fakt, że Bitcoin ETF został zatwierdzony, nie oznacza jeszcze złagodzenia stanowiska SEC w sprawie kryptowalut. Takiego zdania jest założyciel Recharge Capital, John Lo. Oczekuje on, że Komisja będzie mniej przychylna potencjalnym funduszom ETF opartym na altcoinach, w tym Ethereum

“Uwaga poświęcona kryptowalutowym funduszom ETF wzrosła tylko dlatego, że można argumentować, iż SEC została zmuszona do zatwierdzenia spotowych funduszy ETF Bitcoin ze względu na wynik sprawy Grayscale. Niewątpliwie SEC postrzega to jako ogromną stratę dla siebie.”

Wcześniej szef Komisji Gary Gensler potwierdził, że decydującym czynnikiem w notowaniu Bitcoin ETF była porażka regulatora w sprawie sądowej przeciwko Grayscale. Firma ta była niezadowolona z odmowy regulatora dotyczącej przekształcenia ówczesnego GBTC Bitcoin Trust w pełnoprawny ETF.

Oznacza to, że SEC został zasadniczo zapędzony w kozi róg w kwestii zatwierdzania funduszy giełdowych dla głównej kryptowaluty. W przypadku altcoinów SEC ma znacznie większe pole do działania. Oznacza to, że regulator jest raczej skłonny nie iść na rękę branży tak łatwo.

Ponadto niektórzy amerykańscy senatorowie zwrócili się już do regulatora, aby nie zatwierdzał nowych spotowych funduszy ETF opartych na kryptowalutach. Niestety, wykorzystali oni bezużyteczne dane i błędne przekonania na temat aktywów cyfrowych, aby wyjaśnić swoje własne stanowisko.

Kto ubiega się o ETF na Ethereum?

Firmy ubiegające się o utworzenie Etherium ETF to BlackRock, Grayscale, Fidelity, Invesco Galaxy, VanEck, Hashdex i Franklin Templeton. SEC ma czas odpowiednio do 23, 24 i 30 maja na podjęcie decyzji w sprawie wniosków VanEck, ARK 21Shares i Hashdex, Grayscale do 18 czerwca, a Invesco do 5 lipca.

Jednocześnie decyzje w sprawie wniosków Fidelity i BlackRock muszą zostać podjęte odpowiednio do 3 i 7 sierpnia.

Dziś wieczorem Komisja Papierów Wartościowych odroczyła decyzję w sprawie wniosku o uruchomienie ETFu Ethereum od Hashdex. W związku z tym zatwierdzenie tego instrumentu inwestycyjnego nastąpi w późniejszym terminie, jeśli SEC podejmie taką decyzję.

Według Lo, w przypadku ewentualnego odrzucenia przez organ regulacyjny, Ethereum nadal przetrwa. Moneta wciąż bowiem jest ważną platformą dla branży zdecentralizowanych finansów i jest stale ulepszana dzięki nowym aktualizacjom sieci.

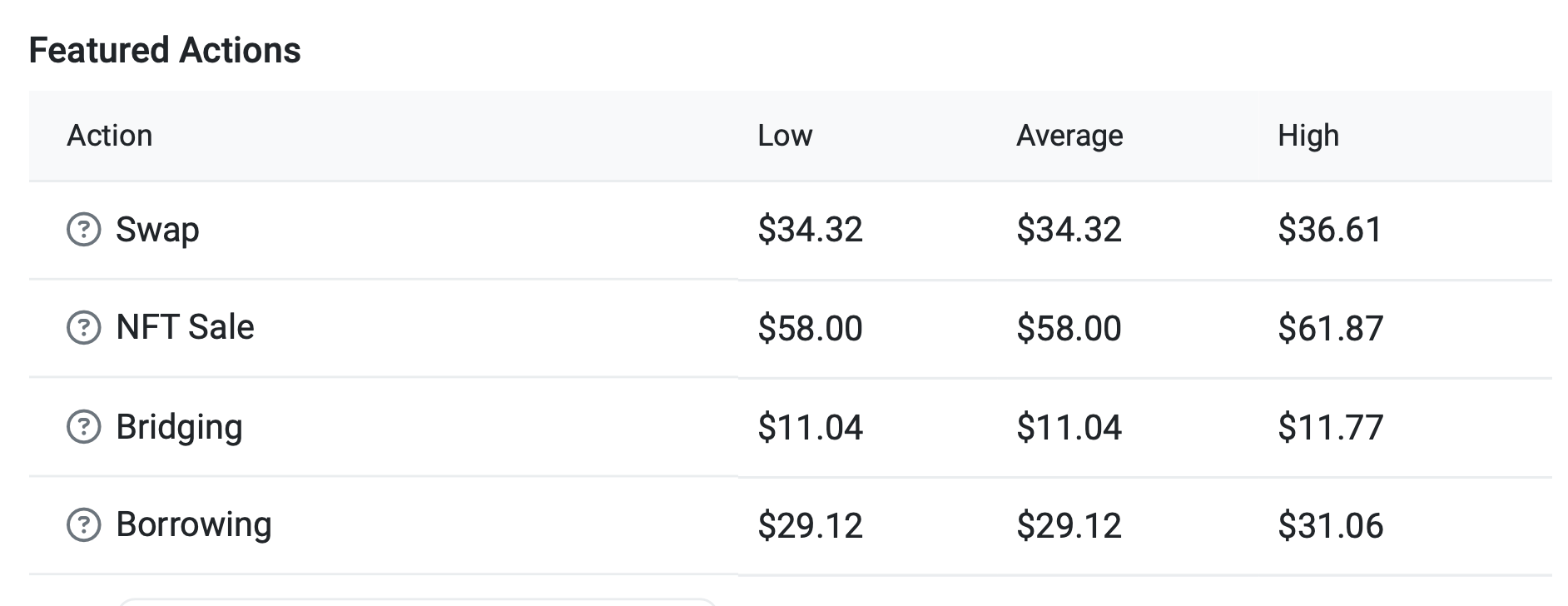

Główna sieć ETH nadal pozostaje jednak niewygodna dla zwykłych użytkowników. Nawet dziś rano, przy stosunkowo niskim obciążeniu blockchain, jedna transakcja sprzedaży NFT na zdecentralizowanych giełdach w sieci Ethereum wymaga uiszczenia opłaty w wysokości 61 USD. Samo szybkie wysłanie ETH kosztuje równowartość 2 USD. Jest to bardzo wysoka prowizja w porównaniu do nowoczesnych blockchainów.

Ogólnie rzecz biorąc, perspektywa zatwierdzenia spotowych funduszy ETF na Ethereun pozostaje pod dużym znakiem zapytania. Po pierwsze, SEC nie ma obecnie przegranej sprawy w sądzie, jak miało to miejsce w przypadku ETF od Grayscale. W związku z tym regulator nie obawia się otrzymania masy pozwów w przypadku odmowy zatwierdzenia nowych instrumentów. W tym kontekście analitycy Bloomberga szacują perspektywę pozytywnego werdyktu SEC w maju 2024 r. na zaledwie 30 procent.