W ubiegłą środę Silvergate, drugi największy amerykański bank kryptowalut, przełożył złożenie rocznego raportu w SEC i poprosił o więcej czasu na przeprowadzenie audytu z powodu nieplanowanej sprzedaży aktywów. Wynik ogłoszenia był odczuwalny od tygodnia zarówno przez Silvergate, którego akcje gwałtownie spadły o 58%, jak i cały rynek kryptowalut, który w ciągu jednego dnia stracił 50 miliardów dolarów. W tym artykule wyjaśnimy co stało się z jednym z najbardziej prominentnych banków kryptowalutowych i jakie mogą być implikacje dla sektora.

Czym jest bank Silvergate ?

Bank Silvergate jest drugim największym bankiem kryptowalutowym w USA po Signature. Jest też jednym z głównych mostów między kryptowalutami a walutami fiat dla inwestorów instytucjonalnych i detalicznych w kraju.

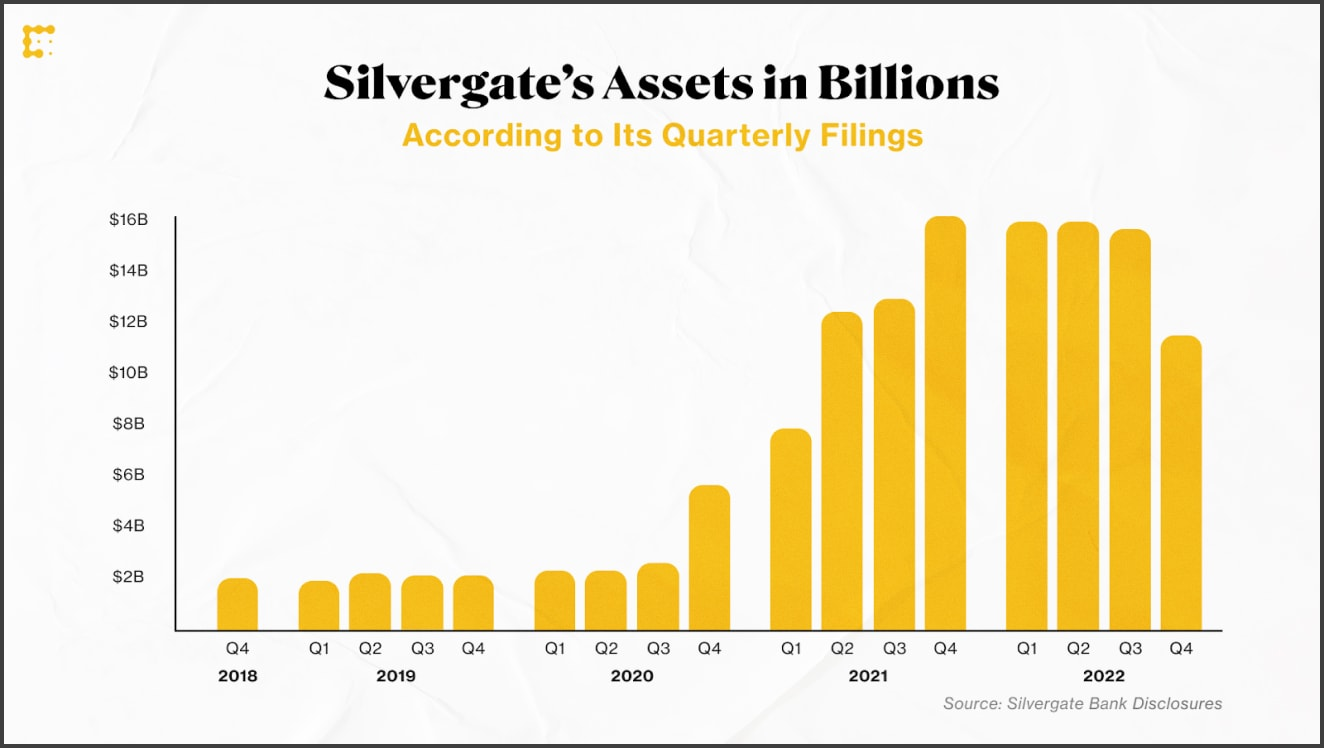

- Silvergate działa od 1988 roku i ma status tzw. banku społecznościowego, choć firma zaczynała jako zwykła wspólnota kredytowa. W lepszych czasach Silvergate miał kapitalizację w wysokości 16 mld dolarów. To według standardów amerykańskich jest klasyfikowane jako mały bank.

- Do 2014 roku Silvergate zajmował się głównie depozytami detalicznymi, ale potem otworzył się i przejął szybko rozwijający się rynek kryptowalut. Pierwszym klientem kryptowalutowym Silvergate był DCG. W 2017 roku bank miał już 250 klientów i 1,9 miliarda dolarów w aktywach.

- W 2019 roku Silvergate wszedł na giełdę i wyemitował akcje pod symbolem SI. Od listopada 2019 r. do listopada 2021 r. akcje banku wzrosły o 1500% w związku z ogólnym wzrostem rynku kryptowalut. Jego kapitalizacja osiągnęła szczyt w 2021 roku, kiedy Silvergate posiadał aktywa o łącznej wartości 16 miliardów dolarów.

W 2021 roku bank kupił projekt Diem od Facebooka za 200 milionów dolarów i ogłosił plany uruchomienia własnego stablecoina opartego na tej technologii. Projekt ten jednak nigdy nie został zrealizowany.

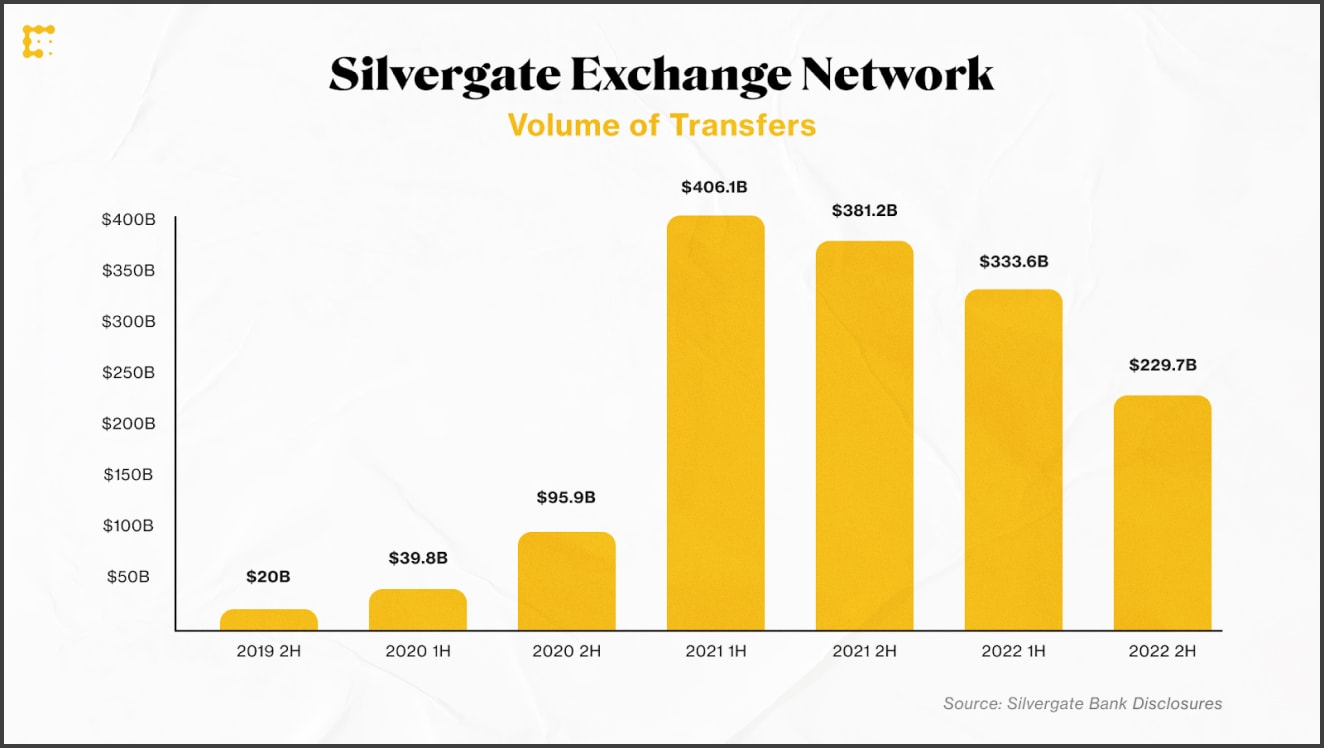

Flagowym produktem Silvergate jest system płatności Silvergate Exchange Network (SEN), który umożliwia klientom dokonywanie przelewów 24 godziny na dobę, siedem dni w tygodniu. Jest to kluczowe dla wielu firm kryptowalutowych, ponieważ rynki kryptowalut, w przeciwieństwie do giełd, działają całą dobę. W 2021 roku transakcje w SEN osiągnęły wolumen 787 miliardów dolarów.

Rozwiązanie SEN firmy Silvergate było przełomowe jak na swoje czasy. Najbliższym konkurentem jest dopiero platforma Signet firmy Signature, która również przyciąga klientów związanych z kryptowalutami. Jednak to Silvergate stał się pierwszym bankiem z taką siecią płatności.

Problemy Silvergate: co się stało i co je spowodowało?

Teraz, gdy wiemy nieco więcej o Silvergate, możemy zagłębić się w wydarzenia i przyczyny, które doprowadziły jeden z największych banków kryptowalutowych w USA na skraj bankructwa.

Silvergate znajduje się w nagłówkach wiadomości od nieco ponad tygodnia. Jednak ważne wydarzenia, które przyczyniły od się do upadku, miały miejsce jeszcze przed przesunięciem złożenia raportu rocznego.

Odpływ środków

5 stycznia 2023: Silvergate informuje o odpływie środków, z jakim spotkał się w IV kwartale 2022 roku. Łączne depozyty spadły z 12 mld USD do 3,8 mld USD (inne źródła mówią o 7,3 mld USD).

W III kwartale Silvergate odnotował wzrost liczby klientów kryptowalutowych. W tym czasie bank ogłosił również sprzedaż papierów dłużnych o wartości 5,2 mld USD w celu zapewnienia płynności wśród gwałtownego bank runu. Transakcja zamknęła się na poziomie 718 mld USD (według JP Morgan 886 mld USD), co spowodowało łączną stratę w wysokości 1 mld USD w IV kwartale.

Okazało się, że sprzedaż obejmuje 3,8 mld USD w depozytach i 4,6 mld USD w aktywach, ale z tego 4,3 mld USD to krótkoterminowa zaliczka od Federal Home Loan Bank of San Francisco. Łączny portfel dostępny do sprzedaży oszacowano na 5,6 mld USD.

Opóźnienie raportu SEC

1 marca 2023: Silvergate ogłasza opóźnienie w złożeniu raportu Form 10-k w SEC, powołując się na konieczność sprzedaży większej liczby aktywów niż planowano, aby zamknąć zobowiązania FHLB. Bank twierdzi, że będzie potrzebował więcej czasu na audyt w świetle nowych okoliczności.

W tym samym komunikacie Silvergate informuje o możliwych dochodzeniach ze strony Departamentu Sprawiedliwości USA i co najmniej trzech prywatnych pozwach.

Po ogłoszeniu, akcje banku spadły o ponad 40% w ciągu zaledwie jednego dnia i o kolejne 10% w kolejnych dniach, aż ustabilizowały się przed zamknięciem notowań.

Firmy kończą współpracę z Silvergate

2 marca: Coinbase, Galaxy Digital, Bitstamp, Cboe Digital, Paxos i Circle zakończyły współpracę z Silvergate ze względu na potencjalne ryzyko, prawdopodobnie jeszcze bardziej zwiększając wielkość odpływu kapitału.

4 marca: Silvergate ogłosił, że wyłącza swoją sieć płatności SEN. W rzeczywistości doprowadziło to do trwałego wyłączenia usług kryptowalutowych, chociaż bank wyjaśnił, że inne usługi związane z depozytami nadal działają.

Chociaż Silvergate rozpoczął gwałtowny spadek po 1 marca, już w listopadzie 2022 roku pojawiły się ostrzeżenia o potencjalnym bankructwie i konsekwencjach upadku FTX. W tym czasie prezes Silvergate uspokajał inwestorów, że depozyt FTX|Alameda stanowił mniej niż 10% wszystkich depozytów, więc nie mógł mieć większego wpływu na bank, a procesy Silvergate są dopracowane tak, aby przetrwać okresy zmienności na rynku.

Dlaczego Silvergate upadło?

W związku z reakcją łańcuchową upadku FTX i problemami, jakie stworzył on dla całego rynku kryptowalut, trudności Silvergate nie można sprowadzić tylko do tego powodu. Kilka czynników przyczyniło się do spadku kapitalizacji i kryzysu płynności w tym samym czasie:

Bankructwo i wypranie płynności

wydaje się, że FTX otworzył sezon masowych wypłat z Silvergate. Po nim nastąpiło bankructwo kilku innych spółek, a wiosenne i letnie upadki, w tym 3AC, przyniosły swój efekt. Wiele z upadłych firm było klientami Silvergate i albo straciło depozyty swoich użytkowników, albo zaczęło je wycofywać, aby pokryć koszty operacyjne i przejść przez postępowanie upadłościowe. To dlatego na początku 2023 roku bank informował o zmniejszeniu depozytów o 8 mld dolarów.

Podwyżki stóp procentowych

Lwią część portfela inwestycyjnego Silvergate, podobnie jak innych banków, stanowią zobowiązania rządu USA. Pełna wartość nominalna tych papierów + % dochodu jest wypłacana przez emitenta w terminie zapadalności, ale cena rynkowa przed terminem zapadalności może być inna niż wartość nominalna.

Problem polega na tym, że Silvergate aktywnie budował kapitał w 2021 roku, czyli w okresie rekordowo niskich stóp zwrotu. Więc w momencie sprzedaży ich zobowiązania o stopie zwrotu 1-2% były warte mniej niż nowe papiery o stopie zwrotu 4-5%. Doprowadziło to do zablokowania strat, gdy Silvergate zaczął sprzedawać swoje aktywa, aby uzupełnić brak płynności (szczegółowe wyjaśnienie z Forbes).

Presja regulacyjna

3 stycznia 4 amerykańskich regulatorów finansowych wydało wspólne oświadczenie ostrzegające przed ryzykiem związanym z kryptowalutami i nakłaniające banki do ograniczenia współpracy z firmami kryptowalutowymi. To skutecznie postawiło Silvergate w opozycji do opinii regulatora, choć niewiążącej.

Możliwe, że w grę wchodziła konieczność pilnej spłaty pożyczki z Federal Home Loan Bank of San Francisco, ale na tę wersję nie ma realnych dowodów. Nie wiadomo jeszcze pod czyją presją Sivergate rozpoczął sprzedaż aktywów w celu spłaty pożyczki.

FTX

FTX był nie tylko największym ciosem dla depozytów Silvergate, ale także zwrócił uwagę regulatorów na bank. Jeszcze w grudniu 2022 roku pojawiła się informacja, że Silvergate ułatwił transfer środków od klientów giełdy do funduszu Alameda. Senatorzy Elizabeth Warren, Roger Marshall i John F. Kennedy zażądali wówczas od banku wyjaśnień, co z kolei mogło doprowadzić do ogólnego braku zaufania i wszczęcia dochodzeń przez SEC i organy ścigania.

Forbes uważa, że głównym problemem Silvergate jest to, że bank ten jest całkowicie skupiony na rynku kryptowalut. 90% depozytów Silvergate pochodziło od firm kryptowalutowych, więc gdy kryptowaluty zaczęły mieć problemy ze względu na czynniki ekonomiczne i zmieniające się stanowisko amerykańskich regulatorów, brak dywersyfikacji przy stosunkowo niewielkiej kapitalizacji doprowadził do jego upadku. Silvergate po prostu nie wytrzymał ogólnego kryzysu na rynku kryptowalut.

Jak bankructwo Silvergate może wpłynąć na rynek?

W 2021 roku Silvergate przetwarzał ~750 miliardów dolarów przelewów związanych z kryptowalutami rocznie za pośrednictwem swojego systemu płatności. I jak wspomnieliśmy powyżej, bank obsługiwał ponad 100 giełd kryptowalutowych i 1500 klientów instytucjonalnych. Zakończenie działalności Silvergate mogłoby spowodować:

Spadek kapitalizacji rynku kryptowalutduża liczba inwestorów instytucjonalnych straciłaby swój główny kanał transferu fiat na różne giełdy kryptowalut. I nie wiadomo, jak szybko znajdą oni zastępstwo dla Silvergate.

Utrudnienie dostępu do kryptowalut: przede wszystkim dla inwestorów z USA, którzy mogli łatwo zdeponować fiat na giełdzie kryptowalut lub wycofać się z kryptowalut za pomocą przelewu bankowego. Teraz giełdy kryptowalut i usługi płatnicze potrzebują nowej bramki kryptowalutowej, aby utrzymać wysokiej jakości doświadczenie użytkownika.

Prawdopodobnie zmniejszy płynność: giełdy kryptowalutowe używały SEN do wzajemnych transferów, więc zamknięcie systemu płatności może wpłynąć na płynność i wolumeny arbitrażu / szybkość wyrównania cen w różnych miejscach.

Nie zapominajmy również, że sprawa Silvergate rozwija się na tle wezwania amerykańskich regulatorów do ograniczenia współpracy z firmami kryptowalutowymi. Innymi słowy, zakaz może stać się podręcznikową ilustracją i głównym argumentem za zerwaniem relacji między tradycyjnymi bankami a firmami krypto, co jeszcze bardziej utrudni budowanie mostów między cyfrowymi walutami a fiatami w USA.

Fortune wskazuje, że firmom kryptowalutowym będzie coraz trudniej znaleźć bank, z którym mogłyby współpracować i mogą przejść do mniejszych, mniej regulowanych przedsiębiorstw finansowych, takich jak towarzystwa kredytowe. W takich organizacjach ochrona funduszy inwestorów i poziom doświadczeń użytkowników jest niższy niż w bankach, nie wspominając o skali operacji.

Czy Signature uratuje kryptowaluty?

Według jednej z wersji udział Silvergate w transakcjach kryptowalutowych może zostać przejęty przez jego głównego konkurenta – Signature. Za takim rozwojem sytuacji przemawiają następujące fakty:

- Saldo depozytów Signature związane z aktywami kryptowalutowymi wynosi 29 mld USD, w porównaniu do 16 mld, które Silvergate posiadał w szczytowym momencie.

- SEN i Signet są porównywalne pod względem depozytów i płatności przetwarzanych od 2021 roku.

- Niektóre firmy, które zerwały relacje z Silvergate, przeniosły się do Signature, m.in. Coinbase. Inni również nie wydają się mieć wyboru.

Signature jednak, w porównaniu do Silvergate, jest bardzo dużym i bardziej zdywersyfikowanym bankiem. Signature ma kapitalizację w wysokości 118 mld dolarów, czyli 10 razy więcej niż Silvergate miał w 2022 roku. Na tym tle Signature od kilku lat zmniejsza wielkość depozytów kryptowalutowych w swoim bilansie. W 2022 roku ta kategoria aktywów stanowiła 20% wszystkich aktywów banku.

Prawdopodobnie wśród upadku Silvergate i ogólnego stanowiska regulatorów wobec firm kryptowalutowych, Signature będzie nadal dystansował się od rynku kryptowalut, a bank nie będzie w stanie obsłużyć wszystkich dawnych klientów swojego konkurenta.

Podsumowanie

Silvergate jest jednym z wiodących banków kryptowalutowych w USA, który obsługiwał ponad 100 giełd kryptowalutowych i 1500 inwestorów instytucjonalnych związanych z kryptowalutami. Silvergate przeżywa obecnie ostry kryzys płynności i odpływ kapitału. Bank zamknął swój flagowy produkt, sieć płatności SEN i jest bliski całkowitego zamknięcia działalności. Akcje Silvergate spadły o 58 procent w ciągu tygodnia.

Głównymi czynnikami przyczyniającymi się do upadku Silvergate było środowisko makroekonomiczne, działania regulacyjne i firmy bankrutujące w 2022 roku (przede wszystkim FTX).

Upadek Silvergate uderzyłby najmocniej w amerykański (dominujący) segment rynku kryptowalut, ponieważ utrudniłby dostęp do kryptowalut inwestorom detalicznym i instytucjonalnym. Mógłby też zmniejszyć płynność na giełdach kryptowalut.