Strategy (MSTR) znajduje się w centrum gorącej debaty, gdy Peter Schiff nazywa model biznesowy firmy oszustwem. Schiff ostrzega, że poleganie MSTR na akcjach uprzywilejowanych o wysokim zysku oraz funduszach nastawionych na dochód jest niezrównoważone, przewidując, że firma może ostatecznie zbankrutować.

Jednak analitycy i traderzy twierdzą, że strategia MSTR może nadal oferować wyjątkową dźwignię ekspozycji na Bitcoin, co prowadzi do podziału w nastrojach rynkowych.

SponsoredSchiff krytykuje MSTR jako „oszustwo”, ale analitycy twierdzą, że może on wyprzedzić Bitcoin

Według Schiffa model finansowania poprzez akcje uprzywilejowane Strategy może spowodować “spiralę śmierci”. Co więcej, znawca złota określa cały model biznesowy firmy jako oszustwo.

Odczucia Schiffa wynikają z obaw dotyczących modelu biznesowego Strategy. Polega on na funduszach nastawionych na dochód kupujących jego „wysoko-rentowne” akcje uprzywilejowane. Według Schiffa te publikowane zyski mogą nigdy nie zostać wypłacone. Krytyk Bitcoina zauważył:

„Kiedy menedżerowie funduszy to zrozumieją, pozbędą się uprzywilejowanych akcji & MSTR nie będzie w stanie wyemitować więcej, co rozpoczęłoby spiralę śmierci.”

Tymczasem Strategy zaprzestało emisji nowych obligacji zamiennych w lutym 2025 roku, przechodząc na oferowanie akcji uprzywilejowanych (seria STR), które rozpoczęło się we wrześniu 2025 roku.

Te akcje uprzywilejowane mają znacznie wyższe oprocentowanie. To z kolei sugeruje, że inwestorzy teraz wymagają silniejszych bodźców w zmieniających się warunkach rynkowych.

Szeroki argument Schiffa podkreśla strukturalne ryzyka związane z podejściem firmy. Jego kontrowersja dotyczy faktu, że nawet jeśli Bitcoin wzrośnie, model finansowany długiem MSTR może się nie powieść, narażając firmę na ryzyko niewypłacalności.

Trader kryptowalut KillaXBT zwrócił uwagę na potencjalny czarny łabędź. Według analityka spadek BTC o 50–60% może prowadzić do zaostrzenia zasad dotyczących pożyczek. W konsekwencji firma zostanie wezwana do złożenia zabezpieczenia i przymusowych sprzedaży Bitcoina, zwłaszcza gdy płynność się wyczerpie.

Sponsored SponsoredPonadto, trader porównał Strategy do wieży z kart zbudowanej na Bitcoinie. Zauważył, że dźwignia zwiększa zarówno zyski, jak i straty, a poważna korekta rynku może nadszarpnąć finansowanie firmy.

Analitycy bronią modelu dźwigni MSTR

Pomimo ostrzeżeń, niektórzy inwestorzy traktują MSTR jako dźwignię na Bitcoina, która przewyższa standardowe ETF-y (fundusze notowane na giełdzie). Adam Livingstone argumentował, że MSTR łączy 1:1 ekspozycję na Bitcoina z rocznym wzrostem BTC na akcję, formą wypukłości, która kumuluje zwroty bez ryzyka likwidacji.

Zilustrował to hipotetycznym dziesięcioleciem: 100 000 USD w IBIT mogłoby wzrosnąć do 1,38 mln USD, podczas gdy ta sama inwestycja w MSTR mogłaby osiągnąć 3,56 mln USD. To przekłada się na nadwyżkę o 158%.

SponsoredInny popularny użytkownik na X, Rohan Hirani, dodał, że premium MSTR istnieje, ponieważ inwestorzy kupują zespół zarządzający z globalnym dostępem do kapitału zdolnym do efektywnego nabywania dodatkowego BTC. To różnica w porównaniu do po prostu kupowania Bitcoina.

Hirani podkreślił również, że emisje akcji uprzywilejowanych MSTR w 2025 roku są zwrotem ku bardziej zrównoważonemu finansowaniu. To zrównuje ryzyko egzekucji z długoterminowym potencjałem wzrostu.

Finansowanie i dynamika rynku

Strategy stopniowo przeszło z obligacji zamiennych na akcje uprzywilejowane o wyższym oprocentowaniu (seria STR) od września 2025 roku. To odzwierciedla ostrożne nastawienie inwestorów w warunkach zaostrzających się rynków.

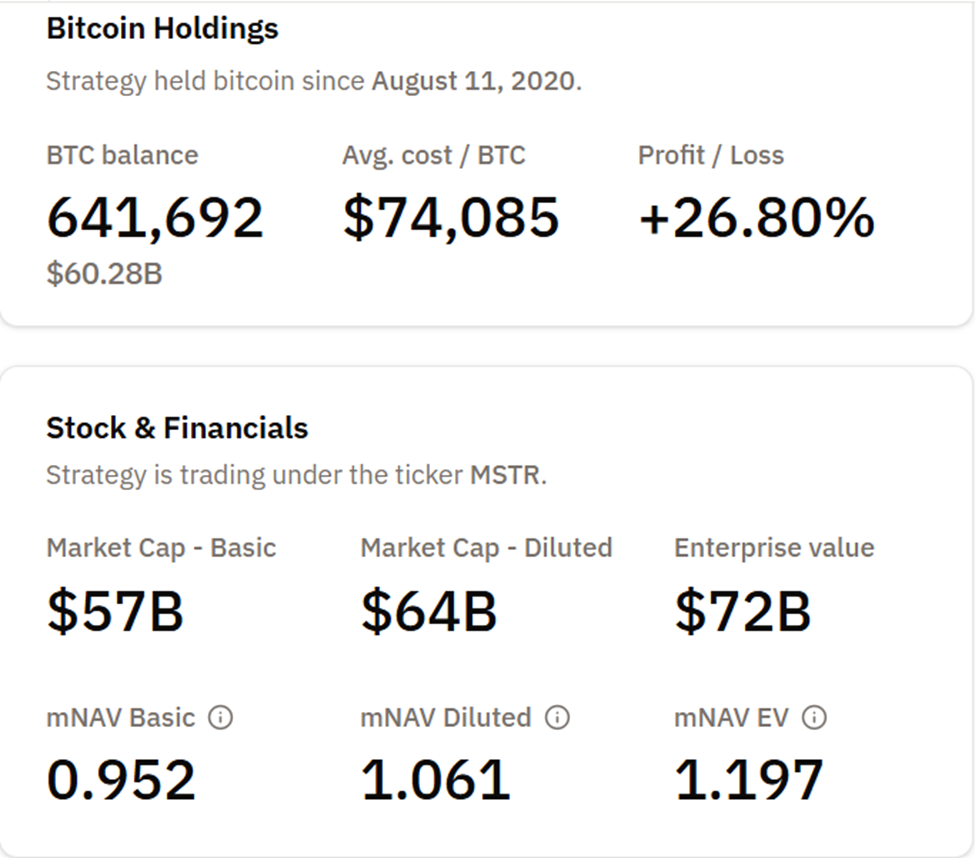

Sponsored SponsoredNa dzień pisania tego tekstu, firma posiada 641 692 BTC przy średnim koszcie 74 085 USD za monetę, zachowując około 26% niezrealizowanych zysków, nawet jeśli BTC gwałtownie spadnie.

Analitycy zauważają, że MSTR działa jako faktyczny dźwigniowy ETF na Bitcoina. Wartość jego akcji zależy mocno od cen Bitcoina oraz skutecznego finansowania.

Pomimo tymczasowych niepowodzeń, jak utrata premium MSTR na Bitcoina w zeszłym tygodniu, inwestorzy podkreślają strategiczną pozycję firmy na rynkach kredytowych cyfrowych jako motor długoterminowej wartości. Model MSTR, mimo ryzyka, dostarcza podwójnej ekspozycji:

- aprecjacja cen Bitcoina, oraz

- wzrost BTC na akcję.

Hybrydowa strategia Strategy musi zmierzyć się ze zmiennością, utrzymać impet finansowania i nadal przewyższać ekspozycję na Bitcoina. Wszystko to, aby uspokoić sceptyczne obawy. Niemniej jednak firma pozostaje godnym uwagi przykładem strategii korporacyjnej dotyczącej Bitcoina, balansując między możliwościami dźwigni oraz ryzykiem systemowym.

Aby zapoznać się z najnowszą analizą rynku kryptowalut od BeInCrypto, kliknij tutaj.