Oczekiwania, że Rezerwa Federalna USA (Fed) obniży stopy procentowe we wrześniu, ostatnio rosną. Chociaż większość prognoz interpretuje, że jest to byczym sygnałem dla rynków akcji i kryptowalut, historia mówi co innego.

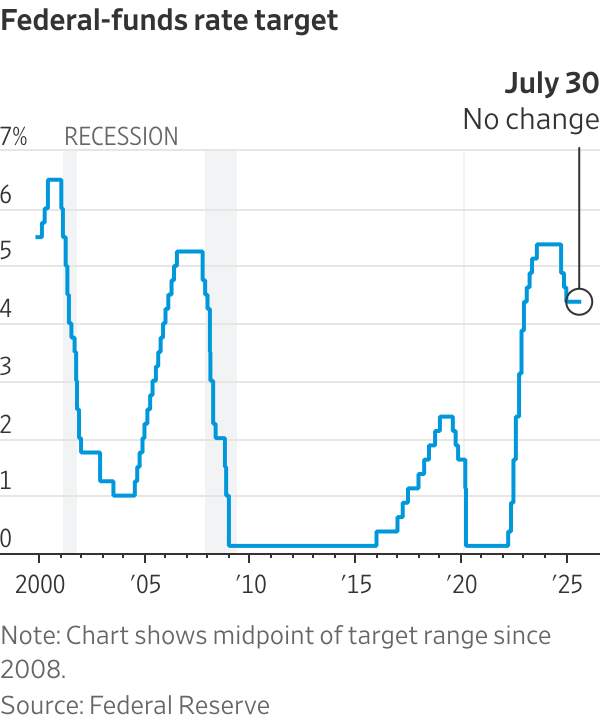

Historycznie, obniżki stóp Fed często sygnalizują początek recesji gospodarczych — trend obserwowany przez wiele dekad.

Obniżka stóp procentowych Fed może być oznaką recesji

Niedawny raport BeInCrypto ujawnił, że prawdopodobieństwo obniżki stóp Fed we wrześniu 2025 roku wzrosło powyżej 90%. To jest to, na co liczą inwestorzy. Analitycy uważają, że ten optymistyczny sentyment pomoże utrzymać impet rynkowy do 2025 roku.

Niższe stopy procentowe zazwyczaj obniżają koszty pożyczek. W rezultacie to zachęca do większych inwestycji w bardziej ryzykowne aktywa, takie jak kryptowaluty.

Jednak dane z przeszłości pokazują, że główne cykle obniżek stóp występują tuż przed lub w trakcie recesji gospodarczych.

Tymczasem według danych Fed, wskazują one, że główne recesje w 2001, 2008 i 2020 roku zaczęły się od obniżek stóp procentowych.

Ten historyczny wzorzec przeczy oczekiwaniom inwestorów i skłonił wielu inwestorów detalicznych do kwestionowania jego zasadności. Inwestor John Smith na X zapytał:

„Jeśli obniżki stóp rzekomo zwiększają kredytowanie, dlaczego szare paski (recesje) pojawiają się po obniżkach stóp Fed?”

Pytanie Johna Smitha wydaje się zasadne, zwłaszcza gdy weźmiemy pod uwagę ostatnie wyniki akcji technologicznych, które przypominają okres bańki dot-com. Dostawca danych rynkowych Barchart skomentował:

„Akcje technologiczne przewyższają S&P 500 o największy margines od szczytu bańki dot-com.”

Ponadto Guilherme Tavares, CEO i3 Invest, również dostrzega przegrzanie S&P 500, jako napędzane przez hype związany z AI. Wyraził on obawy dotyczące inwestorów planujących kupować i trzymać na dłuższą metę.

Obniżka stóp procentowych Fed może nie być byczym sygnałem dla kryptowalut

Opinia ekspertów pomaga odpowiedzieć na wcześniejsze pytanie Johna Smitha. Przejście Fed w kierunku łagodzenia polityki pieniężnej — często nazywane „zwrotem Fed” — może wywołać krótkoterminowe reakcje wzrostowe na akcjach i kryptowalutach poprzez obniżenie stóp i zachęcanie do podejmowania ryzyka.

Jednak jeśli historia jest wiarygodnym przewodnikiem, ta zmiana polityki może być jedynie reakcją na istniejące sygnały recesji. W niedawnym raporcie Henrik Zeberg, główny ekonomista makroekonomiczny w Swissblock, wyjaśnił obecną sytuację.

Zeberg stwierdził, że model cyklu koniunkturalnego Swissblock ostrzegał o nadchodzącej recesji od końca 2024 roku. Dodatkowo argumentował on, że obecne pęknięcia na rynku pracy potwierdzają to ostrzeżenie. Zeberg powiedział:

„To pogorszenie danych o zatrudnieniu nie jest tylko jednorazową anomalią, to znak, że gospodarcza fala zaczyna się odwracać — co inwestorzy ignorują na własne ryzyko.”

W prostych słowach, obniżka stóp Fed nie oznacza, że Fed próbuje zapobiec spowolnieniu gospodarczemu. Oznacza to, że reagują na takie, które już trwa.

Innymi słowy, niższe stopy nie ożywiają kredytowania automatycznie. Jeśli firmy są niestabilne lub konsumenci stracili pracę, nie będą pożyczać — nawet jeśli pieniądze są tanie.

Obecne podekscytowanie potencjalną obniżką Fed może jedynie stworzyć byczy sygnał i tymczasowy wzrost. Podczas gdy S&P 500 i Bitcoin osiągają nowe szczyty, Zeberg ostrzega, że to może być euforia końca cyklu. Porównuje to do ostatniego zastrzyku adrenaliny dla starzejącego się byka. Zeberg dodał:

„To jest miecz obosieczny: choć zwrot może przedłużyć wzrost ryzykownych aktywów nieco dłużej, dzieje się to z niewłaściwych powodów — mianowicie dlatego, że gospodarka słabnie. Nowa płynność może jeszcze bardziej napompować wyceny do nieosiągalnego poziomu, przygotowując scenę na jeszcze bardziej dramatyczną korektę później.”

Na koniec Henrik Zeberg wydał mrożącą krew w żyłach prognozę: nadchodzący spadek rynku może być historyczny — potencjalnie najgorszy krach od 30 lat XX wieku.

Aby zapoznać się z najnowszą analizą rynku kryptowalut od BeInCrypto, kliknij tutaj.