Sektor DeFi się rozszerza, a protokoły stakingowe i restakingowe zyskują coraz większą uwagę. Restaking pozwala użytkownikom na wielokrotne wykorzystanie aktywów, oferując potencjał wyższych zysków. Jednak w miarę komplikowania się tych systemów, wprowadzają one również potencjalne niebezpieczeństwa i widmo kryzysu.

Projekty takie jak EigenLayer przesuwają granice maksymalizacji zysków. Jednak czy te zwroty są zbalansowane i bezpieczne? Czy te innowacje zapewniają DeFi trwały sukces, czy tworzą nową falę ryzyka?

Rosnący wpływ DeFi

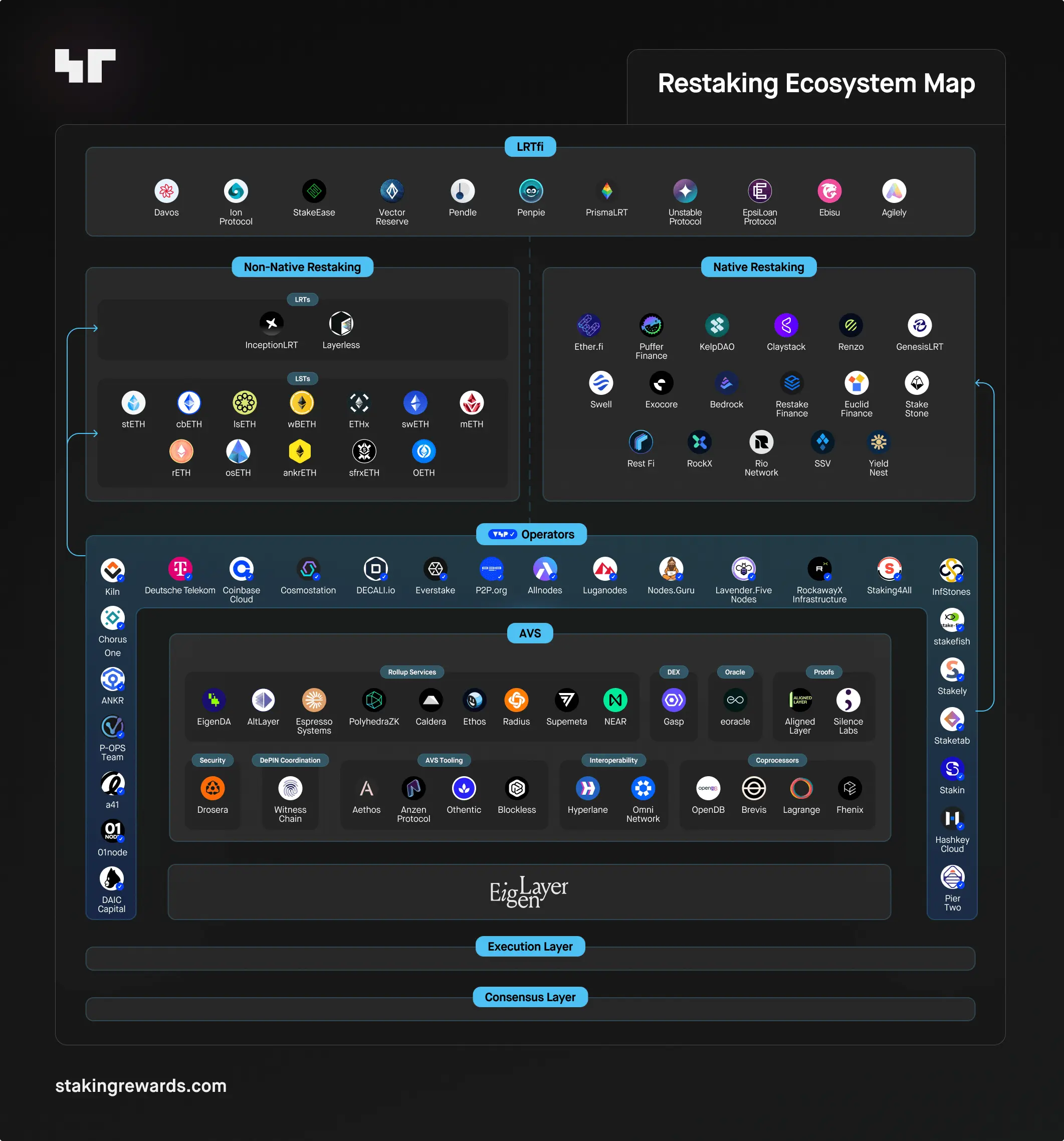

Protokoły restakingowe, na czele z platformami takimi jak EigenLayer, stały się główną siłą w sektorze zdecentralizowanych finansów (DeFi). Restaking odnosi się do procesu, w którym użytkownicy biorą aktywa zastawione na jednym protokole, takim jak tokeny stakingowe Ethereum (LSTs), i zastawiają je ponownie na innej platformie, aby wygenerować dodatkowe zyski.

Ten proces odblokował znaczący potencjał zarobkowy, napędzając wzrost restakingu. W 2024 roku tokeny restakingowe (LRTs) zanotowały ogromny wzrost o 4900% w zakresie całkowitej zablokowanej wartości (TVL). Obecnie przekraczają 15 mld USD od zaledwie 280 mln USD na początku 2024 roku. Alon Muroch, CEO i założyciel SSV.Labs, powiedział w wywiadzie dla BeInCrypto:

„Dążenie do wyższych zysków jest kluczem do utrzymania atrakcyjności stakingu, zwłaszcza gdy całkowita ilość ETH zastawionego na Beacon Chain rośnie, a średni APY (roczny procent zysku) spada. To jedna z głównych przyczyn, dla których protokoły DeFi i restaking cieszą się tak dobrą opinią.”

Protokoły restakingowe oferują użytkownikom możliwości maksymalizacji zwrotów z ich stakowanych aktywów bez konieczności poświęcania płynności. Jednak w miarę skalowania restakingu pojawiają się obawy dotyczące płynności i ryzyka bezpieczeństwa. Muroch dodał:

„Każda dodatkowa warstwa w restakingu zwiększa zarówno ryzyko, jak i nagrodę. Stanowi to wybór, który użytkownicy muszą dokonać w oparciu o swoją tolerancję na ryzyko. Chociaż wprowadza więcej potencjalnych punktów awarii, otwiera również możliwości znacznie większych zysków. Ostatecznie użytkownik ma wolność decydowania o poziomie ryzyka, z którym czuje się komfortowo.”

Zrównoważenie obietnic i zagrożeń restakingu

Chociaż możliwość ponownego wykorzystania zastawionych aktywów jest postrzegana jako innowacja, jednocześnie wprowadza nowe warstwy ekspozycji. W istocie restaking polega na wykorzystywaniu zastawionych aktywów w różnych protokołach, co może być atrakcyjne dla optymalizacji zysków, ale tworzy systemowe problemy.

Muroch zidentyfikował kilka głównych problemów związanych z restakingiem:

- Podatności smart kontraktów. Złożoność mechanizmów restakingowych zwiększa potencjał błędów i exploitów w smart kontraktach zarządzających tymi protokołami. Użytkownicy mogą stracić środki, jeśli kontrakt zostanie zaatakowany.

- Złożoność i brak zrozumienia. W miarę komplikowania się strategii restakingowych istnieje ryzyko, że użytkownicy mogą nie w pełni rozumieć ryzyka, które podejmują. Niektóre aktywnie walidowane usługi (AVS) mają wyższe ryzyko niż inne ze względu na bardziej skomplikowane kryteria obcinania dla różnych AVS.

- Ryzyko obcinania. Jeśli walidator zostanie uznany za winnego złego zachowania, część jego restakowanego ETH może zostać obcięta. To ryzyko jest potęgowane, ponieważ operatorzy węzłów podlegają warunkom obcinania zarówno dla podstawowej warstwy Ethereum, jak i dla dodatkowych AVS.

Ponadto finansowa architektura stojąca za restakingiem pozostawiła DeFi narażone na potencjalne odpływy płynności. Na przykład, obecny system restakingu EigenLayer pozwala użytkownikom na wielokrotne restakowanie tokenów (LSTs), co potęguje wyzwania związane z płynnością. To ryzyko były widoczne w exploicie Ankr, gdzie haker wyemitował 6 bln fałszywych tokenów aBNBc, obniżając cenę pochodnych stakingowych w różnych protokołach.

Niejasne ramy regulacyjne dodają kolejną warstwę złożoności do restakingu. Muroch ostrzega, że regulatorzy prawdopodobnie podejdą ostrożnie do restakingu, postrzegając go jako odrębny od tradycyjnego stakingu ze względu na dodatkowe warstwy ryzyka i złożoności. Mogą nałożyć bardziej rygorystyczne regulacje, aby chronić inwestorów i zapewnić stabilność ekosystemu finansowego.

Nadmierny restaking to zagrożenie

EigenLayer, jeden z największych protokołów restakingowych, zgromadził ponad 19 mld USD w TVL do połowy 2024 roku. Chociaż imponująca ekspansja pokazuje apetyt rynku na wyższe zyski, rodzi pytania o równowagę tych protokołów.

Dominacja EigenLayer stanowi również unikalne zagrożenie dla ogólnego bezpieczeństwa Ethereum. Ponieważ te platformy restakingowe obsługują duże ilości stakowanego ETH, każda poważna awaria mogłaby bezpośrednio wpłynąć na bezpieczeństwo Ethereum.

Eksperci, w tym współzałożyciel Ethereum Vitalik Buterin, wyrazili obawy, że jeśli protokół restakingowy zawiedzie, mogłoby to prowadzić do konieczności twardego forka Ethereum, aby “odwrócić” szkody. To mocno zagraża zdecentralizowanemu konsensusowi sieci.

Muroch jednak zbagatelizował powagę sytuacji, opisując ją jako “teoretycznie złą, ale praktycznie mało prawdopodobną”. Następnie wyjaśnił:

„Jeśli znaczna ilość Etheru zostanie zablokowana w EigenLayer i duży operator dozna poważnego obciążenia, może to prowadzić do kaskady uszkodzeń. W najgorszym przypadku mogłoby to zagrozić rozszerzonemu bezpieczeństwu sieci Ethereum. Jednakże, aby bezpieczeństwo Ethereum było zagrożone, operator musiałby przez długi czas nie rozwiązać problemu.”

Podkreślił także ważną zaletę, zauważając, że restaking podnosi koszt korupcji dla potencjalnych atakujących. Ta zmiana wzmacnia bezpieczeństwo, koncentrując się nie tylko na pojedynczych protokołach, ale na całkowitej sumie wszystkich zainwestowanych aktywów.

Ukryte zagrożenia optymalizacji zysków w DeFi

Dążenie do wyższych zysków skłoniło stakerów do przyjmowania coraz bardziej złożonych strategii. To niesie ze sobą zarówno ryzyko finansowe, jak i techniczne. Finansowo, protokoły restakingu zachęcają użytkowników do lokowania ich aktywów na wielu platformach, co wiąże więcej kapitału w powiązanych systemach. To zwiększa systemowe ryzyko finansowe, gdyż podatności w jednym protokole mogą wywołać szersze konsekwencje w całym ekosystemie.

Muroch ostrzega, że restaking to wciąż stosunkowo nowa koncepcja, co utrudnia przewidywanie jego długoterminowych efektów. Potencjał nieprzewidzianych problemów, zwłaszcza na niestabilnych rynkach, dodaje kolejną warstwę niepewności odnośnie przyszłości tych strategii. Dodał:

„Nagrody za staking zostały wprowadzone dopiero niedawno, co oznacza, że potrzeba czasu, aby w pełni zrozumieć ich długoterminowe skutki. Jak zawsze, mogą pojawić się ‘nieznane niewiadome’. W przyszłości, jeśli wartość ponownie zainwestowanych aktywów gwałtownie spadnie, silne uzależnienie od restakingu i złożonych instrumentów finansowych mogłoby wywołać kryzys płynności.”

To prawdopodobnie skłoniłoby użytkowników do masowej likwidacji ich pozycji, tylko zwiększając zmienność rynkową. W takim przypadku zaufanie do podstawowych protokołów mogłoby się dalej osłabić, potencjalnie powodując szeroko zakrojoną destabilizację w przestrzeni DeFi. Co więcej, Muroch ostrzega:

„W tym momencie to tylko spekulacje. Jednak patrząc wstecz na przeszłość w DeFi, próby maksymalizacji zysków zazwyczaj kończą się źle.”

Ostatecznie sukces protokołów restakingu zależy od ich zdolności do zrównoważenia maksymalizacji zysków z zarządzaniem ryzykiem finansowym i technicznym. W miarę dojrzewania tych systemów, sektor zaczyna się dywersyfikować. Nowi konkurenci wprowadzają własne rozwiązania restakingowe, co może pomóc zdecentralizować ryzyko obecnie skoncentrowane na platformach takich jak EigenLayer.

Ta zmiana może zmniejszyć systemowe podatności związane z jednym dominującym protokołem, prowadząc z czasem do bardziej stabilnego i odpornego ekosystemu DeFi. Muroch podsumowuje:

„Gdy entuzjazm opadnie, równowaga tych protokołów zostanie przetestowana, a ich prawdziwa wartość będzie musiała być oceniona w bardziej stabilnym środowisku rynkowym. Ta przejściowa faza może ujawnić, czy innowacje są solidne, czy tylko pozostają spekulacyjnymi trendami.”

Aby zapoznać się z najnowszą analizą rynku kryptowalut przez BeInCrypto, kliknij tutaj.