Strategy (dawniej MicroStrategy) jest największym korporacyjnym posiadaczem Bitcoina, posiadającym 671 268 BTC, co stanowi ponad 3,2% wszystkich Bitcoinów w obiegu. To sprawia, że firma jest zwornikiem wysokiego ryzyka w ekosystemie Bitcoina.

Jeśli firma się rozpadnie, skutki mogą być większe niż upadek FTX w 2022 roku. Oto dlaczego to zagrożenie jest realne, co może je wywołać i jak poważne mogą być jego skutki.

Strategy to lewarowany zakład na Bitcoina

Cała tożsamość Strategy jest teraz powiązana z Bitcoinem. Firma wydała ponad 50 mld USD na zakup BTC, głównie wykorzystując zadłużenie i sprzedaż akcji. Jej działalność w zakresie oprogramowania przynosi zaledwie 460 mln USD rocznie, co stanowi ułamek ekspozycji firmy.

Od grudnia 2025 r. jej akcje są notowane znacznie poniżej wartości posiadanych przez nią BTC. Wartość rynkowa wynosi około 45 mld USD, ale BTC jest wart około 59-60 mld USD.

Tymczasem inwestorzy dyskontują aktywa Strategy z powodu obaw o rozwodnienie, zadłużenie i zrównoważony rozwój.

Ponadto, średnia podstawa kosztowa BTC dla firmy wynosi około 74 972 USD, a większość ostatnich zakupów była zbliżona do szczytu Bitcoina w 4. kwartale 2025 roku. Ponad 95% jej wyceny zależy od ceny Bitcoina.

Jeśli BTC gwałtownie spadnie, firma może zostać uwięziona, posiadając miliardy długu i uprzywilejowanego kapitału własnego bez wyjścia.

Na przykład Bitcoin spadł o 20% od 10 października, ale strata MSTR była ponad dwukrotnie większa w tym samym okresie.

Co sprawia, że Strategy to ryzyko czarnego łabędzia?

Strategy zastosowała agresywną taktykę, aby sfinansować zakup Bitcoinów. Sprzedała akcje zwykłe i wyemitowała nowe rodzaje akcji uprzywilejowanych.

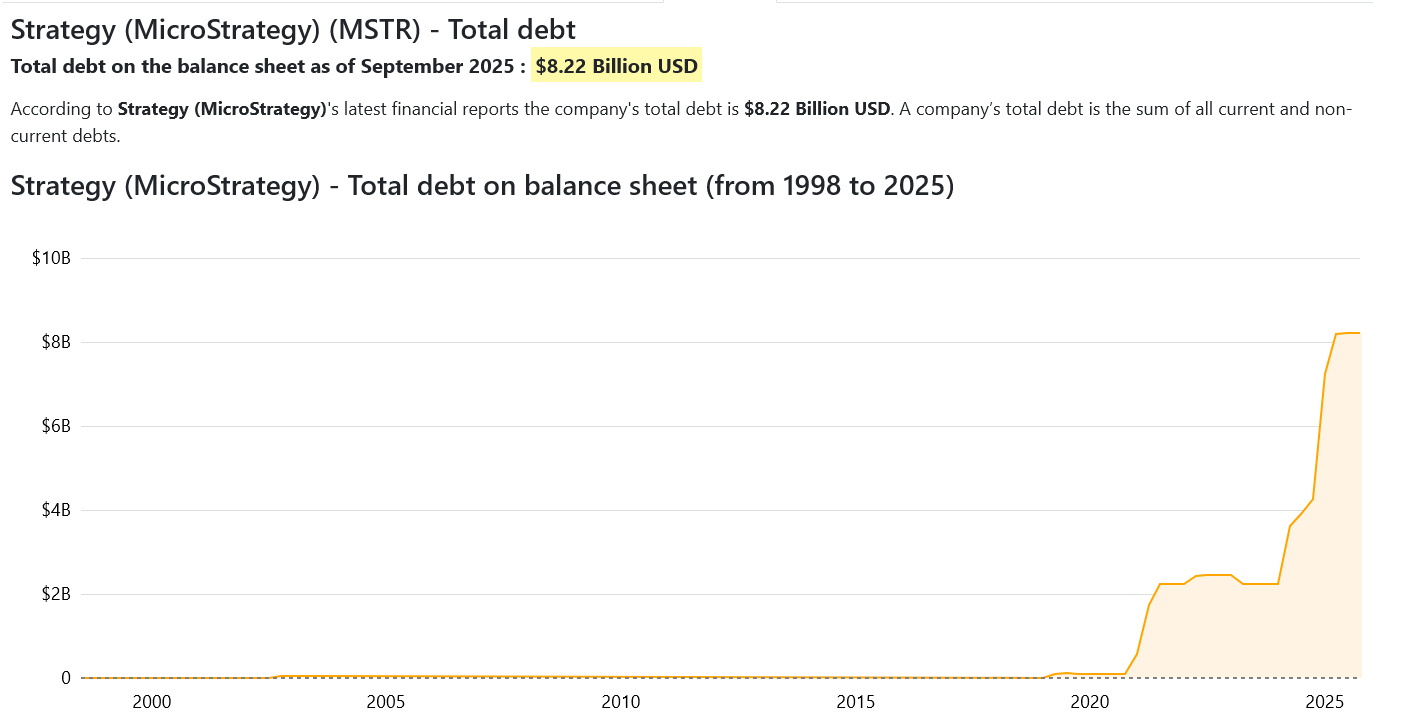

Obecnie jest winna ponad 8,2 mld USD w długu zamiennym i ma ponad 7,5 mld USD w akcjach uprzywilejowanych. Te narzędzia finansowe wymagają dużych wypływów gotówki. Jest to 779 mln USD rocznie w postaci odsetek i dywidend.

Przy obecnych poziomach, jeśli Bitcoin spadnie poniżej 13 000 USD, Strategy może stać się niewypłacalna. Nie jest to prawdopodobne w najbliższym czasie, ale historia BTC pokazuje, że wypłaty w wysokości 70-80% są powszechne.

Duży krach, zwłaszcza w połączeniu z kryzysem płynności lub zmiennością napędzaną przez ETF, może popchnąć firmę w kłopoty.

W przeciwieństwie do FTX, Strategy nie jest giełdą. Niemniej jednak skutki jej niepowodzenia mogą być głębsze. Firma posiada więcej Bitcoinów niż jakikolwiek inny podmiot z wyjątkiem kilku funduszy ETF i rządów.

Z kolei wymuszona likwidacja lub panika związana z upadkiem spółki Saylora może spowodować gwałtowny spadek ceny BTC. To może stworzyć pętlę sprzężenia zwrotnego na rynkach kryptowalut.

Jak wynika z wcześniejszych ustaleń, Strategy obiecała nie sprzedawać swoich BTC, ale zależy to od jej zdolności do pozyskiwania gotówki.

Pod koniec 2025 roku firma posiadała 2,2 mld USD w rezerwach. To wystarczy na pokrycie dwuletnich wypłat. Ale ten bufor może zniknąć, jeśli BTC spadnie, a rynki kapitałowe zostaną zamknięte.

Jak prawdopodobne jest załamanie strategii Michaela Saylora?

Prawdopodobieństwo nie jest binarne. Ryzyko jednak rośnie. Obecna pozycja Strategy jest krucha. Jej akcje spadły w tym roku o 50%. Jej mNAV wynosi poniżej 0,8×. Tymczasem inwestorzy instytucjonalni przechodzą na fundusze ETF Bitcoin, które są tańsze i mniej złożone.

Fundusze indeksowe mogą porzucić MSTR ze względu na jego strukturę, wywołując miliardowe pasywne odpływy.

Jeśli Bitcoin spadnie poniżej 50 000 USD i utrzyma się na tym poziomie, kapitalizacja rynkowa spółki może spaść poniżej jej obciążenia długiem. W tym momencie jej zdolność do pozyskiwania kapitału może wyschnąć. To z kolei wymusi bolesne decyzje, w tym sprzedaż aktywów lub restrukturyzację.

Szanse na całkowite załamanie Strategy w 2026 roku są niskie, ale nie odległe. Przybliżone oszacowanie może umieścić prawdopodobieństwo w przedziale 10-20%. Jest to w oparciu o obecne ryzyko bilansowe, zachowanie rynku i zmienność Bitcoina.

Jednak jeśli tak się stanie, szkody mogą przekroczyć upadek FTX. FTX była scentralizowaną giełdą. Natomiast Strategy jest kluczowym posiadaczem podaży BTC.

Jeśli jej zasoby zaleją rynek, cena Bitcoina i zaufanie do niego mogą mocno ucierpieć. Potencjalnie wywołałoby to szerszą wyprzedaż kryptowalut.

Aby zapoznać się z najnowszą analizą rynku kryptowalut od BeInCrypto, kliknij tutaj.