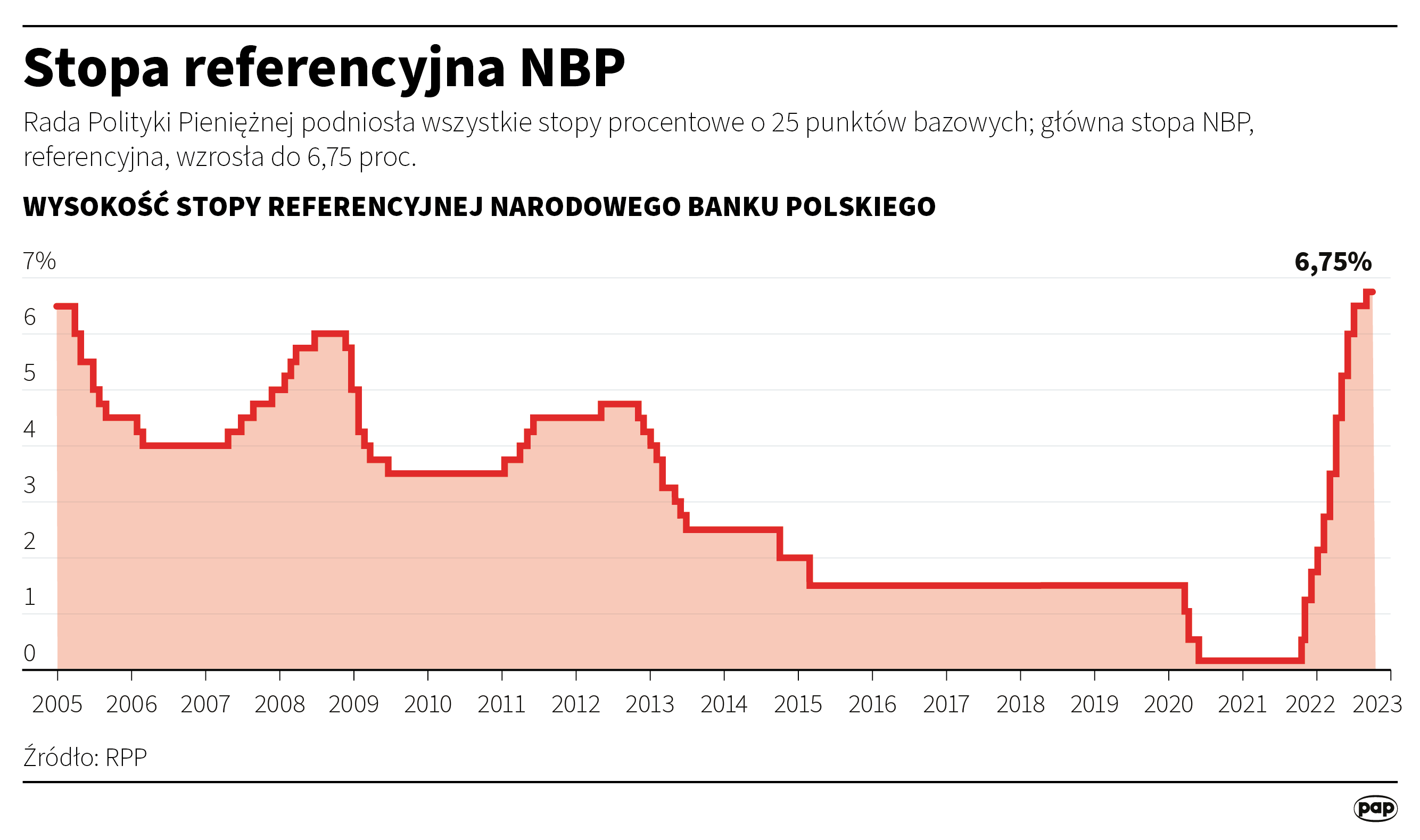

Na posiedzeniu Rady Polityki Pieniężnej (RPP) z dnia 7 września ponownie zadecydowano o podniesieniu stóp procentowych. Tym razem o 25 punktów bazowych. Była to 11. podwyżka z rzędu w trwającym cyklu, który ma zwalczyć skutki galopującej inflacji. Jak wpływa to na rynek kredytów hipotecznych w Polsce?

Konsumencie w Polsce, którzy dodatkowo mają zaciągnięte kredyty hipoteczne, znaleźli się między młotem a kowadłem. Z jednej strony inflacja w Polsce osiągnęła w sierpniu rekordowy poziom 16,1%. Tak wysokiego wzrostu cen towarów i usług konsumpcyjnych nie widzieliśmy od marca 1997 roku, czyli od ponad 25 lat.

Z drugiej strony, RPP regularnie podnosi stopy procentowe, w próbach walki z rosnącymi cenami. O ile na pozytywne rezultaty tych działań przyjdzie czekać wiele miesięcy, to negatywne skutki widać prawie natychmiastowo. Niestety, wśród tych drugich znajdują się szybko rosnące ceny kredytów hipotecznych.

Stopy procentowe a kredyty hipoteczne

Aktualna wartość stopy referencyjnej Narodowego Banku Polskiego (NBP) to 6,75%. Jest to najwyższy poziom od listopada 2002 roku, czyli od prawie 20 lat.

W uzasadnieniu dla kolejnej, 11. już podwyżki z rzędu RPP powiedziała, że „utrzymuje się ryzyko kształtowania się inflacji powyżej celu inflacyjnego NBP w horyzoncie oddziaływania polityki pieniężnej”. Jest to dosyć eufemistyczne uzasadnienie, gdyż inflacja w Polsce wynosi dziś 16,1%. Dla przypomnienia – cel inflacyjny wynosi 2,5% plus/minus 1 punk procentowy. Dlatego „ryzyko” zbyt dużej inflacji dziś graniczy z pewnością.

Niestety jak dotychczas regularne podwyżki stóp procentowych nie zdołały wyhamować inflacji. Konsumenci co miesiąc muszą mierzyć się z rosnącymi cenami żywności, napojów, paliw i nośników energii. To, co z pewnością szybko udało się „osiągnąć” dzięki działaniom RPP to wzrost kosztów kredytów hipotecznych.

W jaki sposób to się dzieje? Stopy procentowe bezpośrednio wpływają na stawkę WIBOR, która determinuje koszty związane ze spłatą kredytów. Posiadacze kredytów hipotecznych ze zmienną stopą procentową mają 3-miesięczny lub 6-miesięczny WIBOR jako element całkowitego oprocentowania kredytu (obok marży banku).

Dlatego też każdy wzrost lub obniżka stóp procentowych przez RPP wpływa na wysokość raty kredytowej, chociaż nie dzieje się to od razu. WIBOR ustalany jest raz na 3 lub 6 miesięcy i po takim okresie kredytobiorca otrzymuje nowy harmonogram spłaty kredytu wraz z aktualną wysokością jego rat.

Spada liczba wniosków o kredyty hipoteczne

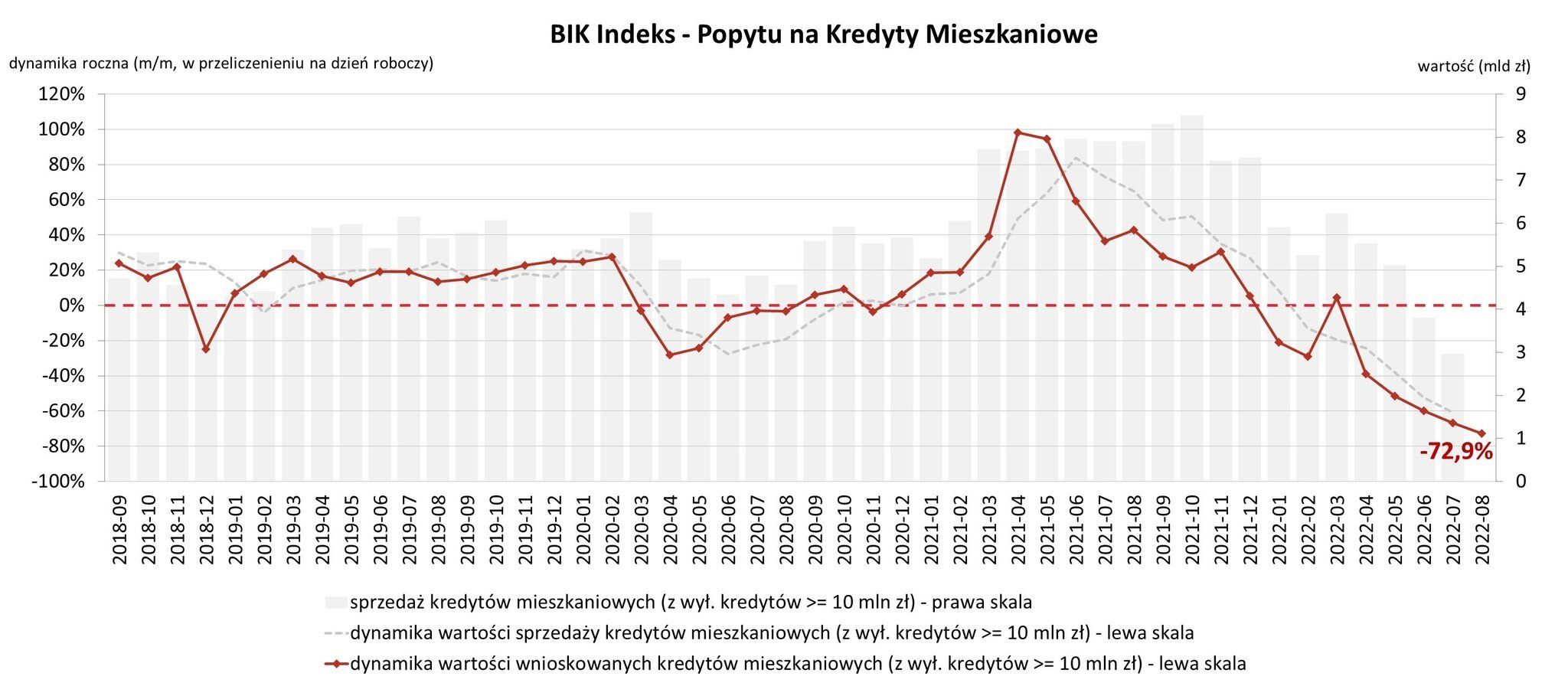

Rosnące stopy procentowe nie tylko zwiększają koszty kredytów dla aktualnych kredytobiorców, ale również utrudniają zaciągnięcie kredytów hipotecznych dla nowych. Analityk rynku kryptowalut @TomekNarkun opublikował niedawno na Twitterze dane od Biura Informacji Kredytowej (BIK) na temat liczby wniosków o kredyty hipoteczne.

https://twitter.com/TomekNarkun/status/1567751377102700548

Okazuje się, że liczba wniosków o kredyty hipoteczne drastycznie spadła w ostatnich 5 miesiącach. W sierpniu wskaźnik osiągnął wieloletni dołek na poziomie 12 390 wniosków. Co więcej, jest to najniższa wartość wskaźnika od początku jego pomiarów.

W innym tweecie analityk zwrócił uwagę, że jest to aż 70,9% mniej niż przed rokiem. W sierpniu 2021 roku banki otrzymały aż 42 540 zapytań o kredyty hipoteczne.

Bardziej opłaca się najmować niż kupować

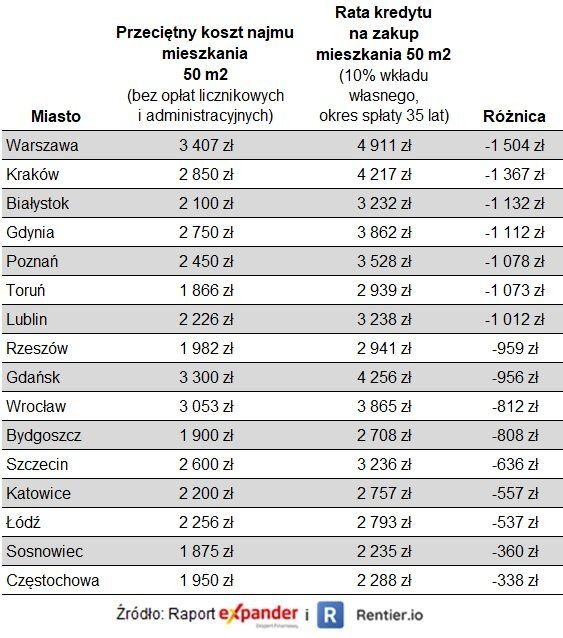

Podwyżki stóp procentowych wywołały jeszcze jedno interesujące zjawisko na rynku kredytów hipotecznych i nieruchomości. Tabela od Expander/rentier zestawiła ze sobą dane na temat kosztów najmu mieszkania o powierzchni 50m2 i raty kredytu na zakup takiego samego mieszkania.

We wszystkich uwzględnionych miastach przeciętny koszt najmu był zdecydowanie niższy niż miesięczna rata kredytu na 35 lat z 10% wkładem własnym. Co więcej, im większe miasto – a tym samym wyższa cena zakupu nieruchomości – tym różnica pomiędzy najmem a ratą kredytu jest wyższa.

W komentarzu do tego zestawienia @TomekNarkun dał przykład pary, która zdecydowała się tymczasowo wybrać najem mieszkania, czekając na lepsze warunki kredytowe. Regularnie odkładając zawartą w powyższej tabeli różnicę, zbudują większy kapitał niż w przypadku zakupu nieruchomości. Wówczas większa część ich raty kredytowej pochłonięta zostałaby przez odsetki.

Tweet skomentował również @AtomowyInwestor, który stwierdził, że nowe zjawisko może potrwać latami. Jego zdaniem coraz więcej osób może postrzegać zakup nieruchomości jako nieopłacalny, na rzecz tańszego najmu. Naturalnie, główną przyczyną takiej zmiany nastawienia są rosnące stopy procentowe, które windują koszty kredytów hipotecznych.

Jeszcze niedawno najem w oczach osób które chciały mieć swój lokal był nieopłacalny, aktualnie sytuacja jest zupełnie odwrotna. Nie liczyłbym na to że w najbliższych latach sytuacja ponownie się odwróci 🏡 https://t.co/YRqnMpUOx1

— Atomowy 🚀 (@AtomowyInwestor) September 9, 2022

Konkluzja – najwięcej płaci użytkownik końcowy

Zmiana stóp procentowych jest wynikiem działania RPP w odpowiedzi na silną zmianę wskaźników makroekonomicznych. Należą do nich: inflacja, stopa bezrobocia, tempo wzrostu gospodarczego, sprzedaż detaliczna czy kursy walut.

W centrum aktualnej polityki pieniężnej pozostaje galopująca inflacja, a wzrost stóp procentowych ma być najsilniejszą bronią w walce z tym zjawiskiem. Już dziś widzimy drastyczny spadek popytu na kredyty hipoteczne, które po prostu stają się zbyt drogie. Docelowo ma to przełożyć się na obniżanie konsumpcji, a w rezultacie na spadek cen i wyhamowanie inflacji.

Niestety, w całym tym procesie najbardziej cierpią aktualni kredytobiorcy i osoby marzący o swoim lokum. Zyskać mogą jedynie osoby zainteresowane lokatami bankowymi, gdyż ich procentowanie rośnie. Nie jest jednak zaskoczeniem, że oprocentowanie tych lokat nigdy nie jest wyższe niż poziom inflacji. Najwięcej płaci użytkownik końcowy – mieszkania, domu lub pieniądza.