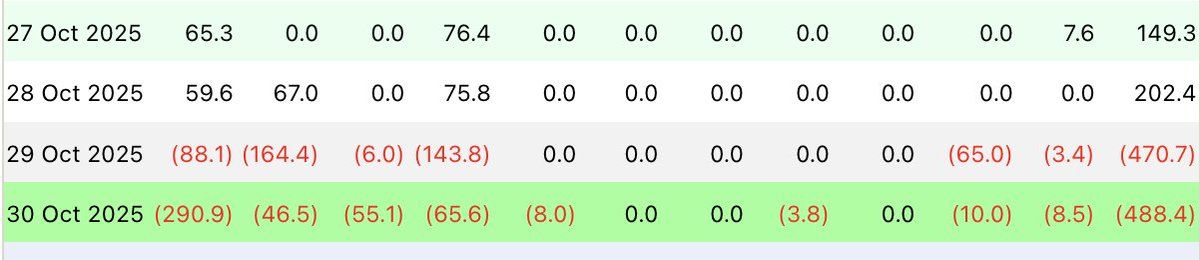

Główne ETF-y na kryptowaluty (Bitcoin i Ethereum) odnotowały łączne odpływy 672 mln USD w czwartek, 30 października. ETF IBIT od BlackRock stracił 291 mln USD, a ETHA oddał 118 mln USD.

Na tle oszustwa finansowania telekomu na 500 mln USD, powiązane z ramieniem private credit BlackRock wstrząsnęło rynkami instytucjonalnymi. To wywołało nowe obawy o zarządzanie ryzykiem i due diligence.

SponsoredInstytucje wycofują kapitał z ETF-ów

Klienci instytucjonalni od największych zarządzających aktywami wycofali 490 mln USD z ETF-ów na Bitcoina 30 października, według danych od Farside Investors.

Tymczasem IBIT od BlackRock przewodził odpływom z 290,9 mln USD umorzeń. Fidelity, Bitwise, ARK, Invesco, VanEck i Grayscale też zanotowały duże odpływy. ETF-y na Ethereum straciły 184 mln USD, z czego na ETHA BlackRocka przypadło 118 mln USD.

Skala tych wypłat sygnalizuje szerszą ucieczkę od ryzyka, gdy rośnie niepewność makroekonomiczna. Ponadto, analitycy widzą w odpływach realizację zysków i porządkowanie portfeli, a nie paniczną wyprzedaż.

Warto dodać, że to zbiega się z baczniejszą kontrolą BlackRock po ujawnieniu dużego oszustwa w jego dziale private credit. Niemniej jednak, ten zbieg okoliczności podniósł niepokój inwestorów.

Sponsored SponsoredSkandal związany z oszustwem w Blackrock ujawnia ryzyka prywatnego długu

Problemy BlackRock wykraczają poza odpływy z ETF-ów. Bloomberg podaje, że jego ramię private credit, HPS Investment Partners, straciło ponad 500 mln USD w schemacie finansowania telekomu z fałszywymi należnościami.

Akta w Sądzie Najwyższym stanu Nowy Jork zarzucają, że pożyczkobiorcy Broadband Telecom i Bridgevoice używali sfałszowanych umów i faktur firm takich jak T‑Mobile i Telstra jako zabezpieczenia pokaźnych kredytów. Dokumenty opisują też lata systematycznych fałszerstw i wprowadzania w błąd.

Natomiast sierpniu 2025 r. wyszło na jaw oszustwo, co doprowadziło do bankructw i pozwów. BNP Paribas, partner BlackRock przy tych pożyczkach, także figuruje w pozwach.

Skandal wybuchł zaledwie 90 dni po tym, jak BlackRock przejął HPS za 12 mld USD. Finalizacja nastąpiła 1 lipca 2025 r. Celem było poszerzenie zasięgu BlackRock w private credit. Tymczasem odkrycie podniosło pytania o due diligence i nadzór ryzyka w trakcie procesu.

Sponsored SponsoredMimo tych zawirowań, największa firma zarządzająca aktywami pozostaje wyraźnym liderem w segmencie ETF-ów. Według ostatnich danych rynkowych, IBIT przyciągnął 28,1 mld USD napływów netto od początku 2025 r., wyprzedzając łącznie wszystkich rywali.

Bez IBIT od BlackRock, sektor odnotowałby w tym roku odpływy netto warte 1,2 mld USD. Taka koncentracja budzi obawy o ryzyko systemowe, gdyby firma musiała ograniczyć ekspozycję lub zmierzyła się z dużymi umorzeniami. To mogłoby osuszyć płynność na rynku ETF-ów krypto.

Likwidacje krótkich pozycji i zmienność rynku na horyzoncie

Podczas gdt pieniądze instytucjonalne opuszczają Bitcoin ETF, traderzy z dźwignią mierzą się z większym ryzykiem. Konto na X, Whale Insider zauważyło, że rynek może zlikwidować ponad 3 mld USD krótkich pozycji na Bitcoinie, jeśli cena sięgnie poziomu 112 600 USD.

SponsoredTymczasem Bitcoin handlował blisko 109 287 USD w chwili pisania. To zaledwie 2,48% od tego progu. Dlatego nawet skromny rajd może wywołać short squeeze i szybkie odwrócenie rynku na niekorzyść traderów.

To ryzyko gwałtownych ruchów cen komplikuje niedźwiedzi scenariusz sugerowany przez odpływy z ETF-ów. Dane o likwidacjach z Coinglass pokazują wiele krótkich pozycji tuż ponad bieżącymi poziomami. Każdy ruch w górę może wywołać kaskadę zamykania.

W całości, splot umorzeń instytucjonalnych i zakładów z dźwignią tworzy kruche środowisko, w którym nastroje mogą szybko się odwrócić.

Aby zapoznać się z najnowszą analizą rynku kryptowalut od BeInCrypto, kliknij tutaj.