Wraz ze wzrostem rynku kryptowalut, inwestorzy poszukują nowych kryptowalut, w które mogliby inwestować, zachowując jednocześnie swoją anonimowość. Uniswap DEX to zdecentralizowana aplikacja oparta o zautomatyzowany animator rynku (AMM), który opiera się na smart kontraktach, aby wymieniać tokeny. A zatem, czym dokładnie jest Uniswap i jak możesz z niego korzystać?

Czy Uniswap to na pewno najlepszy DEX 2023? Wyraź swoje opinie o giełdach zdecentralizowanych, podziel się swoją ulubioną platformą – dołącz do naszej otwartej społeczności na Telegramie BeInCrypto Polska!

#BonusHunter: Najlepszy bonus od depozytu na giełdzie scentralizowanej 2023

W tym przewodniku:

- Jak działają tradycyjne giełdy kryptowalutowe?

- Zdecentralizowane giełdy (DEX)

- Czym jest Uniswap?

- Pule płynności na Uniswap

- Token Uniswap (UNI)

- Jak działają swapy kryptowalutowe?

- Jak połączyć swój portfel z Uniswap?

- Jak wymieniać kryptowaluty na Uniswapie?

- Jak zapewnić płynność finansową na Uniswapie?

- Uniswap vs. SushiSwap

- Czy warto korzystać z Uniswapa?

- Najczęściej zadawane pytania

Jak działają tradycyjne giełdy kryptowalutowe?

Giełda kryptowalutowa to platforma transakcyjna, która umożliwia użytkownikom wymianę jednej kryptowaluty na inne, pieniądze tradycyjne lub różnego rodzaju aktywa cyfrowe. Obecnie istnieją dwa główne rodzaje giełd kryptowalutowych:

- Scentralizowane giełdy kryptowalut (Binance, Coinbase, Gate.io itp.)

- Zdecentralizowane giełdy kryptowalut (Uniswap, PancakeSwap, SushiSwap, OccamX itp.)

W wielu aspektach tradycyjne giełdy kryptowalut działają podobnie jak zwykłe giełdy papierów wartościowych, z tą różnicą, że są otwarte 24 godziny na dobę, 7 dni w tygodniu.

Scentralizowane giełdy kryptowalut uniemożliwiają anonimowość przez wymaganie KYC

Istnieje kilka kluczowych różnic pomiędzy tymi dwoma rodzajami giełd kryptowalutowych. Po pierwsze, scentralizowana giełda kryptowalut wymaga od użytkowników ukończenia procesu rejestracji i identyfikacji, często jeszcze przed rozpoczęciem tradingu. Ten proces określany jako KYC (Know Your Customer) jest w dużej mierze wymogiem prawnym, który zapobiega łatwemu praniu pieniędzy i finansowaniu terroryzmu.

Proces KYC może wymagać od użytkowników weryfikacji adresu e-mail, dowodu osobistego lub zdjęcia paszportowego, dowodu adresu zamieszkania, weryfikacji telefonu itp.

Podczas gdy większość tradycyjnych giełd kryptowalutowych pozwala nowym użytkownikom na utworzenie konta bez weryfikacji tożsamości, mogą one ograniczyć funkcje dla tego konta. Jednakże, gdy tożsamość użytkownika zostanie zweryfikowana, wiele giełd pozwoli użytkownikom na powiązanie konta bankowego lub karty kredytowej lub debetowej do płatności i wypłat w walutach tradycyjnych – tzw. fiat. Funkcje te zazwyczaj wiążą się z opłatami, tak jak w przypadku kont bankowych.

Jak scentralizowane giełdy kryptowalutowe generują przychody?

Scentralizowane giełdy kryptowalutowe zarabiają na oferowaniu rozwiązań finansowych dla kryptowalut dla nowych projektów kryptowalutowych i blockchainowych, takich jak IEO, STO i ICO, oraz na swoich specyficznych opłatach – prowizjach.

Tradycyjne giełdy kryptowalut pobierają opłatę za:

- Trading, czyli kupno i sprzedaż kryptowalut (podobnie jak prowizja dla rachunków bankowych)

- Notowanie – listing (scentralizowane giełdy kryptowalut pobierają opłatę za notowanie nowej kryptowaluty)

- Wpłaty (rzadko) i wypłaty (mogą być różne dla każdej giełdy i dla każdej konkretnej kryptowaluty)

Opłaty handlowe mogą się różnić jeśli chodzi o trading z wykorzystaniem księgi zleceń – inny dla tworzących zlecenie, inny (wyższy) dla korzystających ze zlecenia kupna czy sprzedaży kryptowaluty.

Giełda StormGain oferuje 25 USD bonusu na handel kryptowalutami. Zarejestruj się już teraz.

Zlecenia typu market i zlecenia typu limit na giełdach scentralizowanych

Na scentralizowanej giełdzie, takiej jak FTX, inwestor najpierw składa zlecenie kupna lub sprzedaży. Następnie giełda sortuje wszystkie zlecenia według ceny, stale aktualizując listę zleceń w miarę ich realizacji.

Istnieją dwa główne rodzaje zleceń na giełdach scentralizowanych:

- Zlecenia typu market: Giełda automatycznie kupuje/sprzedaje Twoje fundusze po najlepszej dostępnej cenie na rynku.

- Zlecenia typu limit Inwestorzy składają zlecenie kupna/sprzedaży po żądanej cenie, a giełda automatycznie je realizuje, gdy oferta odpowiada cenie zlecenia.

Ilość otwartych zleceń kupna i sprzedaży z limitem ceny reprezentuje głębokość rynku.

Jak działają zlecenia “marketem” i zlecenia typu limit?

Giełdy zawsze mają dużo zleceń sprzedaży na liście. Na przykład, jeśli chcesz kupić Bitcoina, możesz albo złożyć zlecenie typu market, które automatycznie wykorzysta Twoje środki po najlepszej dostępnej cenie, albo złożyć zlecenie typu limit.

Składając zlecenie z limitem ceny, możesz wskazać pożądany moment, w którym ma nastąpić realizacja zlecenia. Zlecenia z limitem ceny wspierają częściową realizację, wstrzymują się do momentu pojawienia się na rynku nowego zlecenia, które odpowiada Twojemu zleceniu kupna/sprzedaży.

Załóżmy, że jest to lista zleceń sprzedaży Bitcoina (BTC):

- 0.5 BTC po $60,000 za 1 BTC

- 0.7 BTC po $61,000 za 1 BTC

- 0.1 BTC po $62,000 za 1 BTC

Jeśli chcesz kupić 0.6 BTC używając zlecenia typu market, wtedy giełda automatycznie dopasuje Twoje zlecenie do pierwszego zlecenia sprzedaży za 0.5 BTC i zakupi pozostałe 0.1 BTC poprzez częściową realizację drugiego zlecenia. Kosztowałoby Cię to w sumie 36,100 dolarów (0.5*$60,000 + 0.1*61,000).

Jest to tylko przykład, który pomoże Ci zrozumieć, jak działają zlecenia na scentralizowanych giełdach kryptowalut. Zazwyczaj giełda ma wiele zleceń na notowane kryptowaluty.

Zdecentralizowane giełdy (DEX)

Zdecentralizowana giełda (DEX) pozwala na dokonywanie transakcji bezpośrednio pomiędzy równorzędnymi podmiotami. W przeciwieństwie do scentralizowanych giełd, nie ma centralnego podmiotu, który nadzorowałby transakcje na DEXie.

DEXy pozwalają inwestorom na prawdziwą anonimowość, ponieważ nie wymagają KYC, a środki kryptowalutowe, którymi handlujesz, są przechowywane w portfelu kryptowalutowym inwestora. Tego typu giełdy są sercem zdecentralizowanych finansów (DeFi) i funkcjonują jako zdecentralizowana aplikacja (DApp) zbudowana na blockchainie z obsługą smart kontraktów.

W przeciwieństwie do scentralizowanych giełd, DEXy nie obsługują transakcji w walutach tradycyjnych – fiat, a inwestorzy nie mogą połączyć się z kontem bankowym lub płacić kartą kredytową czy debetową. DEXy opierają się na pulach płynności dostarczanych przez innych inwestorów kryptowalutowych w zamian za nagrodę zwaną “yield”.

Jak działa trading na DEX typu Uniswap?

Traderzy wchodzą w bezpośrednią interakcję ze smart kontraktami na blockchainie podczas korzystania z DEX. Wykonują te transakcje anonimowo ze swojego prywatnego portfela kryptowalutowego, co minimalizuje ryzyko oszustwa.

Istnieją trzy główne rodzaje DEXów:

- Zautomatyzowane animatory rynku (AMM)

- DEXy z księgą zleceń

- Agregatory DEX

Zautomatyzowane animatory rynku – automated market makers (AMM)

Model AMM opiera się na smart kontraktach w celu realizacji transakcji peer-to-peer. Zamiast używać zleceń kupna i sprzedaży, AMM odnosi się do “wyroczni” blockchain, aby uzyskać informacje o cenach kryptowalut. Następnie wykorzystuje pule płynności do oferowania aktywów cyfrowych traderom.

Dostawcy puli płynności – liquidity providers (LP) blokują parę kryptowalutową w jednej z puli płynności na DEX w zamian za część opłat handlowych (najczęściej w zakresie 0,3-1% wartości). Każdy DEX i każda pula płynności może mieć różne nagrody, podobne do odsetek bankowych, ale o wyższej wartości. Użytkownicy, którzy chcą zapewnić płynność muszą zdeponować równoważną wartość dla każdego składnika aktywów cyfrowych, ponieważ płynność może być oferowana tylko w parach. Proces ten nazywany jest “liquidity mining”.

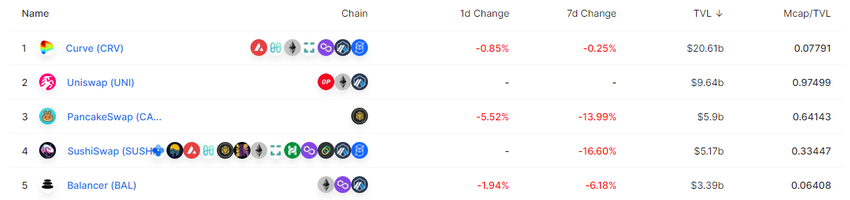

Zdecentralizowane giełdy AMM są klasyfikowane według całkowitej wartości zablokowanej (TVL) w ich smart kontraktach.

Główną wadą korzystania z giełdy AMM jest brak płynności na niektórych parach, co skutkuje wysokimi opłatami za poślizg dla traderów. Dostawcy płynności mogą również ponosić nietrwałe straty (tzw. impemanent loss) podczas dostarczania płynności, ale może to być zrekompensowane przez zyski generowane z opłat handlowych.

Jak działają AMM?

W przeciwieństwie do tradycyjnych giełd, które stosują księgi zleceń, Uniswap używa modelu AMM, który wykorzystuje pule płynności zawierające pary handlowe do rozliczenia transakcji. Podczas transakcji cena aktywów ulega zmianie, więc musi nastąpić dynamiczna kalkulacja nowego kursu. Transakcje te odbywają się bezpośrednio w ramach puli.

Pule płynności służą jednak wielu inwestorom, a kryptowaluty słyną ze swojej zmienności cenowej. Z tego powodu występuje poślizg, czyli procentowa różnica między ceną kwotowaną a zrealizowaną.

Wysoki współczynnik poślizgu może być wymagany w przypadku transakcji na parach o niskiej płynności, a duże transakcje charakteryzują się zazwyczaj wyższym poślizgiem. Podobnie jak w przypadku zleceń rynkowych, użytkownik może kupować tylko po cenie, po której rynek jest skłonny sprzedawać.

Inwestorzy mogą wybrać własną tolerancję poślizgu dla każdej transakcji. Na przykład, jeśli użytkownik wybierze 5% tolerancji poślizgu, oznacza to, że po transakcji można otrzymać o 5% więcej lub mniej tokenów od początkowej kwoty.

DEXy z księgą zleceń

Podobnie jak tradycyjne scentralizowane giełdy kryptowalutowe, DEXy z księgą zleceń mogą mieć zarówno księgi on-chain, jak i off-chain. Zazwyczaj księgi zleceń on-chain przechowują informacje o handlu, a traderzy mają swoje fundusze w portfelach.

Giełdy te często pozwalają inwestorom na lewarowanie środków pożyczonych od pożyczkodawców z tej samej platformy. Ta cecha zwiększa potencjalny zysk z transakcji, ale może również stwarzać większe ryzyko. Niekorzystne transakcje mogą doprowadzić do likwidacji. Pożyczkodawcy zarabiają na odsetkach od pożyczonych funduszy.

DEX, który utrzymuje księgę zleceń poza łańcuchem, jest w pewnym stopniu podobny do scentralizowanych giełd, ale z kolei to pomaga zmniejszyć opłaty i zwiększyć szybkość. Te DEXy również cierpią z powodu kryzysu płynności.

Zarabiaj również na tradingu na giełdzie StormGain z bonusem 25 USD. Zarejestruj się już teraz.

Agregatory DEX

Agregatory DEX wykorzystują mechanizmy zaprojektowane specjalnie w celu rozwiązania problemów z płynnością z nimi związanych. W istocie, platformy te wykorzystują płynność z wielu DEXów w celu optymalizacji swapów i zmniejszenia poślizgu oraz innych opłat. W ten sposób oferują najlepszą cenę na rynku w najkrótszym czasie.

Zdecentralizowane transakcje giełdowe

W przeciwieństwie do scentralizowanych giełd, traderzy potrzebują jedynie kompatybilnego portfela kryptowalutowego, aby uzyskać dostęp do DEXu. Istnieje kilka blockchainów z obsługą smart kontraktów, które mają DEXy, a każdy z nich ma różne opłaty transakcyjne. Po podjęciu decyzji o sieci, potrzebny będzie kompatybilny portfel, a w nim token natywny dla tej sieci, aby rozpocząć trading. Natywny token jest używany do pokrywania opłat sieciowych.

Aby handlować na DEX, musisz:

- Zdecydować, z jakiej sieci chcesz korzystać (Ethereum, Cardano, Solana, BSC, itp.)

- Mieć portfel kompatybilny z daną siecią

- Wejść na DEX i podłączyć swój portfel

- Rozpocząć trading

Czym jest Uniswap?

Uniswap jest największym zdecentralizowanym protokołem giełdowyn w sieci Ethereum. Protokół Uniswap jest open-source i wykorzystuje automatyczną płynność.

Uniswap DEX pozwala każdemu za darmo wystawić swoje tokeny na sprzedaż. Nowi użytkownicy szybko zrozumieją, jak korzystać z Uniswap i mogą zacząć wymieniać tokeny bez rejestracji.

Uniswap został uruchomiony w listopadzie 2018 roku przez Haydena Adamsa, byłego inżyniera w firmie Siemens.

W maju 2020 roku uruchomiony został Uniswap V2, który umożliwił giełdzie wyeliminowanie wymogu deponowania par aktywów cyfrowych do puli płynności. DEX umożliwia bezpośrednie swapy pomiędzy tokenami ERC20, przy jednoczesnym zmniejszeniu liczby transakcji i opłat za gaz.

We wrześniu 2020 roku, Uniswap wprowadził na rynek swój token zarządzania, UNI.

Uruchomiony w maju 2021 roku na warstwie 1 Ethereum i warstwie 2 Optimism, Uniswap V3 dodał funkcje skoncentrowanej płynności i wiele poziomów opłat.

Jak w przypadku wszystkich DEXów, traderzy kontrolują swoje środki i nie muszą ich deponować na giełdzie. Traderzy korzystający z Uniswap nie są narażeni na ryzyko utraty swoich środków, ponieważ mają pełną kontrolę nad swoimi aktywami.

Giełda obsługuje wszystkie portfele kompatybilne z Ethereum, takie jak MetaMask. Na listopad 2021 roku, Uniswap ma całkowitą wartość zablokowaną w wysokości ponad 10 miliardów dolarów, według DappRadar.

Pule płynności na giełdzie Uniswap

Traderzy wchodzą w interakcję z pulą płynności podczas handlu na giełdzie AMM, takiej jak Uniswap. Kiedy przedsiębiorca realizuje transakcję, smart kontrakt wysyła swoje środki do puli płynności. Następnie oblicza odpowiednią ilość innego składnika aktywów i wysyła ją z powrotem do inwestora.

Transakcja jest obliczana za pomocą wzoru X*Y=K, gdzie X i Y to ilości każdego składnika aktywów, a K to predefiniowana stała.

Każda transakcja ma swój poślizg, który wzrasta przy dużych transakcjach. W tym samym czasie użytkownicy mogą stać się dostawcami płynności.

Token Uniswap (UNI)

We wrześniu 2020 roku, Uniswap uruchomił UNI, token zarządzania protokołem. Natywny token Uniswap umożliwia posiadaczom głosowanie na zmiany i rozwój platformy, w tym zmiany struktury opłat i dystrybucję tokenów.

SushiSwap jest forkiem Uniswap, który zachęcał użytkowników do przeniesienia swoich środków na platformę za pomocą tokenów SUSHI. Miesiąc później uruchomiony został token UNI.

Podczas TGE – procesu tworzenia tokena (ang. Token Generation Event) wyemitowano 1 miliard UNI, z czego 15% zostało rozdzielone pomiędzy byłych i obecnych użytkowników. Wszyscy traderzy Uniswap otrzymali przynajmniej 400 UNI. Kolejne 40% zostało rozdzielone pomiędzy zespół i inwestorów.

Token UNI może być opłacalną inwestycją długoterminową, ponieważ Uniswap V3 oferuje tańsze opłaty za gaz, a wdrożenie Optimism będzie oferować ich dalsze zmniejszenie.

Uniswap UNI token jest dostępny na większości giełd, takich jak Binance, Coinbase, Huobi i Gate.io.

Jak działają swapy kryptowalutowe?

Nie trzeba dodawać, że wymiana kryptowalut na inne kryptowaluty jest mniej czasochłonna i bardziej opłacalna niż konwersja kryptowaluty najpierw na walutę tradycyjną przed zakupem innej kryptowaluty.

Usługi wymiany kryptowalut, takie jak w Uniswap, mogą się przydać, gdy próbujesz przeprowadzić transakcję między dwiema kryptowalutami o niskiej płynności. Wymienianie kryptowalut jest łatwe, szybkie, przystępne i bezpieczne.

Jeśli, na przykład, chciałbyś wymienić ENJ na CHR, musiałbyś najpierw wymienić ENJ na aktywo o bardziej ugruntowanej pozycji, takie jak ETH lub DAI, a następnie kupić CHR za pomocą ETH lub DAI. Jest to długi i niezbyt efektywny proces. Musiałbyś również wziąć pod uwagę zmienność cen, co spowodowałoby stratę podczas wykonywania tych indywidualnych transakcji.

Aby przeciwdziałać temu niedociągnięciu, platformy handlowe wdrożyły funkcję instant swap, pozwalającą inwestorom na natychmiastową wymianę jednej kryptowaluty na drugą.

Platforma swapowa zajmuje się konwersjami, a traderzy płacą opłatę transakcyjną tylko raz.

Jak połączyć swój portfel z Uniswap?

Będziesz musiał mieć kompatybilny portfel przed nauczeniem się, jak korzystać z Uniswap. Ponieważ DEX jest oparty na Ethereum, można użyć portfela, który obsługuje sieć Ethereum.

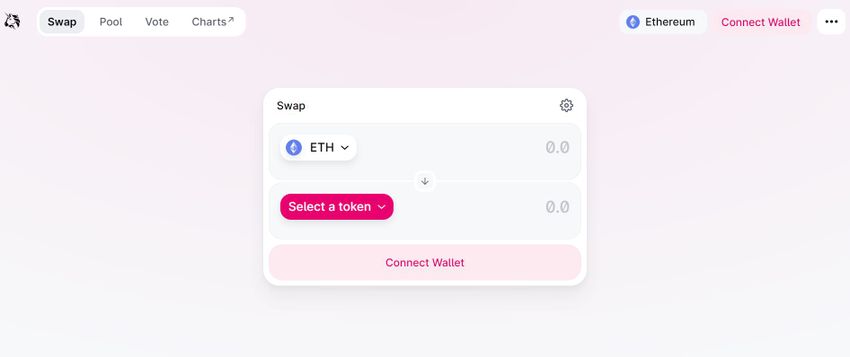

1. Podłącz swój portfel

Przejdź do aplikacji Uniswap i kliknij Connect Wallet, w prawym górnym rogu.

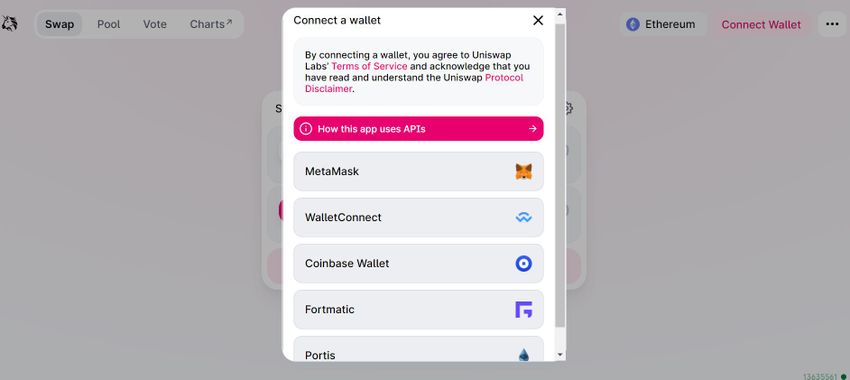

2. Wybierz portfel

Otrzymasz listę obsługiwanych portfeli. MetaMask jest jedną z najpopularniejszych opcji dla Ethereum.

Należy pamiętać, że WalletConnect obsługuje wiele portfeli i może być używany poprzez zeskanowanie kodu QR, jeśli korzystasz z aplikacji mobilnej.

3. Potwierdź połączenie

Zostaniesz poproszony o potwierdzenie połączenia, albo w przeglądarce, albo w aplikacji mobilnej.

Cloud mining za darmo? Sprawdzona strona do kopania kryptowalut online StormGain. Zarejestruj się już teraz.

Jak wymieniać kryptowaluty na Uniswap?

Po podłączeniu portfela do Uniswap, możesz zacząć wymieniać tokeny na platformie.

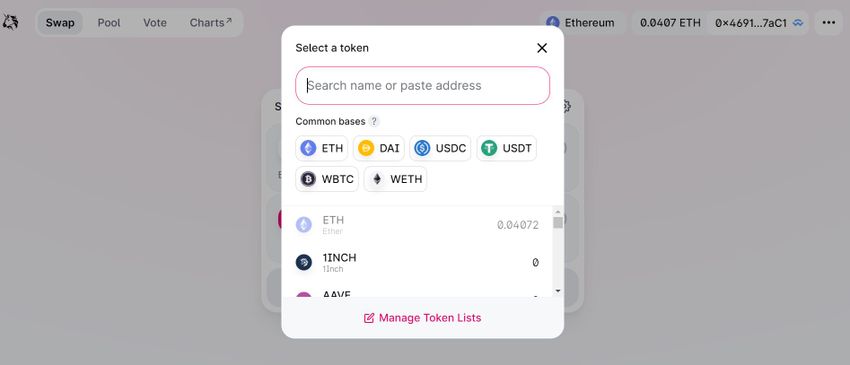

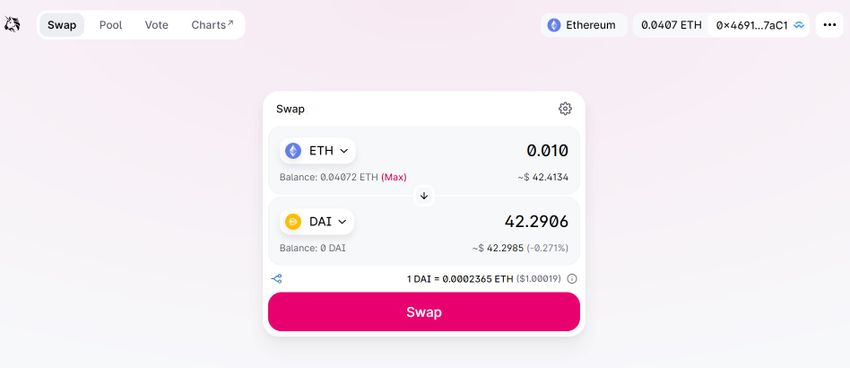

1. Wybierz kryptowalutę, którą chcesz wymienić

Najpierw musisz wybrać kryptowalutę, którą chcesz wymienić. Możesz wyszukiwać tokeny według nazwy lub po adresie kontraktu tokena. Adresy kontraktów można znaleźć np. na Coingecko na stronach poszczególnych kryptowalut.

2. Wprowadź ilość kryptowaluty, którą chcesz wymienić

Zakładając, że masz środki na kryptowalutę, której chcesz użyć do wymiany, musisz wprowadzić ilość kryptowaluty, którą chcesz wymienić. Uniswap automatycznie obliczy ilość drugiego tokena, który otrzymasz.

Załóżmy, że chcesz zamienić ETH na DAI. Jeśli chcesz wymienić konkretną ilość ETH, to musiałbyś wpisać tę ilość w polu ETH. Jeśli chcesz wymienić środki na konkretną ilość DAI, możesz wpisać tę ilość w polu DAI.

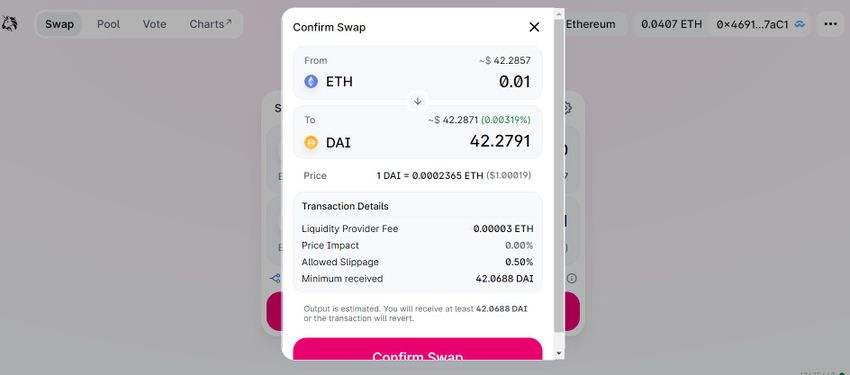

3. Przegląd i potwierdzenie wymiany

Jeśli zgadzasz się z kursem i kwotą, którą otrzymasz, kliknij na Swap, a zobaczysz nowe okno, w którym będziesz mógł przejrzeć szczegóły swojej wymiany.

Kliknij przycisk Confirm Swap, aby kontynuować.

Zobaczysz środki w swoim portfelu, jak tylko wymiana zostanie potwierdzona.

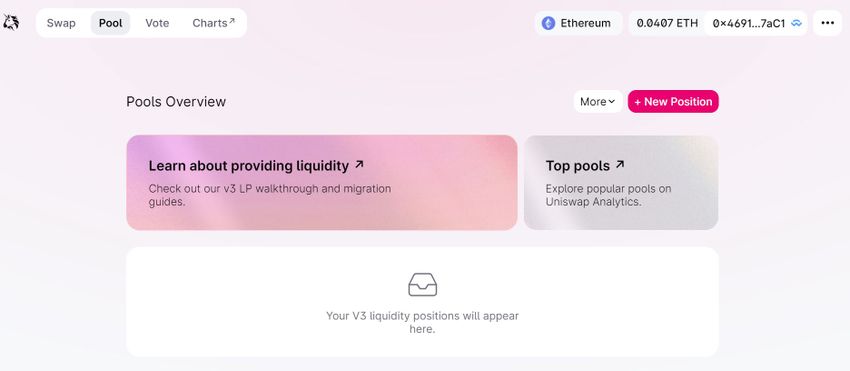

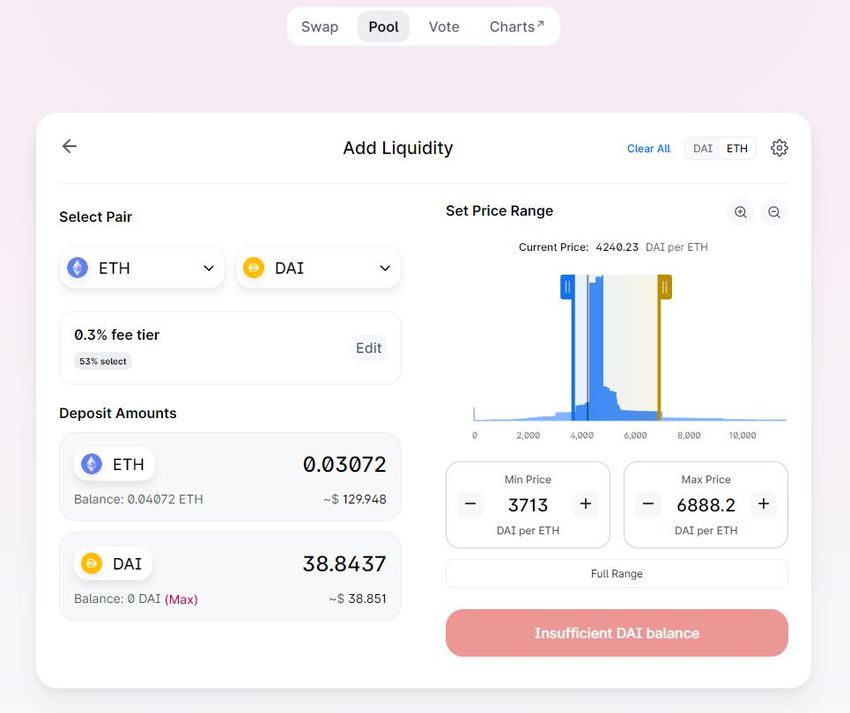

Jak zapewnić płynność finansową na Uniswap?

Jeśli masz już jakąś kryptowalutę, którą chcesz trzymać, ale chcesz również generować pasywny dochód za pomocą tych środków, możesz dostarczyć swoje środki do puli płynności na Uniswapie. Zauważ, że będziesz musiał dostarczyć parę dwóch tokenów.

Jak więc wykorzystać Uniswap, aby uzyskać pasywny dochód? Zostań dostawcą płynności (LP, ang. liquidity provider).

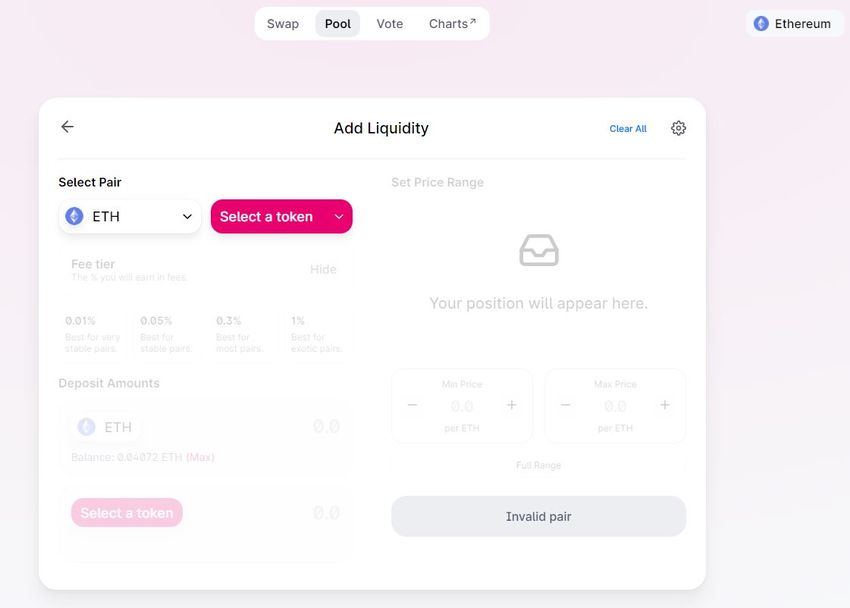

1. Wybierz tokeny dla puli płynności

Przejdź do zakłądki Pool, a następnie kliknij + New Position, aby wybrać parę handlową, którą chcesz dodać jako płynność.

Zauważ, że możesz nawet dodać nowy token.

2. Wybierz kwotę dla puli płynności

Następnie musisz wybrać kwotę, którą chceszy dostarczyć do tej puli płynności. Trzeba pamiętać, że należy podać odpowiedni współczynnik dla każdej pary handlowej.

3. Przegląd i potwierdzenie dostawy

Po wprowadzeniu żądanej kwoty dla obu aktywów, będziesz musiał zatwierdzić transakcję Ethereum i zapłacić opłaty za gaz. Następnie kliknij przycisk Supply, a otrzymasz specjalne tokeny LP w swoim portfelu i zobaczysz swój udział w puli płynności. Udział w puli to współczynnik, który mówi Ci, ile posiadasz procentów z tej puli.

Uniswap vs SushiSwap

Uniswap i SushiSwap to dwa DEXy zbudowane na blockchainie Ethereum.

Podczas gdy Uniswap jest wiodącym DEXem pod względem wolumenu wymiany, SushiSwap oferuje takie funkcje jak yield farming i specjalne bonusy dla posiadaczy tokenów SUSHI.

SushiSwap jest forkiem Uniswapa i platformą open-source, która oferuje te same podstawowe produkty. Oba te DEXy są oparte o AMM w sieci Ethereum. Użytkownicy mogą dostarczać płynność na obu platformach i zarabiać pasywny dochód.

Istnieje jednak kilka różnic pomiędzy Uniswapem a SushiSwapem.

Uniswap V3 pozwala na skoncentrowane pozycje płynnościowe, czyli na przykład możesz wykorzystać NFT przechowywane w Twoim portfelu Ethereum, tak jak każdy inny token. Jest to nowość w świecie DeFi.

Uniswap również oferuje róźne poziomy prowizji i opłaty które są wypłacane dostarczającym płynności. Na SushiSwap, opłata handlowa w wysokości 0,3% jest dzielona pomiędzy pulę płynności (0,25%) i posiadaczy tokenów SUSHI (0,05%). Jeśli chcesz posiadać SUSHI, zarobisz więcej na SushiSwap, ale dostawcy płynności po prostu zarobią więcej na Uniswapie.

Poza funkcjonalnością swap, SushiSwap zawiera również dedykowaną platformę yield farming, która pozwala na kumulowanie Twoich zysków. Niektóre pule mają imponującą roczną stopę zwrotu (APY), ale inwestorzy powinni być świadomi, że jest to ryzykowna strategia inwestycyjna. SushiSwap pozwala na wykorzystanie tokenów “wrapped” dla yield farmingu.

Czy warto korzystać z Uniswapa?

Teraz, gdy już wiesz jak używać Uniswap, powinieneś się zastanowić czy powinieneś go używać. Prawda jest taka, że Uniswap jest jednym z najbardziej niezawodnych i popularnych DEXów dostępnych na rynku. Obsługuje kilka funkcji i ponieważ jest to DEX, ma wiele zalet w porównaniu do scentralizowanej giełdy. W tym najważniejszy – sam dbasz o bezpieczeństwo swoich środków.

Jeśli chcesz zacząć przygodę z DeFi, to Uniswap jest świetnym miejscem na start. Możesz oczywiście rozważyć inne DEXy, ale nie ma powodu, dla którego początkujący zainteresowany DeFi nie miałby przynajmniej spróbować Uniswapa. Uwaga tylko na opłaty transakcyjne Ethereum!

Najczęściej zadawane pytania

Jak korzystać z Uniswapa?

Co to jest Uniswap i czy to działa?

Jak kupować tokeny na Uniswapie?

Czy obywatele USA mogą korzystać z Uniswap?

Czy Polacy mogą korzystać z Uniswapa?

Jaki jest kurs UNI?

StormGain oferuje kopanie kryptowalut w chmurze bez opłat. Kliknij i zarejestruj się już teraz.