Zdecentralizowane finanse (DeFi) zrewolucjonizowały rynek kryptowalut, ale także odcisnęły swoje piętno na globalnej gospodarce. Istnieje wiele sposobów na uzyskanie pasywnego dochodu za pośrednictwem różnych zdecentralizowanych protokołów. Jednym z najbardziej dochodowych sposobów jest zarabianie poprzez staking. Blockchainy Proof-of-Stake, takie jak Ethereum, umożliwiają uczestnikom sieci uruchamianie węzłów walidatora przy użyciu ich kryptowalut. Jednak głównym wyzwaniem w tradycyjnym stakingu jest to, że stakowane tokeny nie mogą być przedmiotem transakcji lub wykorzystane jako zabezpieczenie pożyczki, aby uzyskać większy zysk w innych ekosystemach DeFi. Płynny staking (ang. liquid staking) ma na celu rozwiązanie tego problemu płynności poprzez zapewnienie dodatkowego rodzaju tokenów reprezentujących stakowane aktywa.

Jak to dokładnie działa? W tym przewodniku zagłębiamy się w płynny staking i jego zalety dla obecnych użytkowników DeFi. Omawiamy również, czym różni się liquid staking od innych metod stakingu.

- Liquid staking – co to jest?

- Jak działa liquid staking?

- Jaka jest różnica między zwykłym stakingiem a płynnym stakingiem?

- Korzyści płynące z liquid stakingu

- Plusy i minusy stakingu płynnego

- Protokoły oferujące płynny staking

- Czy liquid staking jest ryzykowny?

- Płynny staking i przyszłość DeFi

- Najczęściej zadawane pytania

Liquid staking – co to jest?

Liquid Staking to rozwiązanie umożliwiające użytkownikom dostęp do płynności przy jednoczesnym stakowaniu tokenów. Oznacza to, że użytkownik może uczestniczyć w blockchainach proof-of-stake (PoS), tak jak w przypadku tradycyjnego stakingu. Jednak zamiast być ograniczonym przez okresy blokowania/mrożenia tokenów, otrzymuje “pokwitowanie” swoich zablokowanych w protokole środków w postaci płynnego tokena stakingowego, tzw. LST (skrót od Liquid Staking Token). Ten “dowód” LST może być wykorzystane w innych systemach DeFi do generowania dodatkowych zysków i nagród. Innymi słowy, ten rodzaj stakingu polega na łączeniu blokady środków w ramach PoS z ich ciągłą dostępnością dla użytkownika – stąd nazwa “płynny”, tj. dostępny do wykorzystania.

Do tej pory rynek płynnego stakingu i LSD (produkty pochodne płynnego stakingu – Liquid Staking Derivatives) rośnie. W połowie 2023 roku Binance Research opublikowało raport wyróżniający nowsze protokoły DeFi zbudowane w oparciu o LSD na tle starszych protokołów DeFi.

Protokoły LSDfi doświadczyły gwałtownego wzrostu całkowitej zablokowanej wartości (TVL) w ciągu ostatnich kilku miesięcy, korzystając z przyjęcia płynnego stakingu. W miarę jak narracja nabierała tempa, skumulowany TVL w najlepszych protokołach LSDfi przekroczył granicę 400 mln USD i wzrósł ponad dwukrotnie miesiąc do miesiąca.

Jak działa liquid staking?

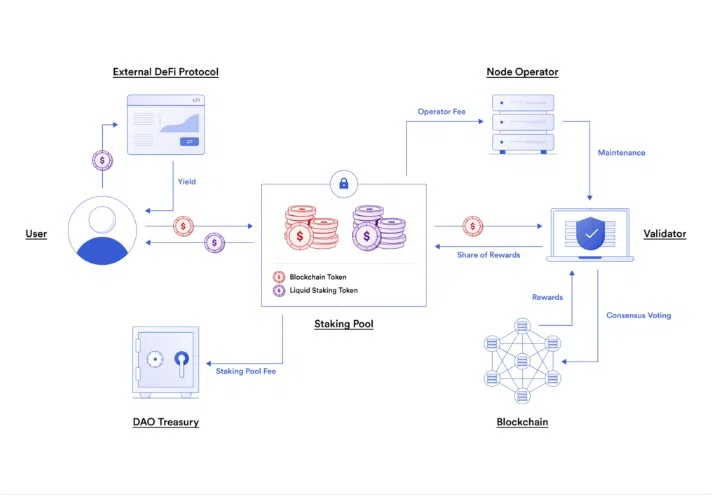

Podobnie jak w tradycyjnych protokołach proof-of-stake, liquid staking działa poprzez zdeponowanie środków na rachunku escrow, który jest prowadzony przez smart kontrakt. W zamian platforma wydaje tokenizowane wersje Twoich środków (np. tokeny stETH). Te tokenizowane wersje posiadają równoważną wartość (lub tylko minimalnie się od niej różnią).

Co istotne, nadal otrzymujesz nagrody z zablokowanych (stakowanych) środków, ale w ramach płynnego stakingu możesz teraz używać tych tokenów do innych celów. Te płynne tokeny (LST) można następnie przesłać poza platformę, HODLować, handlować nimi lub wydać bez wpływu na bazowy depozyt. Jednak aby uzyskać dostęp do pierwotnie użytych kryptowalut, będziesz musiał wymienić z powrotem ich tokenizowane wersje o tej samej wartości.

Poniżej znajduje się schemat, który pokazuje w jaki sposób LST mogą być wykorzystywane w zewnętrznych projektach DeFi.

Jaka jest różnica między zwykłym stakingiem a płynnym stakingiem?

Tradycyjny staking wymaga zdeponowania środków na portfelu obsługiwanym przez smart kontrakt na pewien czas (poza wyjątkami, jak np. w sieci Cardano, gdzie stakowane monety ADA są cały czas dostępne dla użytkownika i nie opuszczają jego portfela). W zależności od wybranego planu, ten okres blokady może wynosić od kilku dni do kilkunastu miesięcy. W tym czasie inwestorzy nie mogą ruszyć swoich środków.

I odwrotnie, gdy inwestorzy stakują swoje środki za pomocą usługi płynnego obstawiania, środki te nie są blokowane. Posiadacze tokenów otrzymują stokenizowany odpowiednik ich kryptowaluty jako dowód posiadania udziałów. Podstawowa różnica polega więc na tym, że w przypadku płynnego stakingu użytkownik ma pełny dostęp do swoich środków przez cały czas i może je w każdej chwili wydać bez żadnych konsekwencji. W rezultacie oznacza to dla korzystającego zarówno wyższe nagrody jak i większą płynność aktywów.

Korzyści płynące z liquid stakingu

Najbardziej oczywistą korzyścią, jaką zapewnia staking płynny, są dodatkowe możliwości nagradzania dla jego użytkowników. Metoda ta pozwala zdobywać nagrody za staking bez ich blokowania. Aby jednak uzyskać dodatkowe benefity, możesz zdywersyfikować swoje źródła dochodu, korzystając z LST w różnych protokołach. Przykłady to pule pożyczkowe i rynki predykcyjne. W przeciwieństwie na przykład do tokenów stakowanych w sieci Ethereum, płynnymi tokenami można handlować i wykorzystywać je jako zabezpieczenie. Ponadto można je w każdej chwili wycofać ze stakingu.

Należy pamiętać, że płynny staking nie jest pozbawiony ryzyka. Poniżej przedstawiamy wady i zalety tego rodzaju inwestycji.

Plusy i minusy stakingu płynnego

Plusy

- Odblokowana płynność: Liquid Staking nie blokuje tokenów, które mogą zostać wykorzystane w dowolnym momencie. Ponadto tokeny LS mogą być wykorzystywane np. jako zabezpieczenie pożyczek.

- Yield-farming: LST może być używany w innych protokołach DeFi do uczestniczenia w różnych farmach, potęgując zyski. Zwiększa to szanse na otrzymanie większej ilości nagród za te same środki bazowe.

- Pożyczki zabezpieczone kryptowalutami: Inwestorzy mogą wykorzystać posiadane krypto w zamian za pożyczkę zabezpieczoną kryptowalutami, blokując środki i otrzymując tokenizowane płynne wersje swoich aktywów.

Wady

- Wymaga wiedzy technicznej: Osoby nowe w DeFi mogą nie mieć wiedzy technicznej, aby samodzielnie zaangażować się w platformy oferujące korzyści dla posiadaczy LST.

- Ryzyko związane ze smart kontraktami: Liquid Staking opiera się na działaniu smart kontraktów, ale one zawsze wiążą się z ryzykiem błędów programistycznych lub ataków hakerskich.

- Spadek cen: Cena LST nie jest powiązana sztywno z aktywami bazowymi, które reprezentują. Może np. spaść poniżej ceny bazowych aktywów z powodu nieoczekiwanej zmienności rynku.

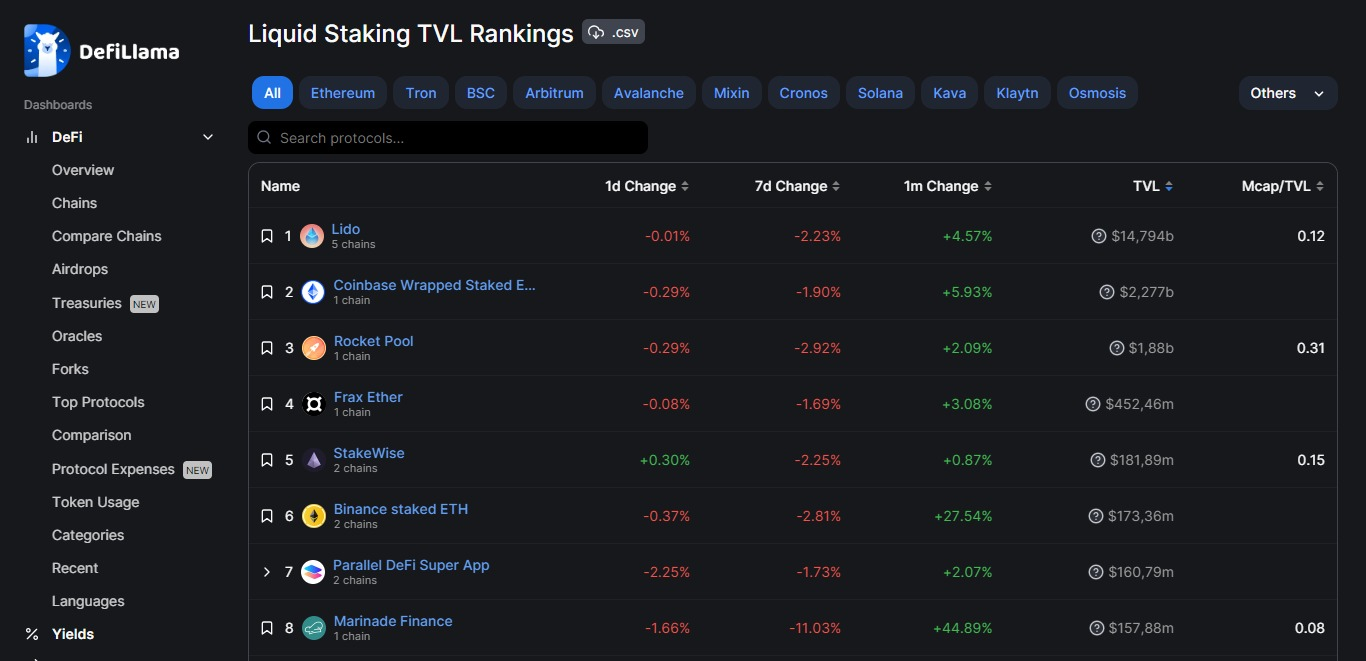

Protokoły oferujące płynny staking

Rynek jest pełen płynnych protokołów stakingowych oferujących wiele opcji, a ich liczba stale rośnie. Blockchainy często oferują własne protokoły. Inne łańcuchy, takie jak Solana (SOL) i Polkadot (DOT), polegają na rozwiązaniach stron trzecich w zakresie płynnego stakingu. Poniżej prezentujemy rankingi TVL dla każdej z tych sieci.

Lido

Protokół Lido Finance został uruchomiony w 2020 roku i jest ogólnie najlepszą, najbardziej znaną platformą do płynnego stakingu. Projekt rozpoczął się jako rozwiązanie do stakingu specjalnie dla sieci Ethereum. Od tego czasu rozszerzył swoje możliwości na inne ekosystemy, takie jak Polygon, Solana i Kusama (KSM).

Ciekawostka: Lido prowadzi również zdecentralizowaną autonomiczną organizację (DAO) zarządzaną tokenem LDO. Tokeny te pozwalają użytkownikom głosować na propozycje sieci i potencjalnie obserwować wzrost ich aktywów poprzez stakowanie.

Po zdeponowaniu swoich środków użytkownicy otrzymują tokeny pochodne w postaci “st” (takie jak stETH). Można je następnie wypłacić w celu wykorzystania w innych aplikacjach DeFi i portfelach kryptowalutowych. Nagrody za staking przez Lido wahają się od 4,8% do 15,5%, a za usługi płynnego stakingu Lido pobiera opłatę w wysokości 10% od zysków.

Rocket Pool

Świetną alternatywą dla Lido jest Rocket Pool, który jest zdecentralizowaną platformą używaną do stakowania Ethereum. Rocket Pool został uruchomiony w 2016 roku, umożliwiając użytkownikom stakowanie i proste uruchamianie węzłów. Funkcja ta pozwala jednak na stakowanie nawet mniej niż 32 ETH, jednocześnie pozwalając zarabiać nagrody do 8,98% APR wypłacane w tokenie RPL służącym jako token zarządzania platformą. Alternatywnie, możesz skorzystać z usług płynnego stakingu ETH i otrzymać pochodne tokeny rETH, ale wtedy APR spada do ok. 3,15%

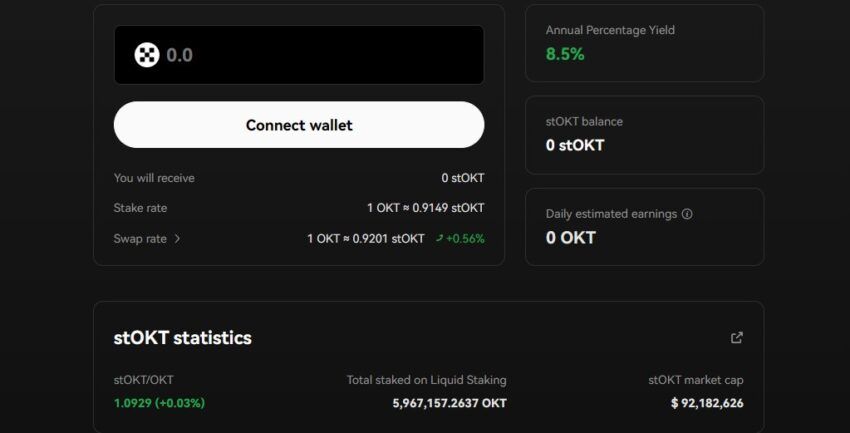

OKTC

Platforma OKX oferuje płynną usługę stakingu w celu stakowania i zarabiania OKT na łańcuchu OKT. W zamian za stakowanie OKT, użytkownicy otrzymują pochodne tokeny stOKT. Jest to uniwersalny token w standardzie KIP-20, którym można handlować i wykorzystywać w ramach protokołu OKTC.

Okres unstakingu OKT odbywa się w 14-dniowych cyklach, a stakowany OKT na płynnym stakingu nie tylko wygeneruje zarobki z podstawowej kwoty, ale odsetki się sumują (procent składany). Co więcej, możesz nawet bezpośrednio z tej platformy dodatkowo zarabiać na opłatach za wymianę kryptowalut zapewniając płynność na OKTC.

Czy liquid staking jest ryzykowny?

Podobnie jak w przypadku każdej formy protokołu finansowego obejmującego kryptowaluty, zawsze będzie istnieć ryzyko. Yield farming wiąże się z ryzykiem, również gra na dźwigni niesie ze sobą widmo likwidacji. Jeśli na rynku dojdzie do załamania, wartość aktywów może spaść poniżej wymagań dotyczących zabezpieczenia. Innym poważnym ryzykiem związanym z płynnym stakingiem jest bezpieczeństwo smart kontraktów.

Ogólnie rzecz biorąc, smart kontrakty są podatne na ataki i błędy. Naturalnie, protokoły i poszczególne smar kontrakty muszą być regularnie kontrolowane i audytowane przez specjalistyczne firmy. Jednak hakerzy czasem i tak są o krok z przodu. Jeśli z kolei chodzi o ceny tokenizowanych kryptowalut (np. stETH czy rETH) istnieje również ryzyko określane jako depegging – “odklejenie” się od ceny aktywa bazowego. Jednak dzięki dobremu zarządzaniu ryzykiem, kapitałem i strategii inwestycyjnej można znacznie obniżyć ryzyko popełnienia błędów lub poniesienia strat, m.in. pogłębiając swoją wiedzę z BeInCrypto.

Płynny staking i przyszłość DeFi

Liquid Staking oferuje użytkownikom więcej korzyści niż tradycyjne rozwiązania. Inwestorzy nie muszą już czekać do zakończenia okresu blokady, aby uzyskać dostęp do swoich środków. Oprócz tego, że jest to wygodniejsze, nagrody są również wyższe. Użytkownicy nadal czerpią zyski z podstawowych środków w normalny sposób. A wraz z wprowadzeniem tokenów płynnego stakingu (LST) użytkownicy mogą otrzymywać dodatkowe korzyści, podczas gdy te tokeny pracują w innych zdecentralizowanych aplikacjach DeFi. A ponieważ użytkownicy mogą “odstejkować”, kiedy chcą, czyni to te platformy atrakcyjne dla szerszego grona inwestorów.

Biorąc to wszystko pod uwagę, nie będzie zaskoczeniem, gdy w przyszłości protokoły stakingu płynnego znacznie przewyższą tradycyjne usługi stakingowe.

Najczęściej zadawane pytania

Jaki jest przykład stakingu płynnego?

Czy płynny staking jest dobry?

.