Mirror Protocol to jeden z najnowszych produktów firmy Terraform Labs, stojącej za blockchainem Terra (LUNA). Jego celem jest umożliwienie użytkownikom kryptowalut interakcji z systemem finansowym za pomocą innowacyjnych środków. Korzystając ze smart kontraktów, użytkownicy kryptowalut mogą kupować syntetyczne aktywa, które odzwierciedlają cenę rzeczywistych aktywów, takich jak akcje i metale szlachetne.

Jakie są szanse na to, że Mirror Protocol stanie się najlepszym projektem DeFi? Czy protokół jest czymś, co możesz wykorzystać na swoją korzyść? Dowiedzmy się tego w naszym obszernym przewodniku.

Warto od razu zaznaczyć, że w związku z sytuacją “upadku” blockchaina Terra (LUNA) w wyniku utraty powiązania wartości TerraUSD – UST z dolarem, blockchain ten zmienia nazwę na Luna Classic (LUNC) i Terraform Labs nie będzie dalej zajmować się jego rozwojem. Powstaje zupełnie nowy łańcuch bloków, określany jako “Terra 2.0“. Co istotne, aplikacje i zasoby ze starej sieci będą musiały zostać zmigrowane do nowej – nie pojawią się tam automatycznie. Można spodziewać się migracji wielu kluczowych zdecentralizowanych aplikacji na nową Terrę jeszcze w 2022.

W związku z tym Mirror Protocol nie jest użyteczny w chwili pisania tego artykułu. Może się to jednak wkrótce zmienić

W tym przewodniku:

- Czym jest Mirror Protocol?

- Jak powstał Mirror Protocol?

- Zespół odpowiedzialny za Mirror Protocol

- Jak działa Mirror Protocol?

- Możliwości Mirror Protocol

- Co nadaje wartość Mirror Protocol?

- Jak korzystać z Mirror Protocol?

- Token MIR

- Czy Mirror Protocol zmieni sferę finansów kryptowalutowych?

- Najczęściej zadawane pytania

Czym jest Mirror Protocol?

Mirror Protocol umożliwia użytkownikom handel i tworzenie syntetycznych aktywów. Pomaga on połączyć świat tradycyjnych aktywów z technologią blockchain. Jest to protokół, który może okazać się atrakcyjny dla zwykłych użytkowników szukających alternatywy dla tradycyjnego systemu bankowego.

Mirror Protocol to protokół DeFi, który wykorzystuje blockchain Terra do tworzenia syntetycznych aktywów znanych jako Mirrored Assets lub mAssets.

Mirror wykorzystuje język programowania smart kontraktów CosmWasm. mAssets odwzorowuje zachowanie cenowe cyfrowych i tradycyjnych aktywów finansowych. Wymiana odbywa się bez pośredników. Aktywa bazowe nie muszą być kupowane bezpośrednio.

mAssets można łatwo i szybko przekazywać w sieciach Terra, Ethereum i Binance Smart Chain. Stablecoiny Terra są w rzeczywistości wymieniane na mAssets. mAssets można następnie deponować w tzw. Collateralized Debt Positions (lub CDP). Aby ustabilizować wartość mAsset, protokół wykorzystuje CDP.

Jak powstał Mirror Protocol?

Firma Terraform Labs jest odpowiedzialna za uruchomienie Mirror Protocol na początku 2020 roku. Terraform Labs ma siedzibę w Korei Południowej i jest również twórcą sieci Terra. Do Kwon jest dyrektorem generalnym i współzałożycielem Terraform Labs i Mirror Protocol.

Terraform Labs wprowadziła Mirror Protocol w grudniu 2020 roku, aby stworzyć stabilne cenowo aktywa pochodne w Terra Network. Mirror Protocol dąży do całkowitej decentralizacji. Posiadacze MIR prowadzą zarządzanie protokołem.

Uczestnicy sieci czerpią korzyści z dystrybucji tokenów MIR. Ich role w protokole decydują o modelu dystrybucji. Głównym celem projektu jest ułatwienie dostępu do rynków finansowych oraz ułatwienie płynności, która może być wykorzystana do tworzenia aktywów syntetycznych.

Rodzimym tokenem Mirror jest MIR. Został on po raz pierwszy wyemitowany dla dostawców płynności Terra poprzez Uniswap i Terraswap między 11 listopada a 4 grudnia 2020 roku. Event związany z genezą Mirror rozpoczął czteroletnią emisję tokenów MIR dla użytkowników Terra i Mirror. Mirror był piętnastym co do wielkości protokołem DeFi, według TVL, do maja 2021 roku. Protokół ten posiadał 118 miliardów dolarów w zabezpieczeniach zablokowanych w protokole.

Zespół odpowiedzialny za Mirror Protocol

Do Kwon i Daniel Shin założyli firmę Terra w styczniu 2018 roku. Projekt powstał jako sposób na promowanie adopcji kryptowalut i technologii blockchain poprzez skupienie się na użyteczności i stabilności cen. Kwon objął funkcję dyrektora generalnego w Terraform Labs, firmie stojącej za Terra i Mirror Protocol.

Do Kwon urodził się w Korei Południowej w rodzinie dystrybutorów sprzętu medycznego. Często mówi o swoim zaangażowaniu w globalne cele rozwoju rynku kryptowalut.

Anyfi była pierwszą firmą Kwona już w 2016 roku. Otrzymała ona dotacje w wysokości 1 miliona dolarów od urzędników państwowych Korei Południowej i inwestorów. Kwon po raz pierwszy dowiedział się o kryptowalutach, eksperymentując z wykorzystaniem technologii blockchain.

Uruchomienie Terraform Labs

Daniel Shin jest współzałożycielem firmy Ticket Monster. Na koreańskiej scenie technologicznej Shin cieszy się dużym uznaniem. W 2010 r. założył swoją stronę internetową poświęconą e-commerce. Szybko stała się ona jedną z największych firm internetowych w kraju. Shin wyraził chęć zainwestowania w nową generację koreańskich firm technologicznych. W ten sposób Kwon i Shin nawiązali współpracę.

Mirror jest tylko częścią konstelacji aplikacji otaczających galaktykę Terra. Teraz nazywają się Terranauts. Ponadto twierdzą, że ich celem jest dalszy rozwój. Chcą wykorzystać zdecentralizowaną technologię blockchain do usprawnienia wszystkich obszarów finansów.

Jak działa Mirror Protocol?

Mirror funkcjonuje jako alternatywne narzędzie do handlu syntetycznego. Ostatecznym celem, jak twierdzi Do Kwon, jest stworzenie prawdziwej alternatywy dla klasycznego systemu finansowego.

Mirror Protocol pozwala użytkownikom na handel tokenami, które odzwierciedlają ważne aktywa finansowe, bez konieczności posiadania jakichkolwiek aktywów finansowych, takich jak akcje czy metale szlachetne. System tokenizacji rzeczywistych aktywów zmniejsza barierę wejścia dla traderów na całym świecie. Ten poziom łatwości w tradycyjnym tradingu był niespotykany jeszcze kilka lat temu.

Kupowanie syntetycznych aktywów za pomocą Mirror Protocol

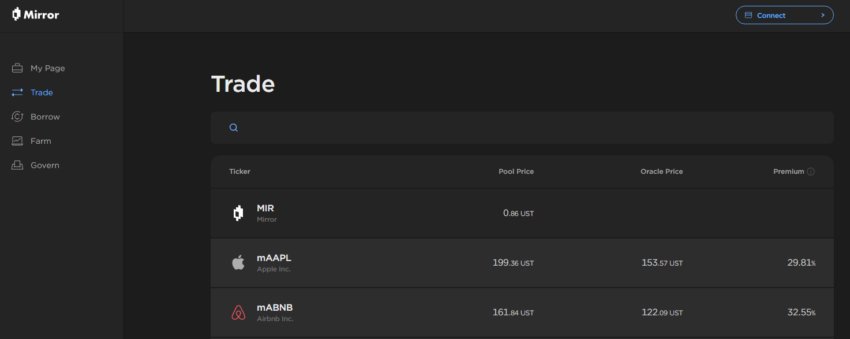

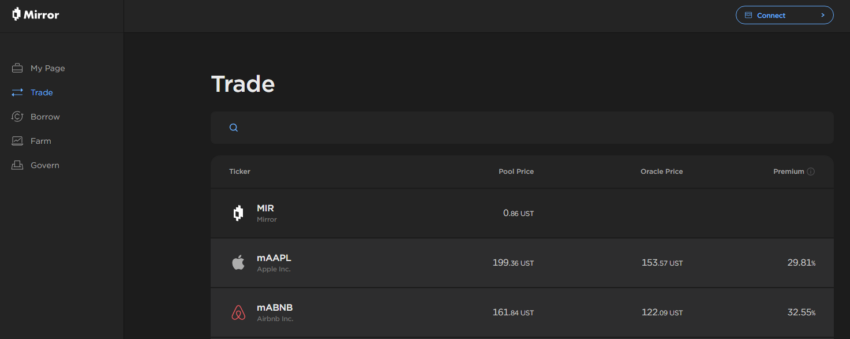

Ale jak to dokładnie działa? Weźmy jako przykład jedną z największych firm technologicznych, Apple. Na rynku NASDAQ obrót akcjami firmy Apple odbywa się codziennie. Zakup akcji jest równoznaczny z zakupem udziałów w firmie. Dzięki Mirrorowi możemy stworzyć nowe aktywo oparte na akcjach Apple. Wystarczy wejść na stronę internetową i znaleźć akcję oznaczoną jako mAAPL. AAPL to nazwa akcji znajdującej się w obrocie na NASDAQ.

Strona będzie wymagała od Ciebie wpłacenia środków do protokołu, aby wygenerować mAssets dla mAAPL. W ten sposób dochodzi do tzw. nadmiernego zabezpieczenia (overcollaterization). Proces ten pomaga chronić przed gwałtowną zmiennością cen. Zasadniczo oznacza to, że istnieje wystarczające zabezpieczenie na wypadek niewywiązania się z umowy. Wreszcie, stworzony mAsset odzwierciedla rzeczywistą cenę aktywów, które naśladuje. Jest to w zasadzie metoda korzystania z rynku kryptowalut przy jednoczesnym inwestowaniu na klasycznym rynku akcji.

W związku z tym przy zakupie mAAPL zapłacisz wyższą cenę. Oznacza to nadmierną kolateralizację. Ponadto cena rzeczywistego zasobu podlega zmianom. W momencie zakupu może być warta 100 USD, a w kolejnych tygodniach 80 USD lub 120 USD.

Jak można zyskać na Mirror Protocol?

Po wygenerowaniu aktywa, w naszym przypadku mAAPL, istnieje wiele sposobów na osiągnięcie zysku:

- Dostarczaj aktywa jako płynność i zarabiaj część opłat za wymianę.

- Sprzedaj swoje aktywa i czerp zyski z wahań cen posiadanych akcji. Jeśli możesz kupić te same akcje taniej, można odblokować swoje zabezpieczenie i osiągnąć zysk na różnicy.

- Stakuj lub stosuj yield farming mAAPL i zdobądź MIR.

Oczywiście można też kupić mAAPL od kogoś, kto wygenerował już wcześniej ten token. Aktywami lustrzanymi można handlować za pośrednictwem protokołu. Jest to, ogólnie rzecz biorąc, dobra strategia inwestowania w firmy. Te tokeny są zbywalne. Ponadto tokeny te można przenosić na inne łańcuchy lub handlować nimi poza łańcuchem.

Role w Mirror Protocol

Koncepcja decentralizacji leży u podstaw ekosystemu firmy Terra. Mirror Protocol, podobnie jak inne produkty firmy, zachęca do uczestnictwa w zarządzaniu. Zgodnie z tym duchem, użytkownicy mogą pełnić różne role w ekosystemie. Dla wszystkich tych ról przewidziane są zachęty. Każda z nich przyczynia się do codziennego funkcjonowania protokołu.

Użytkownicy kryptowalut mają pięć ról w ramach protokołu Mirror Protocol: trader, minter, dostawca płynności, staker i farmer. Każdy uczestnik protokołu wnosi inny wkład. Przyjrzyjmy się cechom charakterystycznym każdej z nich.

Minterzy

Zasadniczo minter tworzy aktywa syntetyczne. Raz stworzonym aktywem można handlować na różne sposoby. Minter może zdecydować się na zachowanie swojego aktywa lub jego sprzedaż dla zysku. Od traderów różnią się tym, że ich strategia zarabiania może być bardziej złożona. Jest to jeden z powodów, dla których akceptują oni wyższe zabezpieczenia za kopanie.

Minter to osoba, która zawiera zabezpieczoną pozycję kredytową (CDP), aby otrzymać nowo wygenerowane tokeny z mAsset. CDP mogą przyjmować zabezpieczenie w postaci UST, mAsset lub zabezpieczeń z białej listy. Muszą również utrzymywać wskaźnik zabezpieczenia, który jest wyższy niż minimalna wartość mAsset pomnożona przez stawkę premium. Stawka ta jest określana przez zarząd.

Shorter jest podobną rolą z kilkoma różnicami. Shorterzy sprzedają tokeny natychmiast, aby otrzymać nowo wydane monety SLP. Jeżeli ceny na Terraswap są wyższe od ceny wyroczni, wtedy tokeny SLP mogą być wystawione na sprzedaż za nagrodę MIR. W związku z tym osoby dokonujące krótkiej wymiany efektywnie biorą krótką pozycję przeciwko kierunkowi ceny odzwierciedlonego aktywa.

Dopóki nie zostanie przekroczony minimalny współczynnik zabezpieczenia CDP, można wycofać nadwyżkę zabezpieczenia. Minterzy mają możliwość dostosowania współczynnika zabezpieczenia CDP poprzez zdeponowanie lub spalenie większej ilości zabezpieczenia.

Traderzy

To właśnie traderzy korzystają z wahań cen akcji, które odzwierciedlają mAssets. Mogą oni okazać swoje poparcie i zaufanie do akcji danej firmy, handlując aktywami, które zostały już wydane w protokole. Traderzy korzystali ze stablecoina UST za pośrednictwem Terraswap.

Był to najprostszy sposób na wykorzystanie Mirror Protocol na swoją korzyść jako użytkownika. Korzystanie z platformy jako inwestor pozwala wykorzystać protokół w taki sam sposób, w jaki korzystałbyś z każdej innej aplikacji do handlu akcjami.

Dostawcy płynności

Dostawca płynności dodaje do puli Terraswap taką samą ilość mAsset i stablecoinów. Zwiększa to płynność rynku dla wszystkich uczestników. W ten sposób nowo wygenerowane tokeny LP są są przyznawane dostawcom płynności. Stanowi to ich udział w puli. Otrzymują oni również nagrody z opłat transakcyjnych puli.

Stakujący (Stakerzy)

Stakujący to użytkownik, który stakuje tokeny LP, tokeny sLP (z kontraktem na staking) lub tokeny MIR (z kontraktem Gov), aby zarobić nagrody za staking w postaci tokenów MIR. Podczas gdy posiadacze tokenów LP i sLP uprawnieni są do otrzymywania nagród z tokenów MIR związanych z inflacją, posiadacze tokenów MIR mogą zarabiać nagrody ze stakingu dzięki opłatom za wypłaty CDP.

Użytkownicy, którzy stakują tokeny MIR, są uprawnieni do głosowania i uczestniczenia w zarządzaniu. Wysokość kwoty stakowania MIR określa, jak dużą siłę głosu otrzymają. Token zarządzania pomaga zatwierdzać różne elementy do włączenia do protokołu. Na przykład, pojawia się biała lista mAssets. Ponadto, głosowanie decyduje o zmianach parametrów protokołu. Użytkownicy mogą wycofać tokeny MIR na każdym etapie. Głosy liczą się jednak wyłącznie w przyszłych wyborach.

Farmerzy

W protokole Mirror możliwy był też farming kryptowalut. Użytkownicy otrzymują MIR, token natywny protokołu, jako zachętę. W zamian muszą stakować tokeny LP otrzymane podczas zapewniania płynności dla mAssets i MIR. Zwrot jest obliczany w skali rocznej. Emisja MIR będzie miała miejsce w ciągu czterech lat.

Możliwości Mirror Protocol

Istnieje wiele cech, które sprawiają, że Mirror Protocol jest bardzo interesujący. Kluczowym aspektem jest oczywiście lustrzane odbicie zwykłych akcji. Oprócz tego protokół zapewnia zachęty dla użytkowników, którzy mogą przyjmować różne strategie.

Ponadto Mirror Protocol posiada trzy rodzaje tokenów: MIR, LP oraz mAsset. Tokeny LP są używane przez dostawców płynności w celu dodania płynności do puli. mAsset jest aktywem blockchain, które działa jak lustro rzeczywistych aktywów, odzwierciedlając ceny wymiany. Ponadto MIR zachęca użytkowników do obstawiania tokenów LP oraz do zarządzania.

ATQ Capital zarządza portfelem Mirror Protocol – Mirror Wallet. Służy on do kupowania kryptowalut i ETF-ów za kryptowaluty. Użytkownicy mają nieograniczony dostęp do rynków finansowych. Mirror Wallet jest prostym portfelem, który pozwala użytkownikom łączyć się z protokołem i zapewnia wiele syntetycznych opcji inwestycyjnych.

Oprócz tego strona internetowa Protokołu zwierciadła zawiera cztery podstawowe funkcje. Odpowiadają one rolom, które opisaliśmy wcześniej.

Handluj

Ta zakładka pozwala użytkownikom handlować akcjami MIR. Podawane są informacje o szacunkowej cenie puli i wyroczni dla danego waloru. Przykładowo, przy zakupie mAAPL użytkownikom pokazywana jest cena wyroczni, całkowita płynność oraz opłaty podatkowe.

Pożyczaj

Ta zakładka pokazuje warunki wypożyczenia. Na przykład, użytkownik musi zapłacić co najmniej 150% zabezpieczenia za akcje mAAPL. Transakcje zawierają również opłaty. Użytkownik musi spłacić pożyczkę na warunkach określonych przed zakupem.

Farmuj

W zakładce Farm użytkownicy otrzymują dostępną listę puli do stakowania. Użytkownicy mogą zdobywać nagrody MIR zarówno poprzez długie, jak i krótkie pozycje. Różnica między cenami Terraswap i wyroczni to Premia. Wybierając długą pozycję na farmie, użytkownik dostarcza równą wartość aktywów i UST. Wybierając krótką pozycję na farmie, użytkownicy muszą zablokować aktywa zabezpieczające w protokole, a następnie zgenerować mAssets. W dowolnym momencie użytkownicy mogą odblokować tokeny LP.

Zarządzaj

Głosowanie nad różnymi propozycjami odbywa się za pomocą tokenów MIR. Zapewnia to decentralizację sieci. Wartości zabezpieczeń i białe listy aktywów to zagadnienia omawiane w zakładce Zarządzanie.

Co nadaje wartość Mirror Protocol?

Wartość Mirror Protocol wynika z jego możliwości technicznych oraz technologii, która za nim stoi. Dzięki temu każdy może tworzyć aktywa syntetyczne, bez konieczności posiadania aktywów bazowych. Aby utrzymać wartość aktywów, system wykorzystuje inteligentną kolateralizację kontraktów. Warto pamiętać, że różne role użytkowników zapewniają zachęty, które istnieją poza zakresem tokena natywnego.

Jak korzystać z Mirror Protocol?

Korzystanie z Mirror Protocol jest stosunkowo prostym procesem. Użytkownicy muszą najpierw wejść na stronę internetową i połączyć się z blockchainem Terra za pomocą swojego portfela kryptowalutowego. Następnie mają możliwość generowania syntetycznych aktywów i handlowania nimi. Mogą również farmić, pożyczać pieniądze lub brać udział w procesie zarządzania. Na pulpicie nawigacyjnym (Moja strona) użytkownicy widzą wszystkie aktywne transakcje.

Token MIR

MIR jest tokenem natywnym Mirror Protocol. Ułatwia on wszystkie transakcje w protokole i funkcjonuje na blockchainie Terra. Służy w systemie nagród dla stakujących i jest tokenem, który mierzy siłę głosu jego posiadaczy w zdecentralizowanym zarządzaniu protokołem.

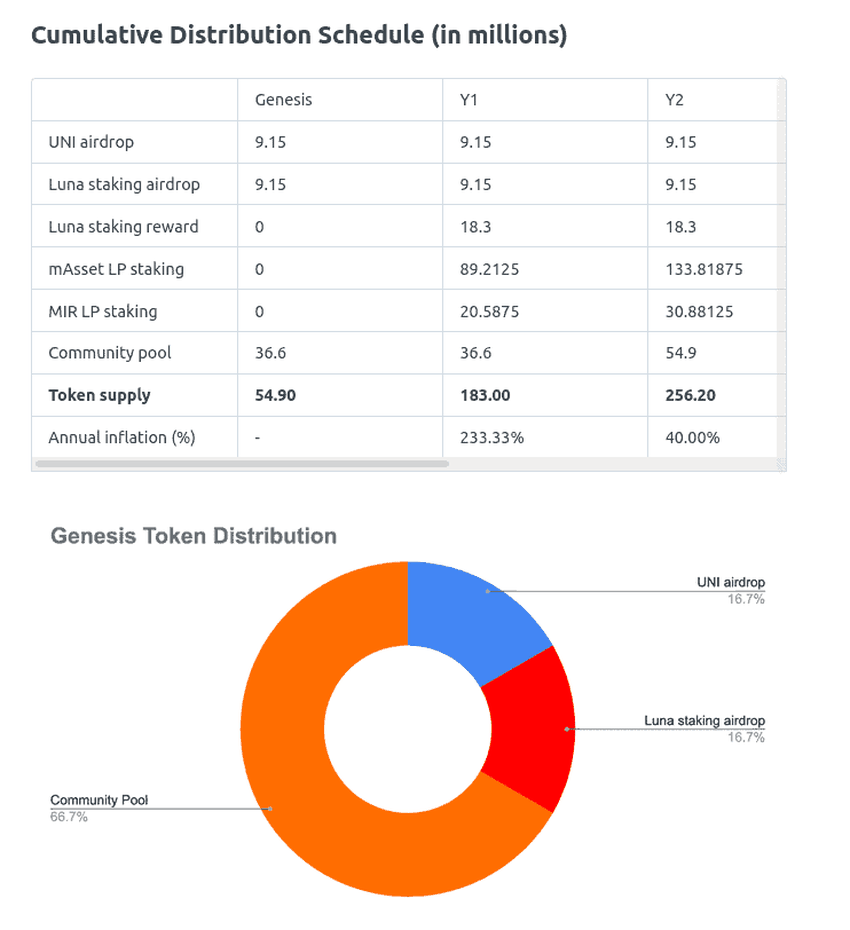

Aby zapewnić jego rewaloryzację, token MIR jest niezbędny w ramach protokołu. Dlatego twórcy postanowili ograniczyć jego istnienie do maksymalnej liczby 370 milionów tokenów. Są one dystrybuowane przez cztery lata. Przyspieszenie dystrybucji następuje w miarę zbliżania się terminu. Oznacza to, że podobnie jak w przypadku Bitcoina, wraz z upływem czasu nagród będzie coraz mniej. Czynnik rzadkości może przyczynić się do wzrostu wartości MIR.

Tokenomika

Całkowita podaż tokenów wynosi 370 milionów MIR. Całkowita dystrybucja podaży nastąpi w ciągu czterech lat.

Mirror Protocol ma ograniczoną podaż monet MIR. Ograniczona podaż zapobiega inflacji i dewaluacji tokenów MIR.

Cena MIR i Mirror prognozy cenowe

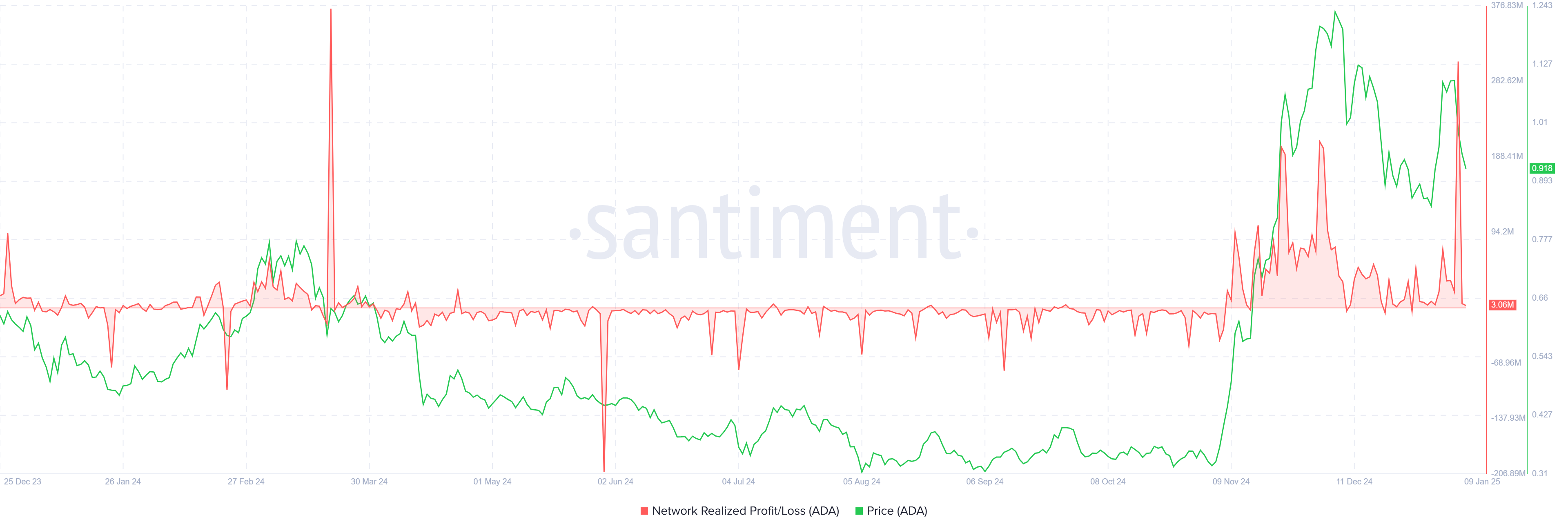

W momencie pisania tego tekstu, jeden MIR kosztuje około 0,31 USD. W ciągu ostatnich tygodni (maj 2022) kurs spadł o ponad 70%. Jest to spowodowane częściowo obecnym rynkiem niedźwiedzia, ale przede wszystkim zawirowaniami wokół całego ekosystemu Terra (LUNA), o czym wspominamy w początkowych akapitach tego artykułu.

Trudno więc przedstawić jakieś rzetelne Mirror Protocol prognozy. Przed krachem sieci Terra opinie ogólnie rzecz biorąc były mocno pozytywne. Jak jednak potoczy się dalszy rozwój zależy w dużej mierze od Terraform Labs i Terry 2.0

Jak kupić token MIR?

Token MIR jest dostępny w wielu największych serwisach wymiany kryptowalut. Użytkownicy mogą go kupić na giełdzie Binance, Huobi, Gate.io, Coinbase, KuCoin, OKX i innych.

Czy Mirror Protocol zmieni sferę finansów kryptowalutowych?

Odzwierciedlanie akcji poprzez aktywa syntetyczne jest interesującą perspektywą dla świata kryptowalut. Jak już wcześniej wspomniano, czyni to Mirror kryptowalutowym rywalem Robinhooda. Pozwoli on użytkownikom kryptowalut na m.in. inwestowanie w akcje. Ale robi to w innowacyjny sposób, który obejmuje technologię blockchain.

Czy istnieje jakieś ryzyko? Z pewnością. Produkty Terraform Labs były i są bardzo popularne. LUNA, ich rodzima moneta, zyskała szeroki rozgłos. W świetle ostatnich wydarzeń jednak ekosystem Terra przeżywa bardzo ciężki okres i do końca trudno określić, jak potoczy się jego dalsza historia. Faktem jednak jest, że sam pomysł Mirror Protocol ma bardzo dobry, a aktywa można przenosić np. na blockchain Ethereum i sprzedawać również poza łańcuchem.

Istnieje również wiele sposobów na czerpanie zysków z Mirror Protocol. Premiowany jest handel, minting lub zapewnianie płynności dla istniejących par handlowych. Protokół ten wymaga jednak większej wiedzy technicznej.