W bardzo krótkim czasie zdecentralizowane finanse zrewolucjonizowały przemysł kryptowalutowy i zapoczątkowały prawdziwą reformę świata finansów.

Możliwość udzielania i zaciągania pożyczek bez udziału nastawionego na zyski banku lub instytucji kredytowej przekazuje władzę z powrotem w ręce ludzi – czyli tam, gdzie powinna zawsze być.

DeFi ma zaledwie kilka lat, ale jest jednym z najszybciej rozwijających się zastosowań kryptowalut i ma moc przekształcania naszego sposobu myślenia o pieniądzach.

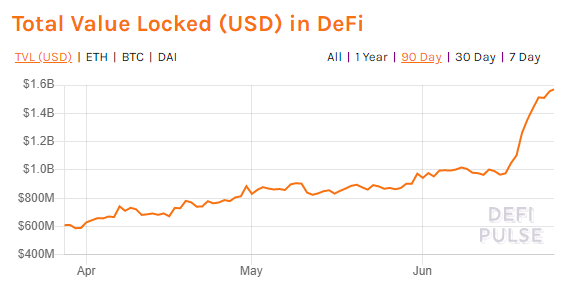

Podczas gdy rok 2017 i 2018 były latami ICO (Initial Coin Offering), tak 2019 i 2020 to lata DeFi. Raczkująca branża wzrosła o ponad 400%, osiągając w ciągu roku ponad miliard dolarów w zablokowanych środkach w tego typu usługach. W czerwcu 2020 roku łączna kwota zablokowana w DeFi wynosiła już ponad 1,5 miliarda dolarów.

Wybuch pandemii COVID-19 na początku 2020 r. nieco zahamował rozwój ekosystemu zdecentralizowanych finansów, ponieważ ceny kryptowalut wyraźnie spadły, mimo to jego przyszłość jest bardzo obiecująca i już widać dalszy wzrost jego popularności.

W tym artykule zagłębimy się w DeFi i wyjaśnimy, jak zarabiać na odsetkach lub zaciągać pożyczkę, wymieniamy aktualnie popularne platformy i zdecentralizowane giełdy.

W tym artykule:

- Co to jest DeFi?

- DeFi Zalety i wady

- Porównanie z tradycyjnymi pożyczkami

- Udzielanie i zaciąganie pożyczek krypto

- Pożyczki Salt

- Terminologia DeFi

- Maker DAO i DAI

- Co to jest DEX?

- Najlepsze platformy pożyczkowe DeFi

- Źródła wiedzy o DeFi

Co to jest DeFi w świecie krypto?

Zdecentralizowane finanse można zdefiniować jako ekosystem, który umożliwia ludziom udzielanie lub zaciąganie pożyczek w kryptowalutach za pomocą bezpiecznych inteligentnych umów (smart kontraktów). Obecnie branża jest zdominowana przez rozwiązania oparte o blockchain Ethereum, które jest najpopularniejszą na świecie platformą smart kontraktów i zdecentralizowanych aplikacji (tzw. dAppów).

Kryptowaluty, takie jak Ethereum, mogą być ustanowione jako zabezpieczenie w celu zaciągnięcia pożyczki w ramach DeFi, którą to pożyczkę następnie można zamienić na stablecoiny lub waluty fiducjarne (tradycyjne). Ci, którzy chcą zarabiać na odsetkach, mogą również wykorzystać swoje kryptowaluty jako zabezpieczenie. Stopy procentowe różnią się w zależności od popytu na pożyczkę dla określonej kryptowaluty, a dla niektórych jeszcze niedawno łatwo było znaleźć dwucyfrowe oprocentowanie.

DeFi jest pierwszym krokiem do „odbankowania się”, czyli porzucenia ram i ograniczeń nadanych przez banki, ponieważ nie ma tu pośredników pobierających prowizje, spreadów walutowych ani kontroli przepływów finansowych. Jedyne koszty, które trzeba ponieść to opłaty transakcyjne dla sieci (w ETH określane jako gaz).

Zalety DeFi w porównaniu z tradycyjnym systemem bankowym są liczne i obejmują:

Zalety DeFi

- Brak opłat bankowych, prowizji i ukrytych kosztów

- Bezgraniczne – użytkownicy z całego świata mogą w tym wziąć udział

- Większy potencjał zarobkowy – stopy procentowe znacznie wyższe niż proponują banki

- Anonimowość – brak ingerencji w procedury KYC lub kontroli dochodów

- Przejrzyste, zautomatyzowane zarządzanie – smart kontrakty

- System bezpieczny, niezmienny i nie wymaga pozwoleń

- Dostępny dla osób z brakiem / niską zdolnością kredytową lub niskim dochodem

- Odporny na cenzurę, zamknięcie lub manipulacje ze strony regulatorów

- Otwarty dla wszystkich – nie potrzeba fizycznego adresu ani konta bankowego

Należy jednak zauważyć, że istnieją pewne wady związane ze zdecentralizowanymi finansami i obejmują one:

Wady DeFi

- Wiedza techniczna – użytkownicy muszą znać podstawy kryptowalut i portfele krypto

- Nadmierne zabezpieczenia, nieefektywność kapitału – niektóre platformy wymagają jako zabezpieczenie więcej kryptowalut, niż stanowi wartość pożyczki

- Tolerancja ryzyka – kryptowaluty są nadal bardzo zmienne, więc odpowiednia tolerancja ryzyka jest konieczna

- Zmienne warunki – opłaty ciągle się zmieniają, podobnie jak stopy procentowe

Porównanie z tradycyjnymi pożyczkami

Rynek tradycyjnych pożyczek również bije rekordy popularności, a pożyczki można podzielić na trzy główne kategorie:

- Pożyczki zabezpieczone – zabezpieczone aktywami, takimi jak nieruchomości

- Pożyczki niezabezpieczone – zatwierdzane zwykle na podstawie oświadczenia o dochodach, bez zabezpieczenia

- Linie kredytowe – określone kwoty pożyczki na dane okresy czasu

Banki i dostawcy pożyczek zwykle wymagają dużej ilości formalności przed udzieleniem pożyczki, co może obejmować osobistą identyfikację (paszport, prawo jazdy, dowód osobisty), potwierdzenie adresu zamieszkania (rachunki za media), potwierdzenie dochodów (wyciągi bankowe), potwierdzenie zatrudnienia (zaświadczenie z pracy), dane ubezpieczenia społecznego i ocenę wiarygodności kredytowej.

Może również istnieć kilka ograniczeń, w tym wiek pożyczkobiorcy, lokalizacja geograficzna, zawód i próg minimalnego dochodu. Odsetki należne od takich pożyczek mogą wynosić od 5 do 20%, a czasem nawet więcej, w zależności od okoliczności.

Według badań ekonomicznych Rezerwy Federalnej, suma pożyczek konsumpcyjnych i kart kredytowych w bankach komercyjnych w USA wynosi ponad 800 miliardów dolarów. Defipulse informuje, że w chwili pisania tego tekstu całkowita wartość w USD środków zablokowanych w ramach DeFi wynosi zaledwie 1,5 miliarda dolarów.

Udzielanie i zaciąganie pożyczki w krypto

Istnieje wiele różnych platform DeFi, a wciąż na rynku pojawiają się nowe. Wiodące aplikacje pozwalają użytkownikom zaciągnąć pożyczkę bez ujawniania innym stronom swojej tożsamości.

Konkretne platformy DeFi są omówione w dalszej części tego artykułu, ale najpierw pokażemy krok po kroku, jak wziąć pożyczkę DeFi w świecie kryptowalut.

- Kup Ethereum na wybranej giełdzie kryptowalut

- Przenieś ETH na swój osobisty portfel Ethereum (Metamask jest popularnym wyborem)

- Odwiedź zdecentralizowany rynek (DEX), aby poznać najnowsze stawki

- Podłącz swój portfel ETH do platformy DEX lub DeFi

- Przekonwertuj swoje ETH na wybraną przez siebie walutę (popularna jest DAI)

- Użyj DAI, aby zarabiać odsetki lub pożyczać inne kryptowaluty

Jest to podstawowy schemat pożyczek DeFi, będzie się oczywiście różnić w zależności od wybranych platform i kryptowalut używanych do zaciągania i udzielania pożyczek. Ethereum jest zasadniczo „zablokowane” dzięki inteligentnemu kontraktowi stanowiącemu zabezpieczenie, podczas gdy DAI o ustalonej wartości dolarowej można teraz wykorzystać do:

- Zarabiania na pożyczaniu aktywów za pośrednictwem platform stron trzecich

- Kupna dodatkowych kryptowalut jako rozszerzoną formę handlu depozytami zabezpieczającymi

- Sprzedać DAI za USD, aby pokryć osobiste wydatki

Pożyczki SALT

Inną formą DeFi jest SALT, która oznacza Secured Automated Lending Technology. Działa na tych samych zasadach co DeFi, ale członkowie muszą dołączyć do platformy, aby wnieść wkład, zaciągnąć pożyczki lub dostarczyć swoje krypto jako zabezpieczenie i zarabiać.

Użytkownicy wykupują członkostwo w platformie Salt Lending, kupując natywny token krypto, Salt. Członkowie mogą następnie pożyczyć środki od rozległej sieci pożyczkodawców, którzy przekazali Bitcoina, Ethereum, XRP lub inne kryptowaluty jako zabezpieczenie. Konieczna jest jednak znaczna nadwyżka zabezpieczenia (tzw. nadkolateralizacja), aby uzyskać wysokiej wartości pożyczki i wiążą się z tym wyższe stopy procentowe, podobnie jak w tradycyjnych pożyczkach.

Terminologia DeFi

Terminologia DeFi

Istnieje pewna terminologia, z którą należy się zapoznać, aby zrozumieć, jak działa DeFi. Oto kilka kluczowych terminów, które warto znać.

Opłata za stabilność – dotyczy DAI i jest płatna w momencie zamknięcia pożyczki w MKR.

Cena likwidacyjna – cena, po której pożyczka zostanie zlikwidowana (zamknięta), co okresla się jako “margin call”.

Kara likwidacyjna – obowiązkowa opłata, która jest pobierana, jeśli pożyczka musi zostać zlikwidowana.

Współczynnik zabezpieczenia – wskaźnik, który pokazuje, w jakim stopniu wykorzystany jest dany portfel kryptowalut.

Współczynnik minimalny – współczynnik, przy którym pożyczki zostaną zlikwidowane.

Pozycja/protokół zabezpieczonego długu – system zarządzany inteligentnymi umowami umożliwiającymi użytkownikom generowanie stablecoinów w zamian za kryptowaluty przechowywane w depozycie – escrow (najpopularniejszy przykład to MakerDAO i DAI).

Zlecenie typu limit – rodzaj zlecenia zakupu lub sprzedaży aktywa po najlepszym dostępnym kursie powyżej lub poniżej określonej ceny (może nie zostać zrealizowany natychmiast).

Zlecenie typu market – rodzaj zlecenia kupna lub sprzedaży aktywa po najlepszym aktualnie dostępnym kursie (zazwyczaj natychmiastowa realizacja).

Krótko i zwięźle o MakerDAO i DAI

Maker odpowiada także za DAI – to stablecoin powiązany z dolarem zabezpieczony kryptowalutami i stanowi jedną z podstaw rynku DeFi.

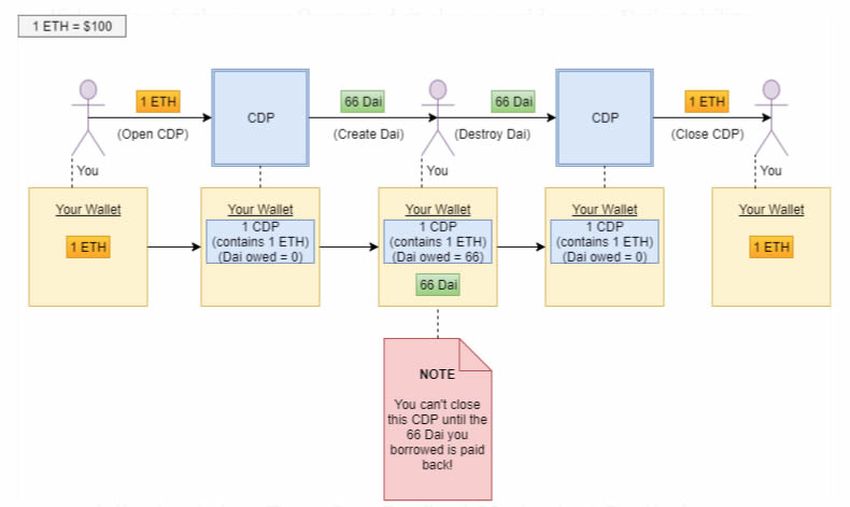

Ekosystem opiera się na smart kontraktach, które regulują stabilność DAI. Podstawowy kontrakt określany jest jako CDP – zabezpieczona pozycja zadłużenia (Collateralized Debt Position), która wykorzystuje depozyty Ethereum do emitowania DAI, które następnie można wykorzystać na pożyczki DeFi.

Gdy Ethereum jest zablokowany w smart kontrakcie CDP, można rozpocząć tworzenie DAI. Ilość utworzonych DAI zależy od ilości Ethereum włożonej do CDP. Współczynnik zabezpieczenia jest stały, ale z czasem może się zmieniać. Poniższy schemat upraszcza proces pożyczania DAI [źródło].

Jeśli cena Ethereum znacznie spadnie, Maker rozwiązuje ten problem, likwidując CDP i sprzedając ETH, zanim jego wartość będzie mniejsza niż wartość DAI, którą zabezpiecza. Wydarzyło się to na dużą skalę w marcu 2020 r., kiedy wybuch pandemii COVID-19 spowodował załamanie rynków, w tym rynku kryptowalut.

Co to jest DEX?

DEX to zdecentralizowana giełda i podstawa większości transakcji DeFi. W przeciwieństwie do popularnych giełd kryptowalut, takich jak Binance lub Coinbase, które są całkowicie scentralizowane i kontrolowane przez prezesa i jego firmę, DEX jest autonomiczną platformą bez centralnego organu nadzorującego. DEX-y są przyszłością handlu kryptowalutami i prawdziwie zdecentralizowanymi finansami.

Centralne giełdy (CEX) działają w celu zysku i muszą pobierać opłaty, spready i prowizje, aby zarabiać pieniądze dla swoich szefów, pracowników i akcjonariuszy. W opozycji stoi DEX, który będzie działał autonomicznie w oparciu tylko o opłaty sieciowe.

Liczba zdecentralizowanych giełd krypto cały czas rośnie i jest ich zbyt wiele, by wymienić je wszystkie. Niektóre z najbardziej popularnych DEX:

- 0x – protokół, który pozwala programistom budować własne DEX-y do wymiany tokenów.

- Kyber Network – protokół blockchain, który agreguje płynność z szerokiego zakresu rezerw.

- IDEX – zdecentralizowana giełda krypto skoncentrowana na tokenach ERC-20 i blockchainie Ethereum.

- Decred – protokół wykorzystujący atomic swaps obsługujący aktywa oparte na UTXO.

- Oasis – współpracuje bezpośrednio z portfelami Ethereum oferując dwustronne transfery różnych zasobów i tokenów DeFi.

- Shapeshift – popularna aplikacja oferująca prywatne wymiany kryptowalut peer-to-peer.

- Uniswap – automatyczna platforma wymiany tokenów Ethereum.

Wiele z tych zdecentralizowanych giełd jest używanych do ogólnego handlu, ale konkretnie do celów DeFi dobrym miejscem jest serwis Dex.ag, który umożliwia użytkownikom porównywanie kursów wymiany tokenów na wielu zdecentralizowanych giełdach.

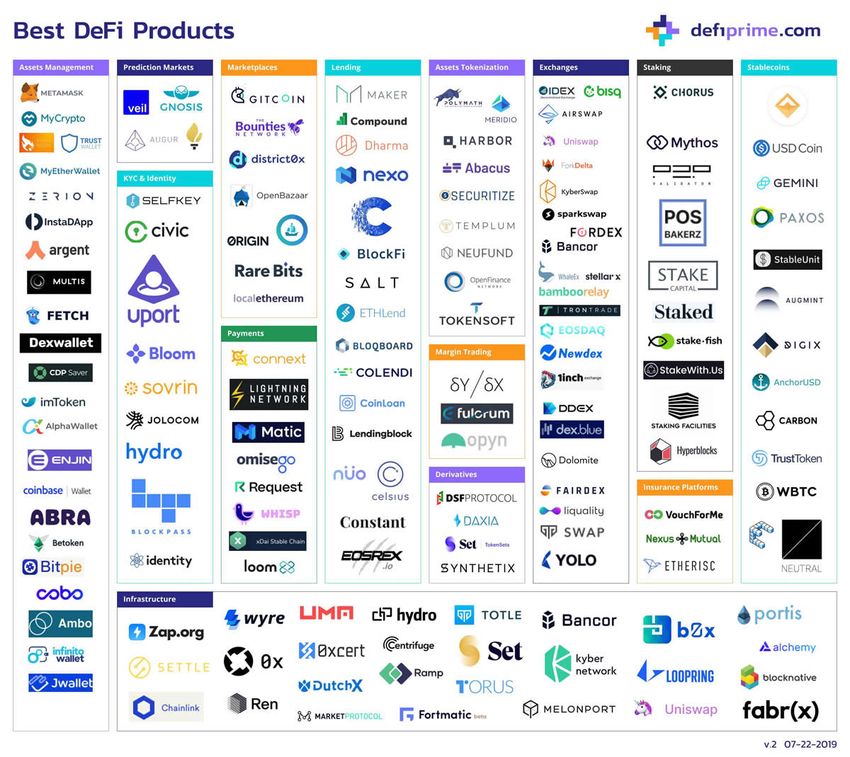

Popularne platformy i produkty DeFi

Popularne platformy i produkty DeFi

Tak jak liczba zdecentralizowanych giełd stale rośnie, tak samo rośnie liczba zdecentralizowanych platform finansowych. Platformy DeFi są bardziej nastawione na udzielanie i zaciąganie pożyczek na podstawie smart kontraktów, podczas gdy DEX może być używany raczej po prostu do handlu kryptowalutami, tokenami.

Najbardziej popularne platformy DeFi to m.in.:

- Maker – zdecentralizowana platforma pożyczkowa obsługująca stablecoin DAI

- Compound –protokół open source oparty na Ethereum, który pozwala użytkownikom udzielać lub zaciągać pożyczki w zamian za zabezpieczenie w postaci aktywów

- BlockFi – platforma kryptowalutowa dla inwestorów korzystających z giełdy Gemini

- Aave – protokół umożliwiający użytkownikom zarabianie odsetek od depozytów i pożyczanych aktywów

- Atomic Loans – platforma pożyczkowa akceptująca zabezpieczenia w Bitcoinie

- dYdX – platforma handlowa na Ethereum skierowana do doświadczonych traderów

- bZx – zdecentralizowany protokół umożliwiający pożyczanie i zaciąganie krypto pożyczek na potrzeby handlu z dźwignią

- Fulcrum – platforma do tokenizowanych pożyczek i handlu z depozytami zabezpieczającymi

- Salt – Platforma do udzielania i zaciągania kredytów, która umożliwia członkom wykorzystanie swoich kryptowalut w celu zabezpieczenia pożyczek

- Synthetix – oparta na Ethereum platforma do tworzenia „syntetycznych” aktywów na blockchainie, które śledzą wartość rzeczywistych aktywów

Istnieje zbyt wiele platform DeFi, aby wszystkie tutaj wymienić, a liczba ta wciąż rośnie w miarę dojrzewania branży.

Źródła wiedzy o DeFi

Istnieje wielu dostawców analiz i danych, którzy ściśle śledzą branżę. W tych serwisach zainteresowane osoby mogą szybko rzucić okiem na stan ekosystemu, najlepsze platformy i najkorzystniejsze stopy procentowe dla udzielanych i zaciąganych krypto-pożyczek.

- Defipulse – narzędzie do śledzenia rynku DeFi i dostawca analiz

- Defiprime – projekty DeFi, blogi i usługi analityczne

- Defirate – podsumowanie aktualnych stóp procentowych oferowanych przez różne platformy

- Loanscan – wskaźniki kredytowe i stopy procentowe DeFi

- 0xtracker – eksplorator transakcji dla protokołu 0x i tokenów ERC-20

Istnieje również wiele bezpłatnych i płatnych biuletynów wydawanych przez specjalistów DeFi, takich jak:

- Bankless – przewodnik po kryptowalutach napisany przez Ryana Seana Adamsa

- The Defiant – Wiadomości i aktualizacje DeFi pisane przez Camilę Russo

- DeFi Tutorials – Przewodniki po najnowszych platformach i porady jak wykorzystać DeFi w praktyce

Zdecentralizowane finanse są jeszcze w powijakach – powstały zaledwie kilka lat, ale w tak krótkim czasie osiągnęły naprawdę wiele.

Ogólnie rzecz biorąc, scena kryptowalutowa wyrasta powoli z fascynacji ICO, schematami „pump and dump” (wzrosty i następnie gwałtowne spadki), a także shitcoinami wspieranymi przez celebrytów i zaczyna powoli dojrzewać. W ciągu ostatnich kilku lat nastąpiło lepsze zorganizowanie przepisów, zaprezentowana sotała bardziej zróżnicowana gama produktów, więcej możliwości zamiany walut tradycyjnych na kryptowaluty, wzrost inwestycji instytucjonalnych oraz szersza adopcja i akceptacja.

DeFi może korzystać z wszystkich tych zmian, ponieważ przekształca się w kompletny krajobraz finansowy, wolny od władz centralnych i manipulacji monetarnych przez bank centralny. Przyszłość jest otwarta dla DeFi, a kolejna dekada przyniesie gwałtowny wzrost w miarę dojrzewania rynku i wprowadzania produktów na rynek w celu obniżenia barier technicznych, które obecnie go powstrzymują.

![Jak wziąć pożyczkę w DeFi? [PORADNIK]](/_mfes/post/_next/image/?url=https%3A%2F%2Fassets.beincrypto.com%2Fimg%2FC3bqMgLpnXVZBEzyJkSLY-3VgIM%3D%2Fsmart%2Fd89e45bfc565403b8f77922c37e1965f&w=1920&q=75)