Zdecentralizowane finanse (DeFi) to usługi finansowe oparte na technologii blockchain. Ich celem jest wzmocnienie głosu “zwykłych ludzi” poprzez stworzenie otwartego, wydajnego i kompleksowego systemu finansowego, dostępnego dla wszystkich. Korzystając z inteligentnych umów (smart kontraktów), platformy DeFi zapewniają finansowanie bez ograniczeń regulacyjnych, umożliwiając tym samym dostęp do usług finansowych dla wszystkich, nawet tych bez tradycyjnego konta bankowego. DeFi rozwija się dynamicznie i już ma wiele znaczących przypadków realnego użycia. Należą tu zdecentralizowane giełdy, platformy pożyczkowe, rynki prognoz i inne.

Ekosystem DeFi usuwa pośredników i zastępuje ich smart kontraktami – co tworzy protokoły nie wymagające zaufania. Smart kontrakty to umowy samowykonywalne, które stanowią z góry zaprogramowaną umowę między kupującym a sprzedającym. Po usunięciu pośredników DeFi oferuje dostęp do usług finansowych, w szczególności dla tych, którzy nie są uczestnikami obecnego systemu finansowego, czyli są jak to określa nowomowa “niezabankowani”.

W tym przewodniku omówimy następujące kwestie:

- Różnica między DeFi a FinTech

- Przykład użycia: udzielanie i zaciąganie pożyczek

- Zarządzanie aktywami

- Derywaty – instrumenty pochodne

- Ubezpieczenia

- Ryzyko związane z DeFi

- Wnioski

Różnica między DeFi a Fintech

Łatwo pomylić DeFi z Fintech. Oba systemy działają z wykorzystaniem Internetu i świadczą usługi finansowe bez konieczności wchodzenia w interakcje z bankami lub tradycyjnymi instytucjami finansowymi. Różnią się jednak w niektórych podstawowych założeniach.

Jedną z wyraźnych różnic jest to, że podczas gdy Fintech wprowadza tradycyjną infrastrukturę finansową do Internetu, DeFi opiera się wyłącznie na technologii blockchain

Znany FinTechowy gigant Square, to procesor płatności, który oferuje szybsze i tańsze niż tradycyjne banki płatności transgraniczne. Jednak platforma Square nadal posiada centralny organ – samą firmę Square. Realizuje ona transakcje w imieniu swoich klientów i również wymaga weryfikacji tożsamości przed otwarciem konta.

Po drugiej stronie mamy DeFi. Oprzyjmy się o przykład: Dai jest stablecoinem opartym na blockchainie Ethereum, którego wartość jest powiązana z dolarem. Każdy, kto dokonuje transakcji przy użyciu tej kryptowaluty, nie musi ufać żadnej organizacji zewnętrznej, która miałaby realizować transakcje. Zamiast tego transakcje są sprawdzane i weryfikowane przez górników kryptowalutowych na blockchainie Ethereum. Kopanie kryptowalut może zacząć każdy, niezależnie od rasy, przekonań czy narodowości.

Przypadki użycia zdecentralizowanych finansów

Defi – udzielanie i zaciąganie pożyczek

Jest to chyba najważniejszy przypadek użycia DeFi. Platformy pożyczkowe, umożliwiające udzielanie i zaciąganie kredytów zapewniają użytkownikom pożyczki bez pośredników, takich jak BlockFi. Istnieją również serwisy pożyczkowe, które wypłacają użytkownikom odsetki w postaci monet stablecoin oraz innych kryptowalut.

Póki co, blockchainy EOS i Ethereum są najpopularniejsze jeśli chodzi o pożyczki DeFi. Niektóre z najbardziej popularnych platform pożyczkowych w tym zakresie to Dharma, Compound i BlockFi.

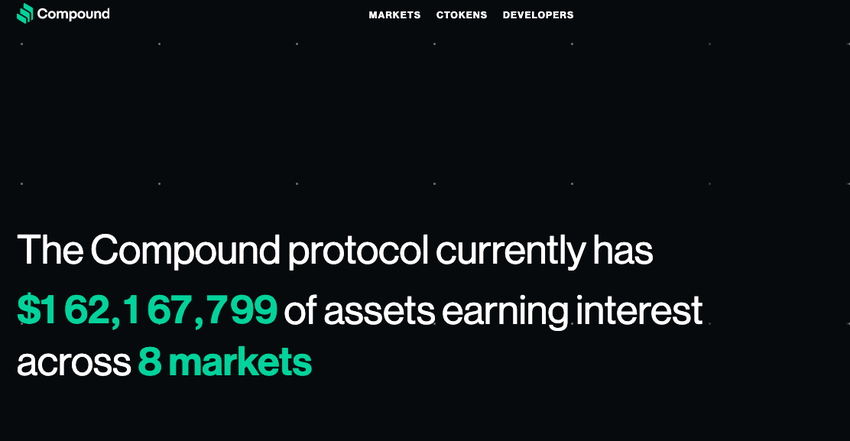

Compound

- Protokół rynku pieniężnego, który obsługuje tokeny BAT, DAI, ETH, USDC, REP, ZRX.

- Compound używa swojej natywnej kryptowaluty, COMP, dla pożyczkodawców i kredytobiorców na swoich platformach.

- W przeciwieństwie do niektórych innych platform DeFi, stopy procentowe nie są stałe i oparte są o dynamikę rynku

Dharma

- Jest to częściowo scentralizowana platforma udzielania i zaciągania pożyczek P2P (peer to peer).

- Oparta na blockchainie Ethereum platforma obsługuje DAI, ETH i USDC jako zabezpieczenia.

- Stopy procentowe różnią się w zależności od kryptowaluty.

- Oprocentowanie pożyczek dla kredytobiorców i kredytodawców jest takie samo, a stawka jest ustalana przez zespół odpowiedzialny za dane aktywa.

Maker

- MakerDAO jest firmą stojącą za stablecoinem Dai.

- Ta platforma do zaciągania pożyczek oparta na Ethereum obsługuje zarówno tokeny DAI, jak i ETH, i pozwala użytkownikom pożyczać pieniądze w Dai. Jednak w przeciwieństwie do modeli p2p, protokół wydaje tutaj kryptowaluty z pul rezerw.

- Platforma umożliwia kredytobiorcom zdeponowanie różnych aktywów (kryptowalut) jako zabezpieczeń, aby zrównoważyć zmienność pojedynczego aktywa.

Zarządzanie majątkiem z DeFi

Narzędzia do zarządzania aktywami DeFi działają jako powiernicy aktywów, ale nie są powiązani z żadnymi usługami bankowymi czy korporacyjnymi. W DeFi narzędzia do zarządzania finansami zapewniają aplikacje portfeli i inne rozwiązania, które pomagają posiadaczom kryptowalut skutecznie zarządzać ich środkami.

Nowi inwestorzy mogą mieć trudności z zakładaniem portfeli lub poruszaniem się w szeroko rozumianej przestrzeni blockchain (w tym z dywersyfikacją inwestycji, znajdowaniem odpowiednich giełd itp.), ale właśnie odpowiednie narzędzia do zarządzania aktywami pomagają pokonać tą złożoność.

Melon

- Melon to platforma DeFi, która zapewnia użytkownikom rozwiązania do zarządzania aktywami.

- Dzięki tokenom ETH i ERC, użytkownicy mogą zarządzać swoim majątkiem oraz innymi aktywami

- Platforma jest całkowicie zdecentralizowana, a samym protokołem również zarządza również społeczność – brak tu centralnego organu lub rady zarządzającej.

InstaDApp

- Ten zdecentralizowany inteligentny portfel działa na protokole MakerDAO.

- Pozwala użytkownikom śledzić ich aktywa na blockchainie w sposób zdecentralizowany, optymalizując w ten sposób ich stan posiadania w kilku protokołach.

- Platforma jest nadal ograniczona tylko do portfeli Ethereum web 3.0.

Instrumenty pochodne – derywaty

Instrument pochodny jest umową między dwiema lub więcej stronami, której wartość zależy od wyników instrumentu bazowego.

Instrumenty pochodne DeFi są bardzo elastyczne, ponieważ nieodłączny element zdecentralizowanych finansów, czyli inteligentne kontrakty mogą na bieżąco, automatycznie emitować i realizować kontrakty na instrumenty pochodne. Zasadniczo instrumenty pochodne służą do ochrony inwestorów przed wahaniami cen oraz do spekulacji na temat wyników finansowych danych aktywów w przyszłości. Niektóre przykłady platform oferujących derywaty DeFi to:

UMA

- UMA to zdecentralizowana platforma kontraktów, oparta o Ethereum, oferująca dostęp do derywat opartych o kilka aktywów bazowych.

- Platforma posiada protokół typu open source, który umożliwia dwóm kontrahentom precyzyjne dostosowanie i stworzenie smart kontraktu. Same umowy są zabezpieczone finansowo.

- UMA wymaga wyroczni-źródła danych, które to zwraca bieżącą cenę aktywów bazowych.

Synthetix

Synthetix działa jako wielopoziomowa platforma wymiany i emisji, która umożliwia użytkownikom tworzenie cyfrowych wersji różnych aktywów – w tym kryptowalut, walut fiducjarnych (tradycyjnych) i instrumentów pochodnych. Dzięki tokenom Synths użytkownicy mogą inwestować w niektóre najważniejsze aktywa (takie jak np. Bitcoin, złoto i dolar) oraz akcje (w tym m.in. Apple, Tesla) w ramach łańcucha bloków Ethereum.

Użytkownik inwestuje zabezpieczenia w postaci tokena Synths i tworzy “syntetyczne” aktywa (synthetic asset). Dalej może wymieniać jedne aktywa na inne. Proces ten jest również niezależny od jakichkolwiek stron trzecich.

Ubezpieczenia

Koncepcja ubezpieczeń kryptowalutowych pozostaje jednym z najbardziej poszukiwanych rozwiązań w przestrzeni krypto. Inwestorzy poszukują platform, które pomogą im zabezpieczyć swoje prywatne klucze i cyfrowe aktywa, szczególnie w obliczu wszechobecnych ataków hakerskich na giełdy kryptowalut, licznych naruszeń bezpieczeństwa, niedbałości ze strony giełd oraz niewłaściwego zarządzania funduszami.

Protokoły ubezpieczeniowe DeFi umożliwiają użytkownikom zawieranie polis ubezpieczeniowych na bazie smart kontraktów i krypto poprzez łączenie funduszy na pokrycie indywidualnych roszczeń. Trzeba przyznać, że rynek ubezpieczeń DeFi jest wciąż niewielki. Jednak wraz ze wzrostem rynku, jego przedstawiciele również będą się rozwijać.

Popularnym graczem w tej przestrzeni jest Nexus Mutual – zdecentralizowany protokół ubezpieczeniowy oparty na Ethereum, który umożliwia każdemu wykupienie ochrony ubezpieczeniowej lub wnoszenie kapitału na pokrycie ewentualnych roszczeń za pośrednictwem protokołu podziału ryzyka. Członkowie są właścicielami puli ubezpieczeniowej (odpowiednik funduszu ubezpieczeniowego tradycyjnych ubezpieczycieli), a uczestnictwo odbywa się poprzez przesłanie Ethereum do puli w zamian za natywny token NXM. Jednak fundusz będzie musiał mieć pulę co najmniej 12 000 ETH, zanim roszczenia ubezpieczeniowe będą mogły być przetwarzane.

Ryzyko związane z DeFi

1. Ryzyko smart kontraktów

Transakcje DeFi nie są zależne od ludzkich pośredników. Jednak nadal istnieje ryzyko związane z samymi smart kontraktami. Z natury inteligentne kontrakty mają charakter otwarty, open-source. Oznacza to, że może przeglądać ich strukturę. Możliwość samodzielnego przeglądania “zaplecza” smart kontraktu może zapewnić użytkownikom tych umów spokój. Ciągle jednak istnieje ryzyko, że ktoś mógł przeoczyć coś ważnego, co powoduje kluczowy błąd operacyjny, który może stanowić furtkę dla spostrzegawczego hakera.

TheDAO, jeden z największych projektów crowdfundingowych w historii krypto, właściwie upadł po tym, jak hakerzy wykorzystali lukę w kodzie dostępnym open source. Luka pozwoliła im ukraść około jednej trzeciej zebranych funduszy.

2. Centralizacja źródła danych

Jednym z najbardziej znaczących ograniczeń dla operacji na blockchainie jest brak możliwości dostępu do danych zgromadzonych poza danym łańcuchem. Systemy DeFi próbują wykorzystać system tzw. wyroczni (ang. oracles), które zapewniają dostęp do ważnych danych zewnętrznych. Dzięki wyroczniom smart kontrakty mogą pobierać informacje ze świata zewnętrznego, wprowadzać na ich podstawie zmiany i prowadzić działania.

Aczkolwiek, gdy wyrocznia dostarcza błędnych informacji, może to być katastrofalne. Błędne informacje mogą pojawić się celowo lub nie, ale w końcu pomyłki się zdarzają. Wyrocznia używana przez Synthetix raz dostarczyła fałszywe dane. Bot użyty przez jednego z użytkowników platformy wyłapał to, a szczęśliwy właściciel był w stanie zarobić ponad miliard dolarów zysku w mniej niż godzinę.

3. Nieefektywność kapitału w pożyczkach

Nieograniczona natura pożyczek DeFi jest godna pochwały w samym założeniu. Jednak w porównaniu z tradycyjnymi finansami są one nadal znacznie nieefektywne kapitałowo, ponieważ rozmiary pożyczek, które można uzyskać w stosunku do wymaganego zabezpieczenia, nie są tak korzystne, jak w przypadku ofert tradycyjnych instytucji finansowych.

Wnioski

- DeFi staje się jednym z najważniejszych aspektów krypto finansów. Zapewniając wolność i eliminując pośredników z ważnych transakcji finansowych, wydaje się, że koncepcja ta zmierza jak najbardziej w kierunku wykładniczego wzrostu istotności i wartości.

- Wydajne i przejrzyste usługi finansowe są ważne w misji walki z wykluczeniem finansowym, co tradycyjnemu systemowi finansowemu nie udaje się od lat. DeFi jest na dobrej drodze do bardzo potrzebnej zmiany paradygmatu i całkowitego zrewolucjonizowania spojrzenia na usługi finansowe.

- DeFi szybko staje się pretendentem do bycia nowym głównym motorem napędowym Ethereum. Suma środków zamkniętych w zdecentralizowanych usługach finansowych przekroczyła półtora miliarda dolarów. Podczas gdy DeFi od początku stanowi alternatywę dla tradycyjnego systemu finansowego, przed wyjściem z bycia niszowym rozwiązaniem do tzw. Mainstreamu jest jeszcze długa droga. Ale na pewno warto trzymać rękę na pulsie.