25 października kurs Bitcoina nagle wyrwał się z długotrwałej stagnacji i przebił granicę 20 000 USD. Wiele osób mogło zastanawiać się, czy jest to już faktycznie odwrócenie, czy też jedynie fałszywy sygnał. Dlatego też postanowiliśmy przyjrzeć się wskaźnikom onchain, zebrać prognozy ekspertów oraz pospekulować, kiedy może dojść do kolejnej hossy.

Fundamentalne czynniki dla kolejnej hossy

Związek z tradycyjnym rynkiem

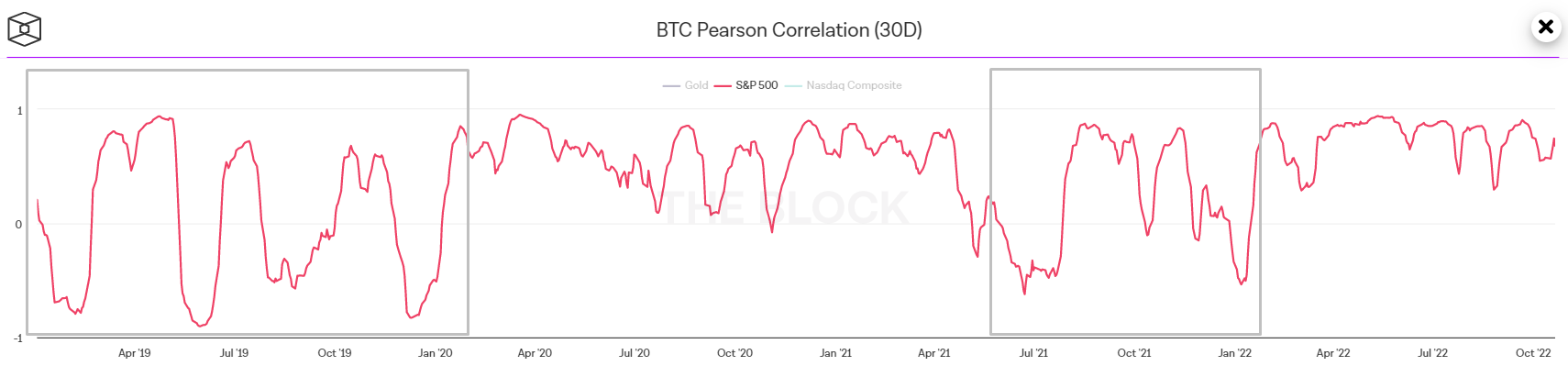

W przeszłości Bitcoin był postrzegany jako zabezpieczenie przed inflacją. Do stycznia 2020 r. i w trakcie stosunkowo dobrze prosperującego roku 2021, pierwotna kryptowaluta była dość często negatywnie skorelowana z “barometrem amerykańskiej gospodarki”, czyli indeksem S&P 500.

Na początku 2022 roku Fed zaczął jednak agresywnie podnosić stopy procentowe. Ta polityka, której celem było obniżenie inflacji, “drogiego pieniądza” wywarła poważną presję na światowe rynki.

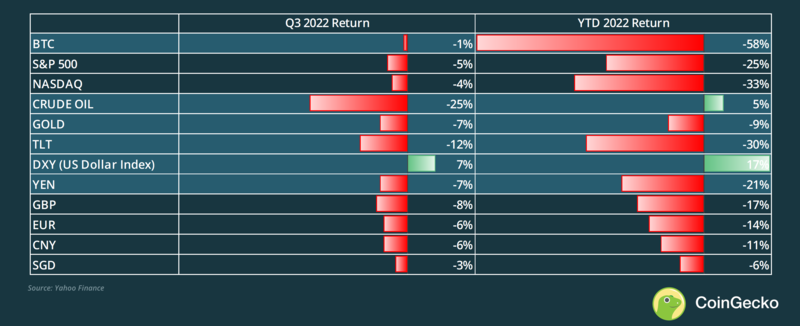

Bitcoin nie był wyjątkiem. Jego cena spadła o 56% od początku roku i 70% od ATH z listopada – 69 tysięcy dolarów. S&P 500 w 2022 roku stracił ponad 20%.

Wraz z zacieśnianiem polityki monetarnej USA, inwestorzy zaczęli postrzegać BTC bardziej jako ryzykowne aktywo – równolegle z akcjami i towarami. Wielu zaczęło wychodzić do gotówki. Niektórzy dostrzegali “bezpieczną przystań” w obligacjach i metalach szlachetnych.

W trzecim kwartale sytuacja nieco się zmieniła. Pierwotna kryptowaluta potaniała zaledwie o 1%. Był to lepszy wynik nawet w porównaniu do walut fiat (z wyjątkiem dolara amerykańskiego), wiodących indeksów giełdowych, złota i ropy.

Analitycy CoinGecko zaobserwowali również niewielki spadek korelacji rynku kryptowalut z indeksem S&P 500 – z 0,92 do 0,85.

Z kolei eksperci LookIntoBitcoin przyznali, że bitcoin ma potencjał, aby zerwać związek z tradycyjnymi ryzykownymi aktywami. Może się tak stać, ponieważ inwestorzy zdają sobie sprawę, że najwięcej zagrożeń pochodzi właśnie od rządów i walut fiat.

Z drugiej strony, Tesla w ramach swojego raportu za trzeci kwartał, ogłosiła, że nadal posiada BTC w swoim bilansie. Monety giganta samochodów elektrycznych są warte ponad 200 mln dolarów. Michael van de Poppe, założyciel platformy handlowej Eight Global, postrzega to jako silny byczy sygnał.

🔥 – BREAKING: $TSLA didn’t sell their $BTC in Q3 2022 and still hold 11,000 #Bitcoin

— Michaël van de Poppe (@CryptoMichNL) October 19, 2022

You should hold too.

Jego zdaniem, jeśli największy producent samochodów elektrycznych nie spieszy się ze sprzedażą swoich udziałów, to reszta rynku powinna zachować zimną krew.

Analiza on-chain

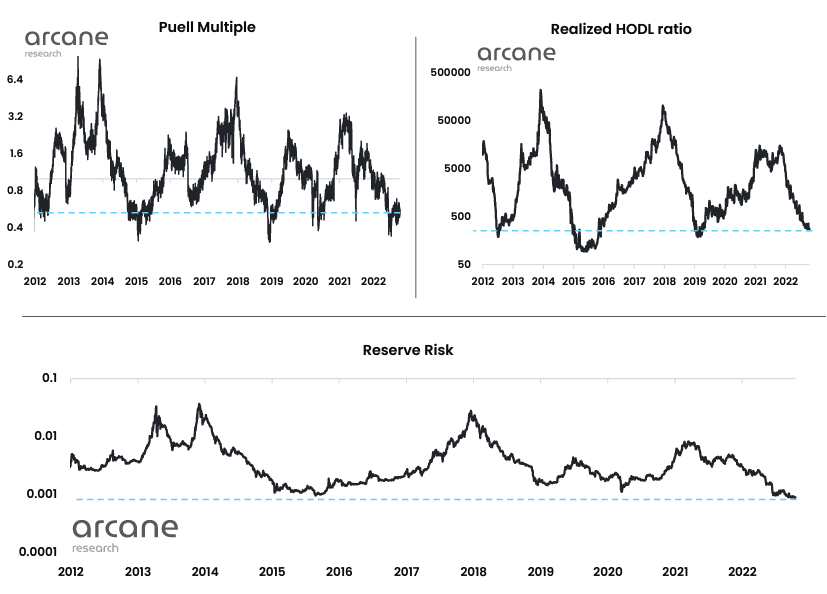

Wiele wskaźników onchain również sygnalizuje, że dno bessy na rynku kryptowalut zostało osiągnięte. Jeszcze w lipcu mnożnik Pewella spadł do poziomów z połowy grudnia 2018 r. Kurs Bitcoina wówczas oscylował nieco powyżej 7 tys. dolarów.

Podobny sygnał pokazuje długoterminowa metryka RHODL Ratio. Jej obecne wartości zbiegają się z początkiem 2019 roku – dnem bessy poprzedniego cyklu rynkowego.

Wskaźnik Reserve Risk osiągnął najniższe wartości w historii. Oznacza to, że inwestorzy długoterminowi mają niewielką lub żadną motywację do sprzedaży swoich Bitcoinów. Analitycy Arcane Research wyjaśnili:

Niskie wartości Reserve Risk wskazują na to, że monety są HODLowane pomimo spadających cen.

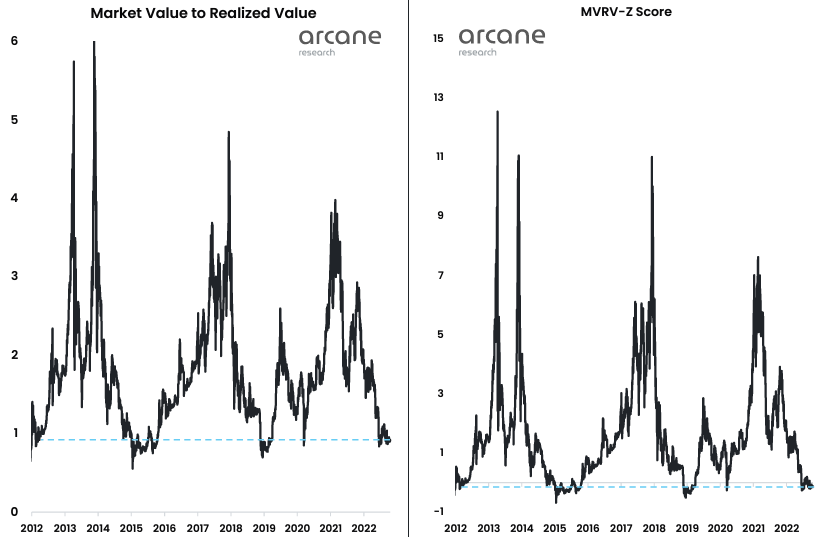

MVRV wskazuje, że zrealizowana kapitalizacja Bitcoina jest wyższa niż rynkowa. Wcześniej podobnie niskie notowania wskaźnika zbiegały się z krańcami poprzednich niedźwiedzich cyklów.

Zdaniem badaczy, obecne wartości wskaźników “odzwierciedlają bardzo atrakcyjny punkt wejścia dla inwestorów gotowych na nową falę aprecjacji Bitcoina”.

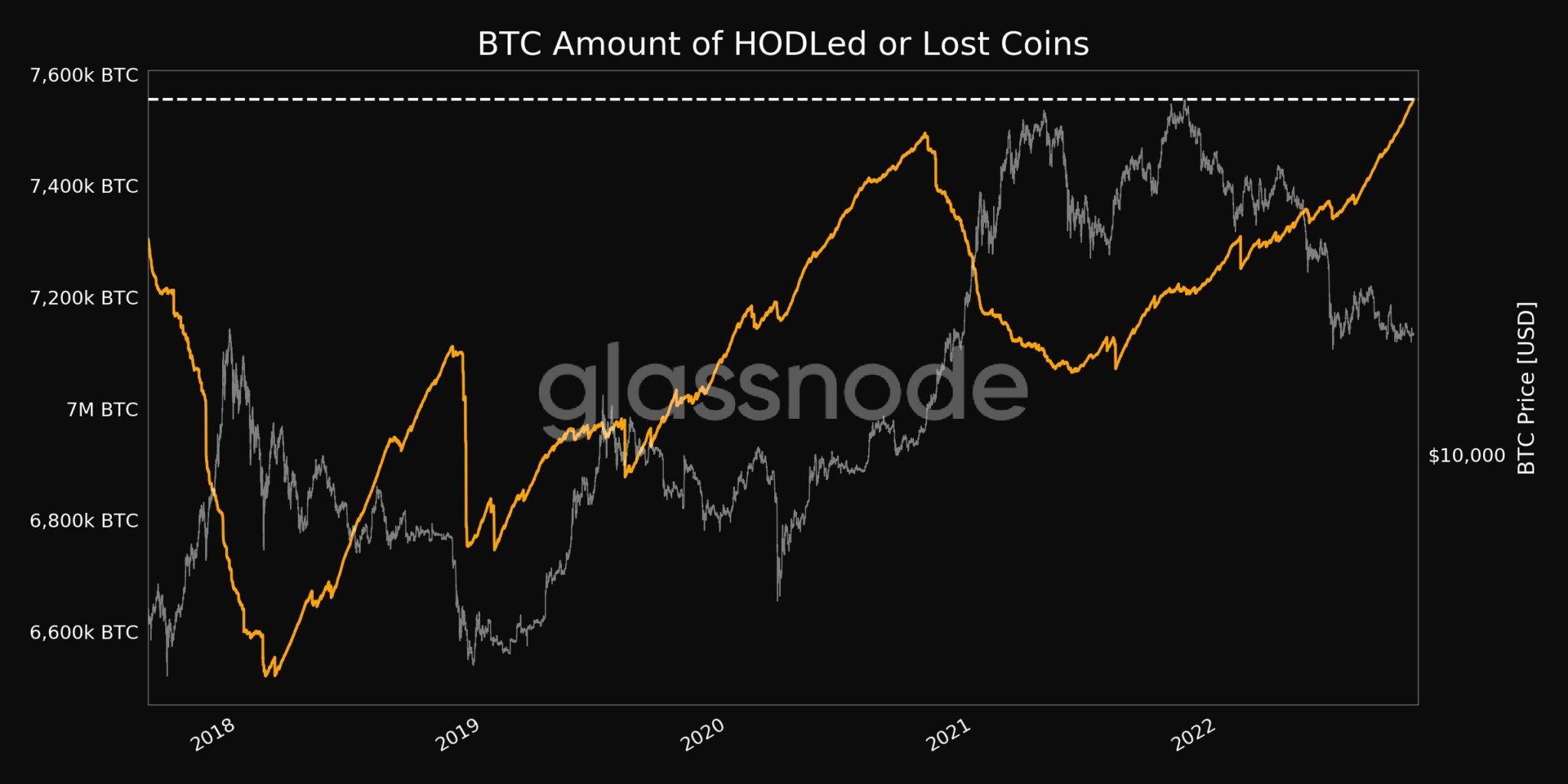

Utracone Bitcoiny w rękach HODLerów

Kolejny ważny czynnik onchain to łączna kwota utraconych Bitcoinów w portfelach długoterminowych inwestorów. Osiągnęła ona pięcioletni szczyt.

Wzrost wartości metryki sugeruje spadek aktywnej podaży rynkowej Bitcoina. Zapowiada to optymistyczną perspektywę dla ceny. O ile popyt wzrośnie lub zastygnie.

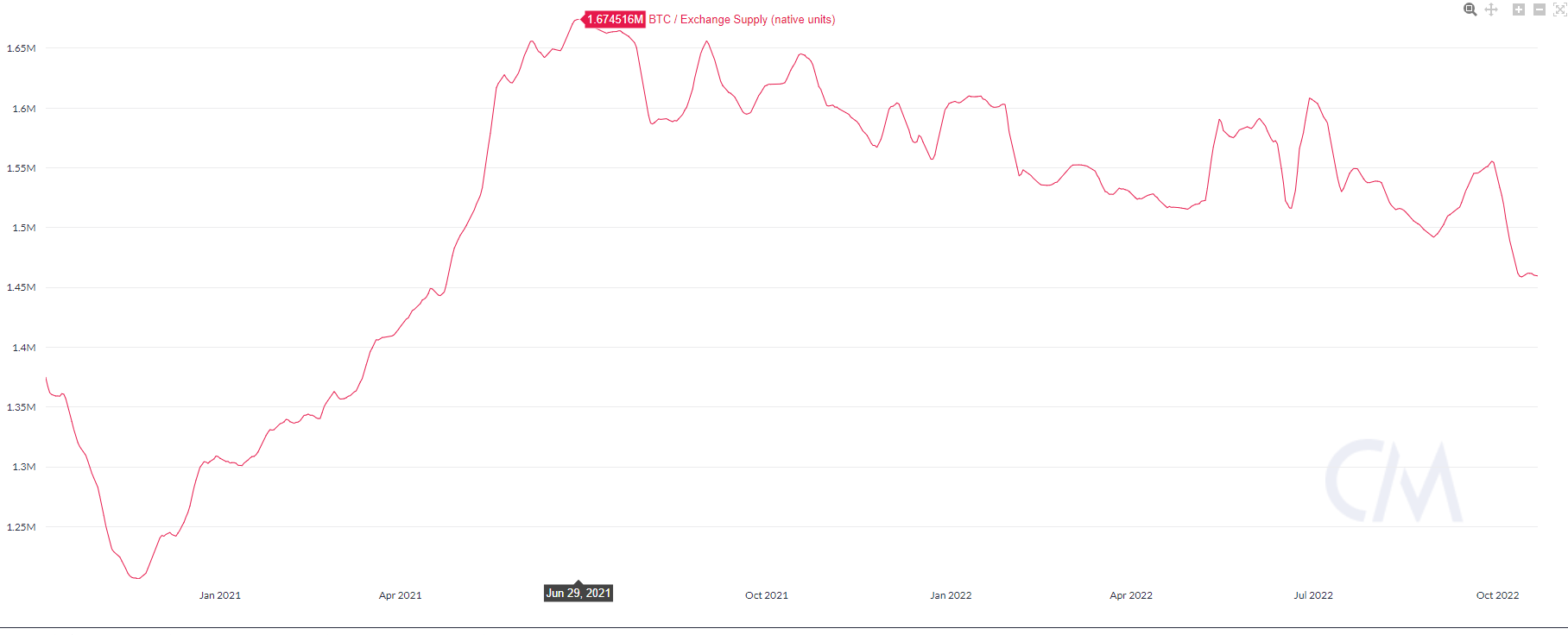

Spadają też salda Bitcoinów na giełdach. Od czerwca 2021 roku obserwowany jest stały trend spadkowy. To sugeruje spadek potencjalnej niedźwiedziej presji na kurs BTC.

Ponadto, nieaktywna podaż Bitcoina w ciągu ostatnich sześciu miesięcy jest na rekordowo niskim poziomie (18,12%).

#Bitcoin supply that was moved in the last 6-months is approaching all-time-lows, currently at 18.12% of circulating supply (3.485M $BTC).

— glassnode (@glassnode) October 18, 2022

Historically, very low volumes of mobile supply typically occur after prolonged bear markets.

Dashboard: https://t.co/KYdlMcwDv6 pic.twitter.com/rXIu2sukU9

Sentyment na rynku

Wydawałoby się, że nic nie stoi na przeszkodzie, aby rajd już się rozpoczął – Bitcoin jest w głębokim terytorium wyprzedania, aktywna podaż się kurczy, hodlerzy pozostają wierni swojej strategii. Jest jednak poważna przeszkoda – sentyment rynkowy.

Fear and Greed Index wskazuje od ponad miesiąca strach wśród inwestorów.

Analitycy z QryptoQuant zauważyli kontynuację niedźwiedziego trendu. Według ich obserwacji inwestorzy, którzy kupili Bitcoina po grudniu 2020 roku, są obecnie na stracie. W związku z tym długoterminowy SOPR raczej nie powróci w najbliższym czasie do trendu wzrostowego.

Z drugiej strony, obecna sytuacja stanowi potencjalnie korzystny okres do zakupu BTC w długim okresie. Na przykład przy użyciu strategii uśredniania kosztów w dolarach (DCA).

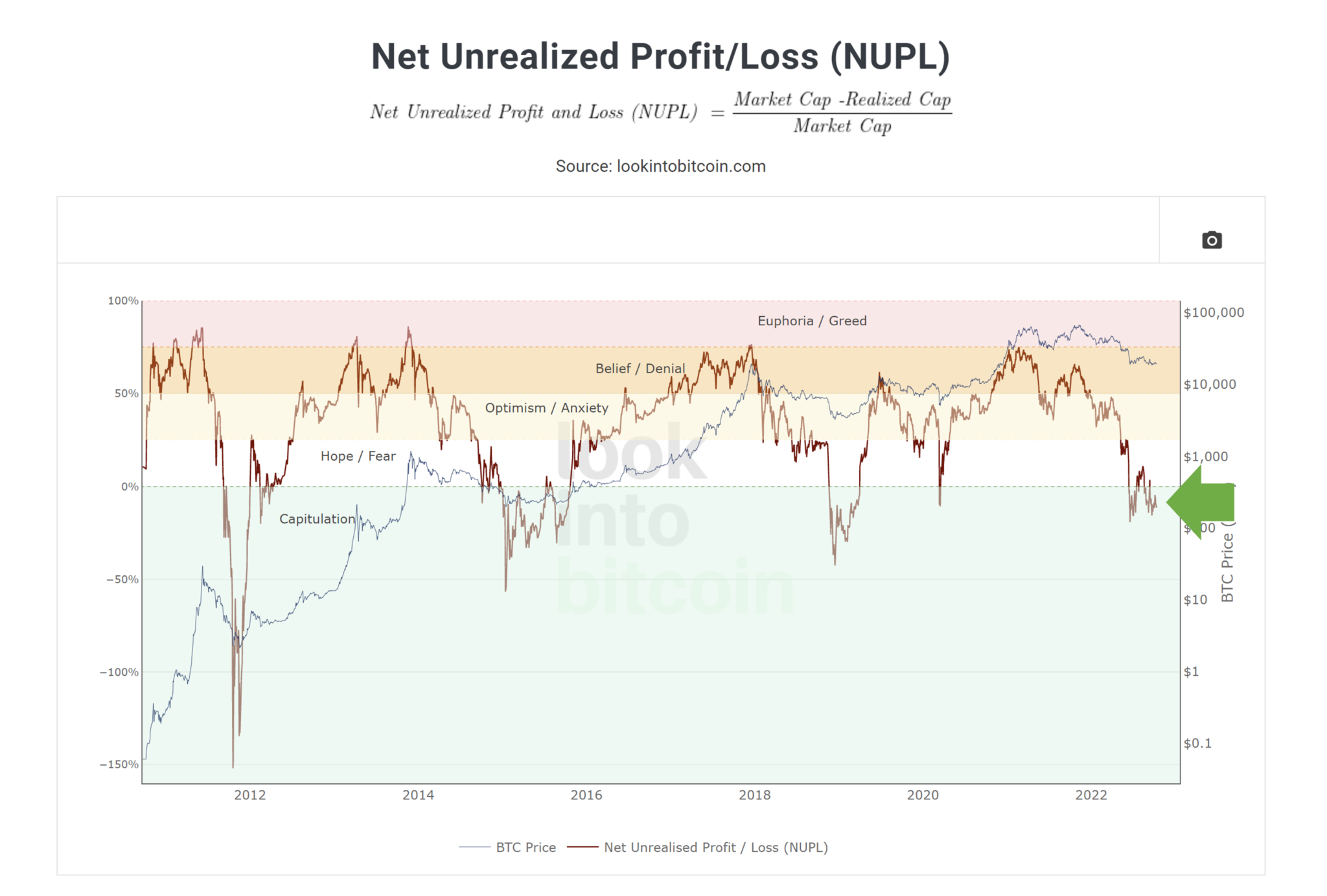

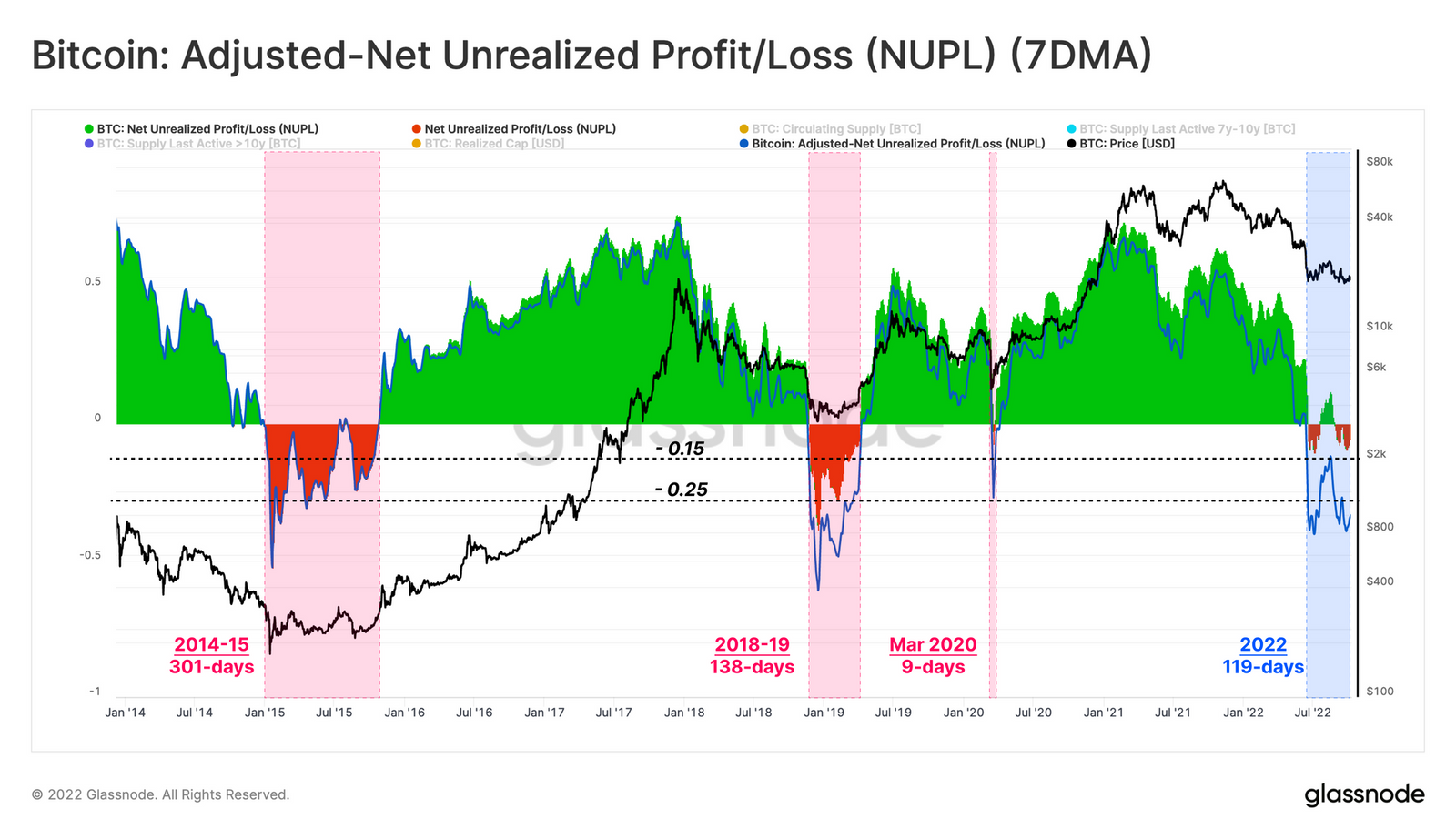

Wskaźnik Net Unrealized Profit/Loss (NUPL) od czterech miesięcy znajduje się w negatywnym terytorium – wynika z obserwacji analityków LookIntoBitcoin. Opierając się na poprzednich cyklach kapitulacji inwestorów, obecnie jest świetny czas do akumulacji.

NUPL już od ponad 100 dni znajduje się pod granicą zera. W poprzednich niedźwiedzich fazach w latach 2014-15 i 2018-2019 było to odpowiednio 301 dni i 138 dni. Sytuację z marca 2020 roku (9 dni podczas startu pandemii) można uznać za wyjątek.

Fazy niedźwiedzia po halvingach

Eksperci LookIntoBitcoin przyjrzeli się również długości faz niedźwiedzia po halvingach. W 2013 roku czas ten wynosił 779 dni, w 2017 roku – 891 dni. W ramach obecnego trendu spadkowego przekroczył on 900 dni.

Glassnode uważa, że zakończenie obecnej fazy może potrwać jeszcze kilka miesięcy.

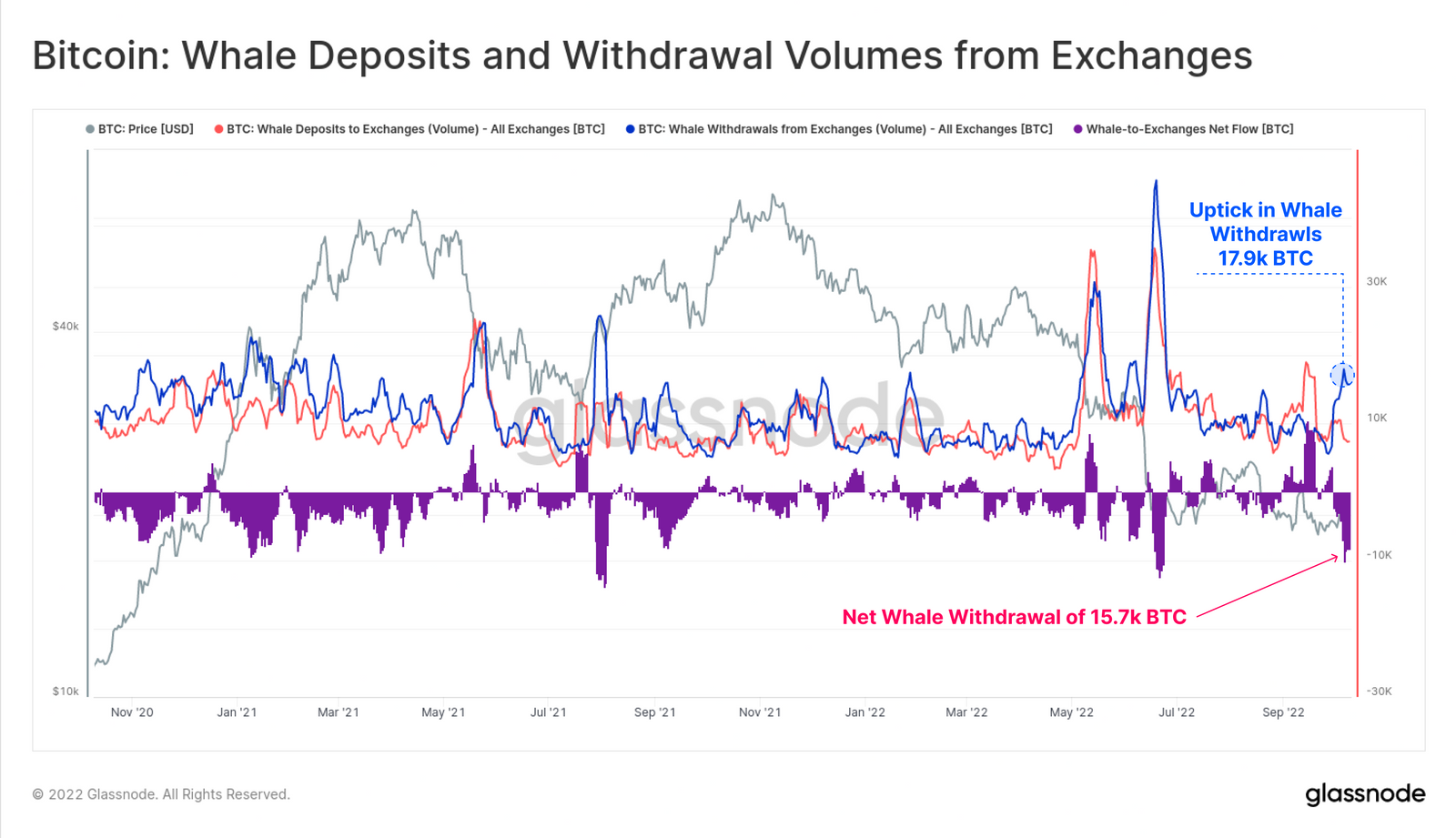

Eksperci zwrócili uwagę na największy od czerwca 2022 roku odpływ środków z giełd należących do wielorybów (15 700 BTC). Zachowanie dużych uczestników rynku ma tendencję do wskazywania kierunku trendów cenowych.

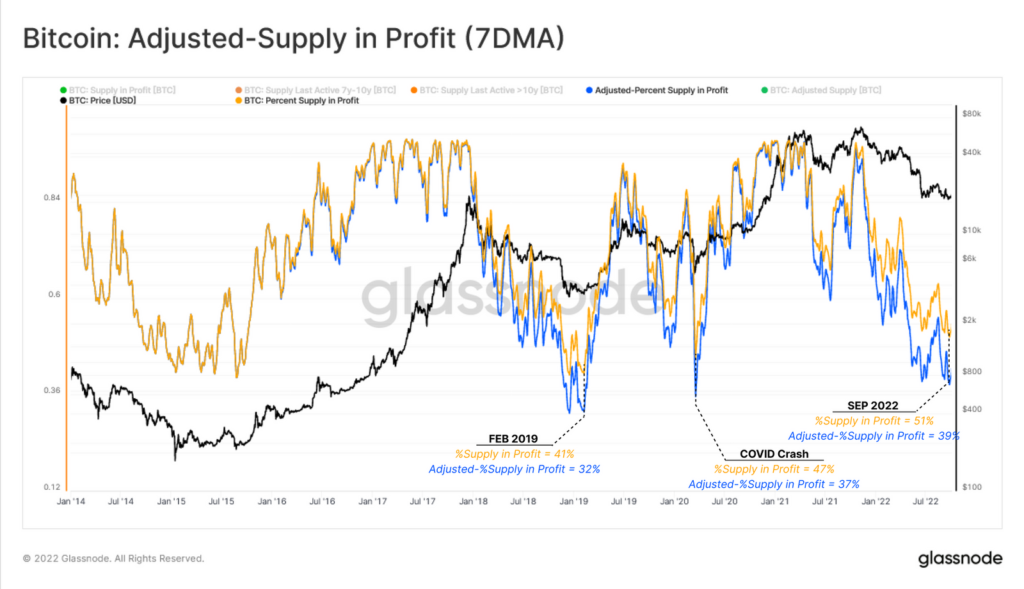

Pod względem metryki całkowitej podaży rynek zbliżył się do cyklicznego dna. Po skorygowaniu o 3,7 mln BTC, które są nieaktywne od ponad 7 lat, udział ten wyniósł 39%. W latach 2019 i 2022 odwrócenie nastąpiło odpowiednio na poziomie 32% i 37%.

Górnictwo

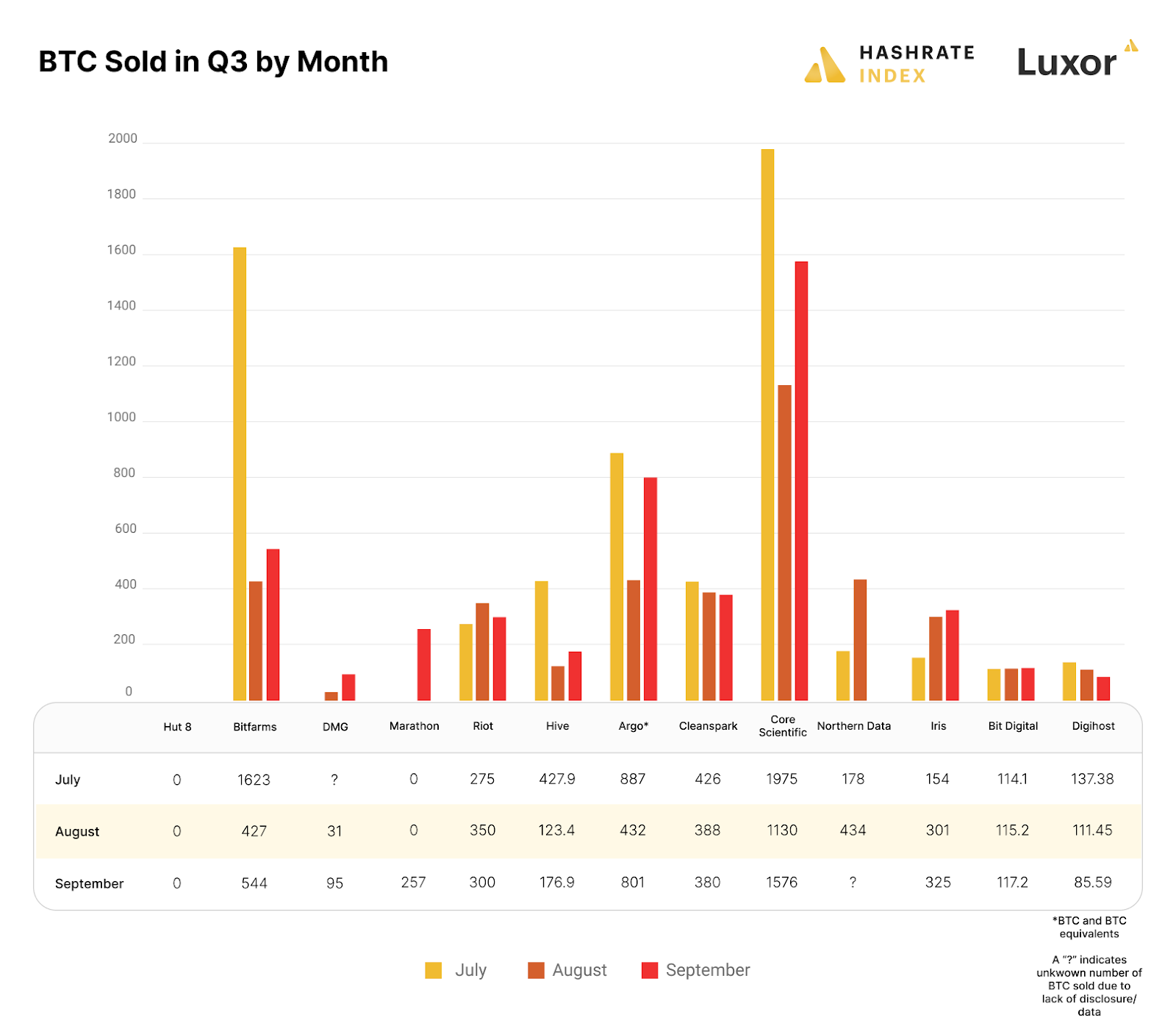

W trzecim kwartale warunki rynkowe nadal wywierały presję na stabilność finansową górników – twierdzą eksperci Hashrate Index. Jednak tempo sprzedaży wydobytych Bitcoinów spadło.

Q3 report just dropped👀@AsILayHodling lays out salient findings in the thread below.

— Hashrate Index (@hashrateindex) October 19, 2022

To download and view the full report, peep this blog post👇https://t.co/gGimERb35T https://t.co/t5nKPxnyfN

Główni gracze upłynnili w czerwcu łącznie 23% rezerw Bitcoinów, sprzedając 14 600 BTC. W lipcu firmy sprzedały 5767,9 BTC na łączną kwotę 3478 wydobytych BTC.

W sierpniu i wrześniu 2022 r. publiczni górnicy sprzedali mniej bitcoinów niż wydobyli. Stało się tak po raz pierwszy od maja.

W USA, gdzie publiczni górnicy mają największy wolumen transakcji, koszt wyprodukowania 1 BTC wzrósł w niektórych stanach ponad dwukrotnie w porównaniu z ubiegłym rokiem. Powodem był wzrost hash rate i rosnące opłaty za energię elektryczną.

Konsekwencją zwiększenia mocy obliczeniowej jest wzrost stopnia trudności wydobycia nowych BTC. To z kolei negatywnie wpływa na opłacalność miningu. Stagnacja na rynku tylko pogarsza sytuację.

Wielu górników Bitcoinów działa na granicy opłacalności, nawet w przypadku zaawansowanych urządzeń, takich jak Antminer S19j Pro.

Hash Price osiąga rekordowo niski poziom

Glassnode zauważył, że wskaźnik Hash Price osiągnął rekordowo niski poziom 66 500 dolarów za EH/s.

The #Bitcoin Hash Price has reached an all-time-low of $66,500 per Exahash.

— glassnode (@glassnode) October 24, 2022

This means that $BTC miners are earning the smallest reward relative to hashpower applied in history, and likely puts the industry under extreme income stress.

Live Chart: https://t.co/RQzSsh9FnF pic.twitter.com/ExfpR5sOOq

Tak więc dalszy spadek ceny Bitcoina przy rosnącym hash rate i trudmości grozi kapitulacją górników. To zwykle poprzedza konsolidację i odwrócenie trendu.

Zmienność

Zrealizowana zmienność Bitcoina spadła do poziomów bliskich historycznym minimom. Zazwyczaj takie przypadki poprzedzały duże ruchy cenowe.

30-dniowy indeks zmienności Bitcoina zbliżył się do sześcioletniego minimum pod koniec października, spadając poniżej odpowiednich indeksów Nasdaq i S&P 500. Analitycy z Arcane Research ostrzegli, że uczestnicy rynku powinni przygotować się na silny ruch.

Bitcoin’s 30-day volatility is currently lower than that of the Nasdaq and S&P 500 while nearing a 6-year-low, sitting slightly higher than low levels recorded in 2018, 2019, and 2020. pic.twitter.com/5IAeud7ceD

— Arcane Research (@ArcaneResearch) October 25, 2022

Naukowcy zaobserwowali podobnie niewielkie wahania kursu BTC w 2018, 2019 i 2020 roku. W tym czasie po każdym okresie skrajnie niskiej zmienności następowało silne odbicie.

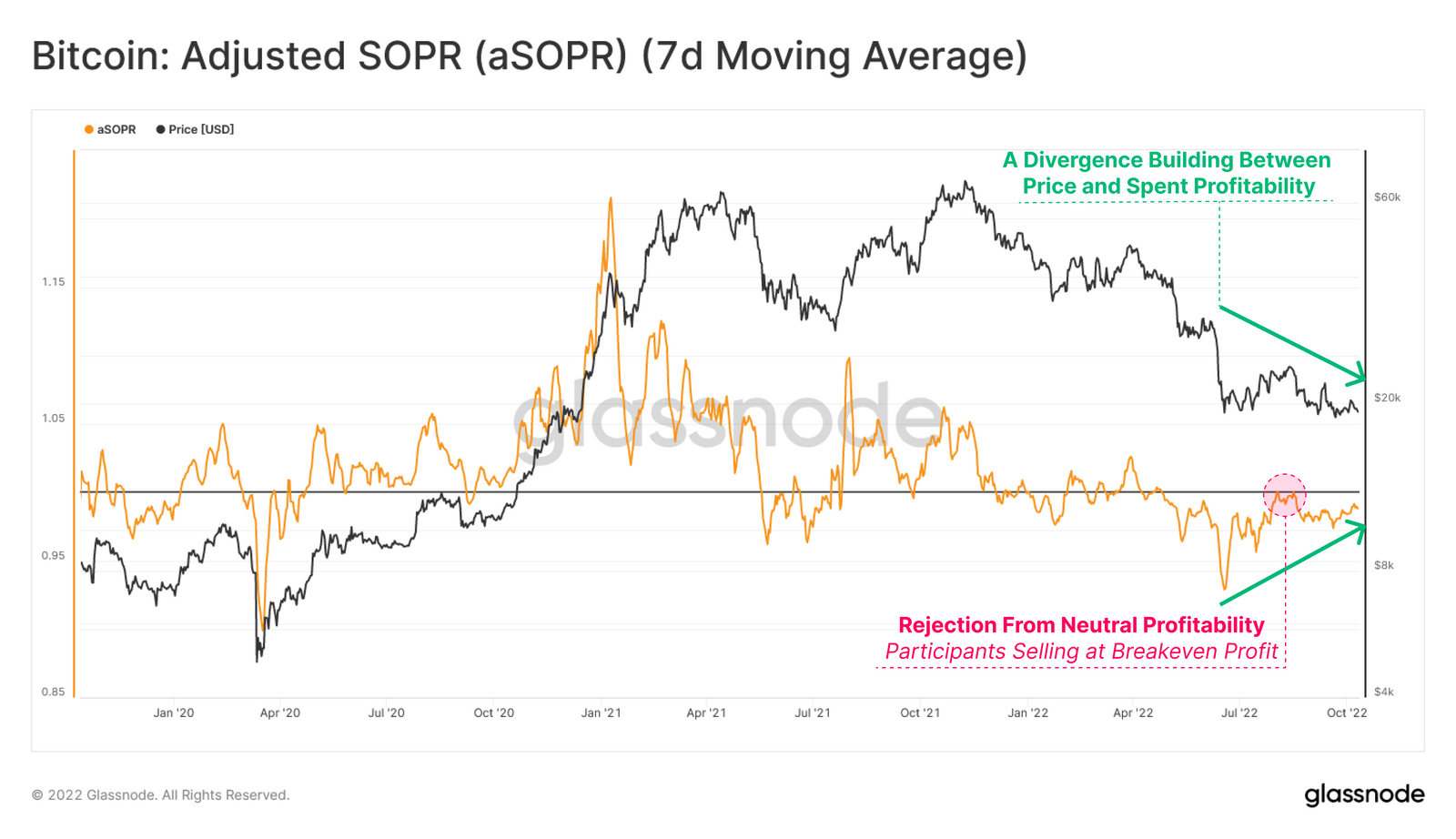

Analitycy Glassnode zauważyli znaczną dywergencję pomiędzy ceną a wskaźnikiem aSOPR. Przy dominującym ruchu notowań w dół, wartość odnotowanych strat maleje, wskazując na wyczerpanie się sprzedających.

W miarę zbliżania się wskaźnika SOPR do progu rentowności, wzrastają szanse na wzrost zmienności, albo jako wybicie, albo jako kolejne cofnięcie.

Pozytywna perspektywa – prognozy

Mike Novotgratz

Założyciel Galaxy Digital Mike Novogratz opiniował, że obecna niedźwiedzia faza na rynku kryptowalut może trwać jeszcze do sześciu miesięcy.

Wiesz, niedźwiedzi przypadek oznacza, że zostało nam od dwóch do sześciu miesięcy tego bólu. W przypadku byczym rynek zaczyna się wybijać. I będziemy świadkami wielu złamań. Niekoniecznie w kryptowalutach, ale w reszcie świata. Impuls sprzedaży na rynku aktywów cyfrowych jest w dużej mierze wyczerpany.

Niedźwiedzią presję przypisał agresywnym podwyżkom stóp procentowych przez Fed. Według niego cyfrowe złoto zostało mocniej uderzone przez politykę regulatora niż wiele innych aktywów.

Myślę, że kiedy nastąpi pauza [w podwyżkach stóp], zobaczymy wzrost Bitcoina. Podobnie będzie z innymi kryptowalutami. Czy dojdziemy do przerwy? W pewnym momencie tak.

Według Novogratza Fed podnoszący stopy pozbawił Bitcoina statusu “potężnego zabezpieczenia przed rosnącymi cenami konsumpcyjnymi”. Polityka Fed miała większy wpływ poprzez korelację z tradycyjnymi aktywami finansowymi niż sama inflacja.

Mike McGlone

Starszy strateg rynku towarowego Bloomberg Intelligence Mike McGlone przedstawił byczą perspektywę: cyfrowe złoto prześcignie konkurencję do końca 2022 roku.

Ekspert opisał podwyżki stóp procentowych przez banki centralne jako “silny wiatr” dla Bitcoina i Ethereum.

Michael Saylor

Założyciel MicroStrategy Michael Saylor przewidział, że w ciągu najbliższych czterech lat cena BTC wzrośnie powyżej rekordowego poziomu 69 000 dolarów.

Jego zdaniem Bitcoin osiągnął dno w swojej obecnej niedźwiedziej fazie i spodziewa się, że w ciągu najbliższej dekady osiągnie poziom 500 000 dolarów.

Saylor stwierdził również, że pierwotna kryptowaluta ma duże szanse na zastąpienie złota jako aktywa do utrzymywania wartości ze względu na niemożność kontrolowania jej przez rządy.

Katie Wood

Szefowa firmy zarządzającej ARK Invest, Katie Wood, przypomniała niedawno swoje oczekiwania co do kapitalizacji pierwszej kryptowaluty. Według niej market cap wzrośnie do 4,5 biliona dolarów.

Na dzień dzisiejszy kapitalizacja rynkowa Bitcoina wynosi 389,5 mld dolarów, według CoinGecko. Historyczny szczyt powyżej granicy 1,2 biliona dolarów odnotowano w listopadzie 2021 roku, kiedy to cena pierwszej kryptowaluty zbliżyła się do 70 tysięcy dolarów.

Michael van de Poppe

Podczas odbicia w dniu 25 października, Michael van de Poppe przewidział, że cena Bitcoina wzrośnie w najbliższych tygodniach do poziomu 30 000 USD.

Within 2-3 weeks, #Bitcoin will break out significantly.

— Michaël van de Poppe (@CryptoMichNL) October 24, 2022

My take is the upside.

My guess is probably $30K.

Negatywna perspektywa – prognozy

Jim Cramer

Prowadzący program Mad Money w CNBC Jim Cramer jest przekonany, że Fed będzie kontynuował swoją zacieśnioną politykę pieniężną, co doprowadzi do “wyprania” aktywów spekulacyjnych takich jak kryptowaluty.

Zdaniem Cramera, zaangażowanie Fed w ograniczanie inflacji może przynieść “trochę bólu” amerykańskim firmom i gospodarstwom domowym. Będzie to trwało do czasu, aż władze “położą kres hazardowi”.

Przez hazard były zarządzający funduszem hedgingowym Cramer & Co rozumie między innymi kryptowaluty. Powiedział, że nie wierzy już w argument o Bitcoinie jako narzędziu oszczędnościowym. Cramer zakwalifikował również NFT i papiery wartościowe przynoszących straty spółek publicznych jako aktywa spekulacyjne.

The Fed is telling you to sell the cryptos and the nfts and the ipos and the SPACs before they take your life's savings. No more nonsense!!!

— Jim Cramer (@jimcramer) August 30, 2022

Arcane Research

Czerpiąc z danych z minionych cykli rynkowych, analitycy z Arcane Research przyjęli, że BTC może spaść do poziomu 10 350 dolarów. Ich zdaniem dno niedźwiedziej fazy “może zostać osiągnięte gdzieś pod koniec czwartego kwartału 2022 roku”.

Analitycy zauważyli, że w ostatnich latach Bitcoin znalazł się pod większym wpływem czynników makro: rynków finansowych, zmian stóp Fed, wyborów w USA i regulacji branży kryptowalutowej.

Badacze podkreślili, że drugi kwartał był najgorszy dla inwestorów w historii Bitcoina. Według nich do spadku spadku przyczynił się “koktajl nieprzyjemnych wydarzeń”, w tym upadek Terra i jego implikacje dla całej branży.

Podsumowanie

Opinie ekspertów są często subiektywne i znacznie się różnią, co znajduje odzwierciedlenie w szerokości przewidywanego przedziału cenowego. Takie prognozy należy więc traktować z pewną dozą sceptycyzmu.

Rynek nadal pozostaje pod silnym wpływem decyzji Fed w sprawie stóp procentowych, a także sytuacji geopolitycznej. Bitcoin ma szansę na szybkie odbicie na fali łagodzenia polityki monetarnej USA, co nastąpi prędzej czy później.

Powszechnie wiadomo, że rynki są cykliczne. Dlatego też odwrócenie trendu nie jest odległe. Inwestorów długoterminowych powinien zachęcać fakt, że większość wskaźników onchain wskazuje na głębokie wyprzedanie Bitcoina.

Po przedłużającej się stagnacji zazwyczaj następuje silny ruch. Niektóre wskaźniki już zwiastują zbliżający się wzrost zmienności, podpowiadając, że nadszedł czas, aby inwestorzy “zapięli pasy”.