Nawet legalne projekty DeFi czasami doświadczają spadków cen. COMP stracił 55% swojej wartości we wrześniu, AAVE spadł o 45% w październiku, a UNI jest obecnie notowany o 55% mniej niż trzy miesiące temu. Różnica polega na tym, że wysokiej jakości tokeny DeFi w końcu wracają do zdrowia, podczas gdy oszustwa mocno pompują, a następnie upadają, aby nigdy więcej nie wzrosły. Jak odróżnisz jednego od drugiego?

Z mojego doświadczenia jako CEO jednego z głównych dostawców płatności kryptograficznych CoinsPaid, muszę cały czas oceniać nowe aktywa. Piszą do mnie twórcy różnych kryptowalut z prośbą o dodanie ich monety do naszej listy obsługiwanych tokenów. Chociaż nie przetwarzamy jeszcze płatności w tokenach DeFi, moją metodę można łatwo dostosować i zweryfikować, czy projekty które obserwujemy to przypadkiem oszustwa DeFi.

Stworzyłem listę siedmiu pytań, które powinieneś zadać, szukając tokena DeFi. Odpowiedź „tak” na którykolwiek z nich powinna podnieść czerwoną flagę i zmusić cię do dalszego zbadania. Pojedyncza czerwona flaga niekoniecznie jest powodem do odrzucenia projektu, ale jeśli są dwie lub trzy, radzę trzymać się z daleka.

1. Czy nazwa zawiera „swap”?

Sushi Swap, Sashimi Swap, KingSwap, TrustSwap, AnySwap, Mooniswap, Zilswap, AirSwap, JellySwap… To atak klonów Uniswap!

Idea Uniswap to czysty geniusz. Pozwala ludziom wymieniać tokeny Ethereum (ETH) i ERC-20 w sposób zdecentralizowany na dowolną kwotę, bez obawy o płynność. Niewielka płynność zawsze była głównym problemem zdecentralizowanych giełd, ale w Uniswap rozwiązano go za pomocą sprytnej formuły, która zmienia cenę w zależności od ilości kryptowalut w puli. Oznacza to, że zawsze jest wystarczająca płynność dla Twojej transakcji, nawet jeśli chcesz sprzedać niszowy token ERC-20.

Uniswap odniósł ogromny sukces, a sukces zawsze przyciąga klony i oszustwa DeFi. Kopiowanie Uniswap jest bardzo łatwe, ponieważ cały kod jest open source. A jeśli chcesz zminimalizować swój wysiłek, dostępne są specjalne skrypty klonujące Uniswap.

Sushi i Sashimi odniosły duży sukces, ponieważ oferowały jedne z pierwszych programów farmingu płyności. Jednak większość nowych platform wymiany nie oferuje żadnej realnej wartości ani innowacyjnych funkcji.

Nie mówię, że nie można zarabiać na tych klonach. Ich token może przez chwilę pompować – a jeśli złapiesz ten moment, zarobisz. Jest to jednak duże ryzyko, ponieważ zasadniczo inwestujesz w bezwartościowy projekt.

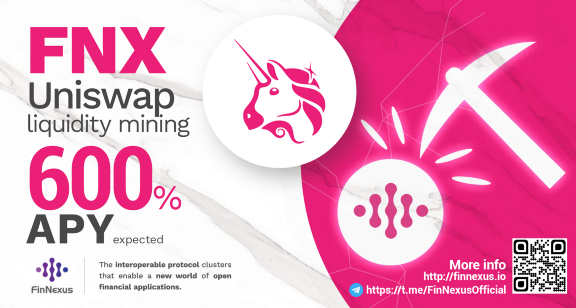

2. Czy obiecuje więcej niż 100% nagród za dostarczenie płynności?

Farming płynności jest najgorętszym i najdziwniejszym trendem DeFi w 2020 roku. Zaczęło się tak dobrze, kiedy Compound oferował darmowe tokeny COMP wszystkim, którzy wnieśli wartość do protokołu. Ale, jak powiedziałem, udane pomysły w kryptowalutach przyciągają wątpliwych naśladowców:

Tak wysokie zyski z farmingu zwykle oznaczają, że projekt nie ma innego sposobu na przyciągnięcie użytkowników. Ale rozdawanie tak wielu darmowych tokenów skutkuje hiperinflacją i ostatecznym załamaniem cen.

Teraz – jak w przypadku każdego innego pytania z tej listy – tylko dlatego, że odpowiedź brzmi „tak”, nie oznacza to, że projekt jest zły. Na przykład Bancor niedawno ogłosił program wydobywania płynności z oczekiwanym ROI powyżej 100 procent, a Bancor to poważny i legalny protokół. Pojedyncza czerwona flaga nie jest powodem, aby powiedzieć „nie” tokenowi, ale powinna sprawić, że spojrzysz co znajduje się głębiej.

3. Czy kod nadal jest niezbadany?

Compound był dla lendingu (pożyczania kryptowalut) tym, czym Uniswap dla wymiany tokenów: prosty dApp, w którym możesz pożyczyć swoją kryptowalutę i zarabiać 10 procent i więcej rocznie przy bardzo niskim ryzyku. Yearn Finance poszedł jeszcze dalej, automatycznie przydzielając środki użytkowników w różnych protokołach pożyczkowych, takich jak Compound i Aave. Oba są świetnymi pomysłami, które wielu próbuje skopiować.

Problem z protokołami naśladowców pożyczek polega na tym, że często próbują one wdrożyć tak szybko, jak to możliwe, bez odpowiedniego audytu kodu. Może to spowodować błędy i utratę środków.

Najlepszym przykładem jest Yam Finance – fork Compound, który zebrał 500 milionów dolarów zablokowanej wartości w ciągu 24 godzin po uruchomieniu. Ale jak się okazało, w jednym wierszu kodu wystąpił fatalny błąd, który doprowadził do hiperinflacji. Wytworzono miliardy tokenów YAM, straty opiewały na 750 000 USD, a cena YAM spadła o 90 procent.

Innym przykładem jest PerfectFinance. Zespół przypadkowo wykorzystał niektóre ze starszych inteligentnych kontraktów Compound, a następnie próbował zaktualizować model stóp procentowych. Nowy model i stary kod były niekompatybilne, w wyniku czego 1 milion dolarów w kryptowalutach został trwale zablokowany.

4. Czy używa niezrozumiałego żargonu DeFi lub bardzo ogólnych słów?

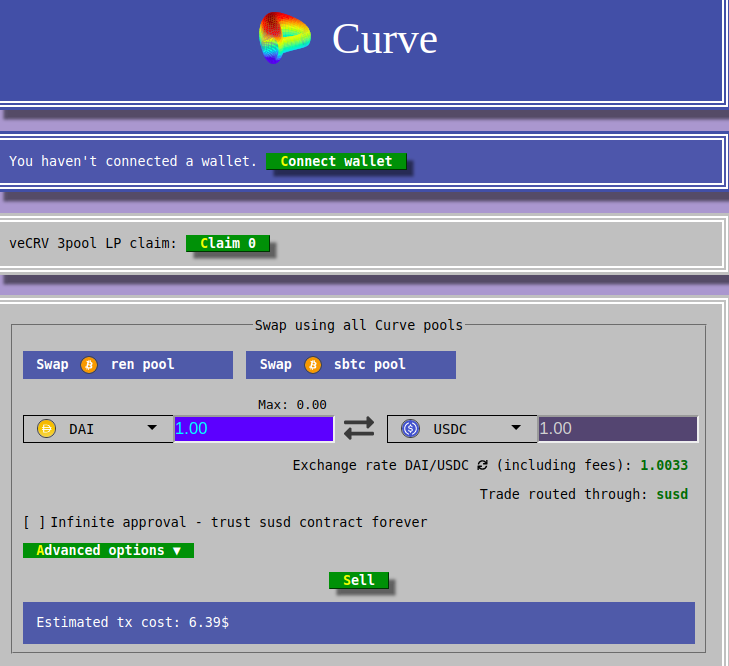

Witryna projektu wysokiej jakości powinna jasno określać, co i jak robi. Alternatywnie, jeśli ma już działający produkt, może nawet nie mieć żadnego opisu, jak w przypadku Curve Finance:

Ale powinieneś być bardzo ostrożny w przypadku projektów, które wykonują jedną z trzech rzeczy:

1) Używają niejasnych opisów skupiających się na zyskach, a nie technologii. Oto o co mi chodzi:

2) Niejasno mówi o „rewolucjonizowaniu” i „zakłócaniu” DeFi, byciu „najlepszym” i „przyszłości”:

3) Obiecuje wiele wymyślnych funkcji technicznych, nie będąc w stanie wyjaśnić, jak działają. W tym przypadku co najmniej trzy z czterech funkcji zostały usunięte z Aave. Copywriter nie wiedział, co o nich powiedzieć, więc skończył z niezgrabnymi opisami w stylu „to będzie jedna z najważniejszych innowacji w branży pożyczkowej”:

5. Czy zespół jest anonimowy?

Maker, Compound, Uniswap, Aave, Yearn Finance – założyciele wszystkich tych protokołów są publiczni i można ich znaleźć na Linkedin i Twitterze. Założyciel, który nie ukrywa swojego nazwiska i ma bogate CV, to dobry znak, zwłaszcza jeśli jest wspierany przez fundusz venture lub inwestora.

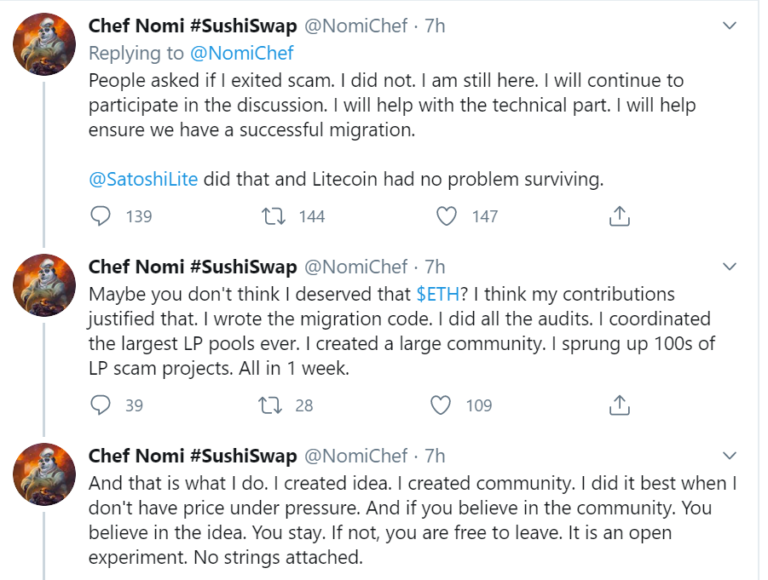

Oczywiście projekt wykonany przez anonimowy zespół może być wielkim sukcesem, ale w takim przypadku istnieje większe ryzyko tak zwanego oszustwa DeFi „wyciąganie dywanu” (zwanego również oszustwem wyjazdowym). Działa to w ten sposób: założyciel, który jest właścicielem wielu tokenów swojego projektu, zrobi wszystko, aby cena wzrosła, a następnie sprzeda swoje aktywa.

To właśnie zrobił Szef Nomi, założyciel Sushi Swap, zyskując 13 milionów dolarów na ETH i obniżając przy tym cenę SUSHI. Aby być uczciwym, Szef Nomi później zwrócił pieniądze i od tego czasu cena dobrze się poprawiła – głównie dlatego, że sam produkt jest solidny.

Z kolei nieanonimowy założyciel prawdopodobnie nie zaryzykowałby szarpania za dywan, ponieważ to zniszczyłoby ich reputację.

6. Czy protokół „przygotowuje się do uruchomienia”, ale nie jest jeszcze dostępny?

Zawsze bezpieczniej jest inwestować w projekty, które już opublikowały swój protokół, przynajmniej w sieci testowej.

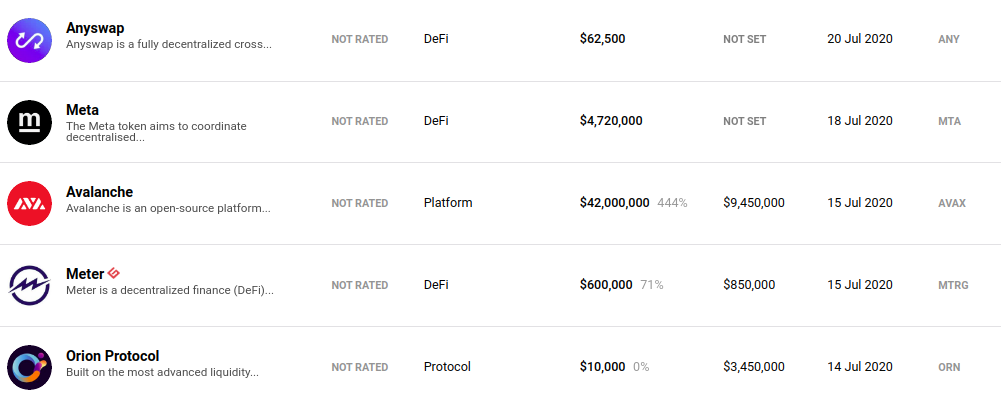

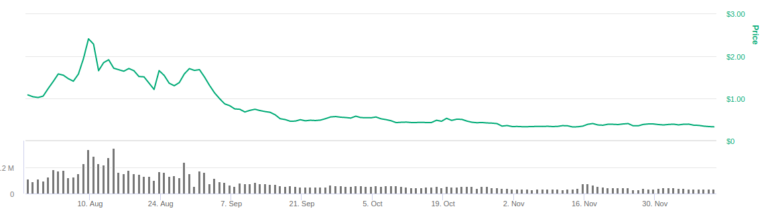

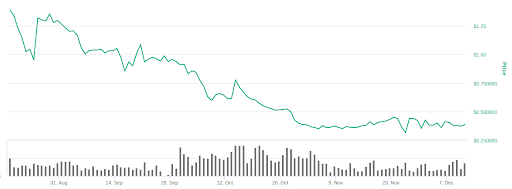

Powód jest oczywisty: wiele projektów, które posiadają IEO bez żywego produktu, zniknie, nigdy go nie uruchamiając, albo ich cena symbolicznie spadnie, albo jedno i drugie. Aby zilustrować mój punkt widzenia, przyjrzałem się kilku pierwszym projektom DeFi, które zorganizowały IEO w lipcu zeszłego roku – Meter, Meta i Anyswap.

Pięć miesięcy później te żetony straciły od 70 do 85 procent swojej wartości:

7. Czy jest przedsprzedaż?

Oto dlaczego uważam, że przedsprzedaż tokenów to zły znak. Nie zawsze, ale często.

Jeśli jesteś silnym programistą ze świetnym pomysłem na DeFi, będziesz w stanie zbudować prototypowy produkt, zanim zdobędziesz jakiekolwiek fundusze. Może być to nawet nagi szkielet, ale zadziała i pokaże Twój pomysł światu.

Ale jeśli nie możesz niczego zbudować samodzielnie, będziesz musiał przyciągnąć trochę funduszy, aby przejść do przodu. A jeśli Twoim celem jest szybkie zarobienie pieniędzy i zniknięcie, potrzebujesz przedsprzedaży. W końcu jest znacznie tańsze niż pełne IEO i możesz je uruchomić w swojej witrynie.

Oto kilka szczególnie podejrzanych przykładów:

Oszustwa DeFi oraz portrety dobrych i złych projektów

Gdybym miał narysować portret dobrego projektu DeFi, wyglądałby tak:

- Znany programista jako założyciel.

- Aplikacja na żywo w sieci testowej lub głównej.

- Oryginalny pomysł, którego potrzebuje rynek DeFi.

- Nie sklonowano z Uniswap, Compound lub yEarn.

- Wydobycie płynności poniżej 30 procent lub wcale.

A oto portret projektu, w który nigdy bym nie zainwestował:

Anonimowy zespół opisany jako „najlepsi eksperci w dziedzinie DeFi, inwestycji i handlu”.

- Brak produktu i zbyt ambitny plan działania.

- Wydobycie płynności przekracza 100 procent.

- Nazwa podobna do popularnych platform pożyczkowych lub wymiany.

- Nieokreślona mowa o „zrewolucjonizowaniu branży DeFi” bez jasnego opisu technologii.

- Wzmianki o „maksymalizacji zysków”, „najlepszej platformie”, „bezpiecznej inwestycji w 100%” itp.

DeFi na pewno ma przyszłość i jest wiele wartościowych projektów w tej przestrzeni. Jednak niedopieczone platformy i wręcz oszustwa DeFi wciąż się mnożą, a początkującemu może być trudno powiedzieć, który jest który. Możesz skorzystać z mojej listy siedmiu pytań lub opracować własny system oceny.

Ważne jest, aby przed zakupem jakiegokolwiek tokena DeFi dokładnie go zbadać. W kryptowalutach „rób własne badania” powinno być zawsze twoją mantrą.

UWAGA: Poglądy wyrażone tutaj są poglądami autora i niekoniecznie reprezentują lub odzwierciedlają poglądy BeInCrypto.

Nota o autorze:

Max Krupyshev

Max zajął się Bitcoinen już w 2013 roku. Jest założycielem Satoshi Square i Bitcoin Foundation Ukraine. Będąc członkiem Blockchain Working Group, organizacji lobbującej kryptowaluty w rządach różnych krajów, bierze również udział w corocznej Konferencji Europol Cryptocurrency. Mając ogromne doświadczenie w pracy z Cex.io i Ghash.io, Max prowadzi jedną z wiodących usług płatniczych w kryptowalutach, Cryptoprocessing.com.

Trusted

Wyjaśnienie

Wszystkie informacje zawarte na naszej stronie internetowej są publikowane w dobrej wierze i wyłącznie w ogólnych celach informacyjnych. Wszelkie działania podejmowane przez czytelnika w związku z informacjami znajdującymi się na naszej stronie internetowej odbywają się wyłącznie na jego własne ryzyko.