Atomowy Inwestor przygląda się bliżej Indexowi Strachu i Chciwości (Fear and Greed Index). Doszukuje się nie tylko chwilowych sygnałów o panujących emocjach na rynku kryptowalut, ale też takich, które w dłuższej perspektywie mogą pokazywać punkty zwrotne.

Czy Fear and Greed Index można wykorzystać do analizy cykli na Bitcoinie? Czy w chwili obecnej powinniśmy akumulować czy sprzedawać swoje kryptowaluty?

Analiza sentymentu rynku kryptowalut

Emocje na każdym rodzaju rynków inwestycyjnych i nie inwestycyjnych są główną determinantą zachowania wielu ludzi, w tym inwestorów. Zmienność na rynku kryptowalut jest duża, a dużej zmienności towarzyszą duże emocje. Taką zmienność w przypadku rynku kryptowalut bardzo dobrze obrazuje Fear and Greed Index, który pokazuje, czy na rynku panuje optymizm (chciwość) czy pesymizm (strach).

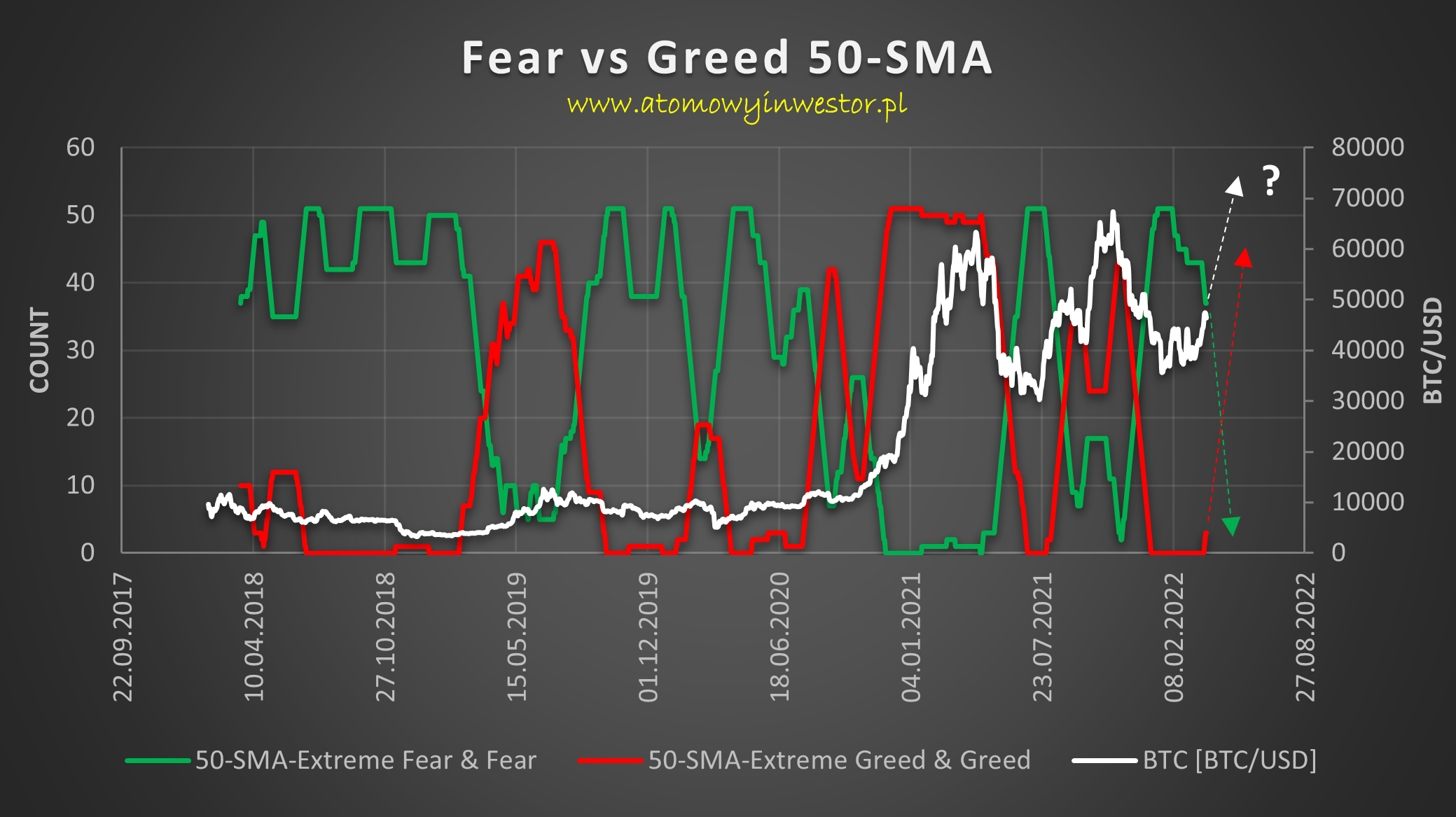

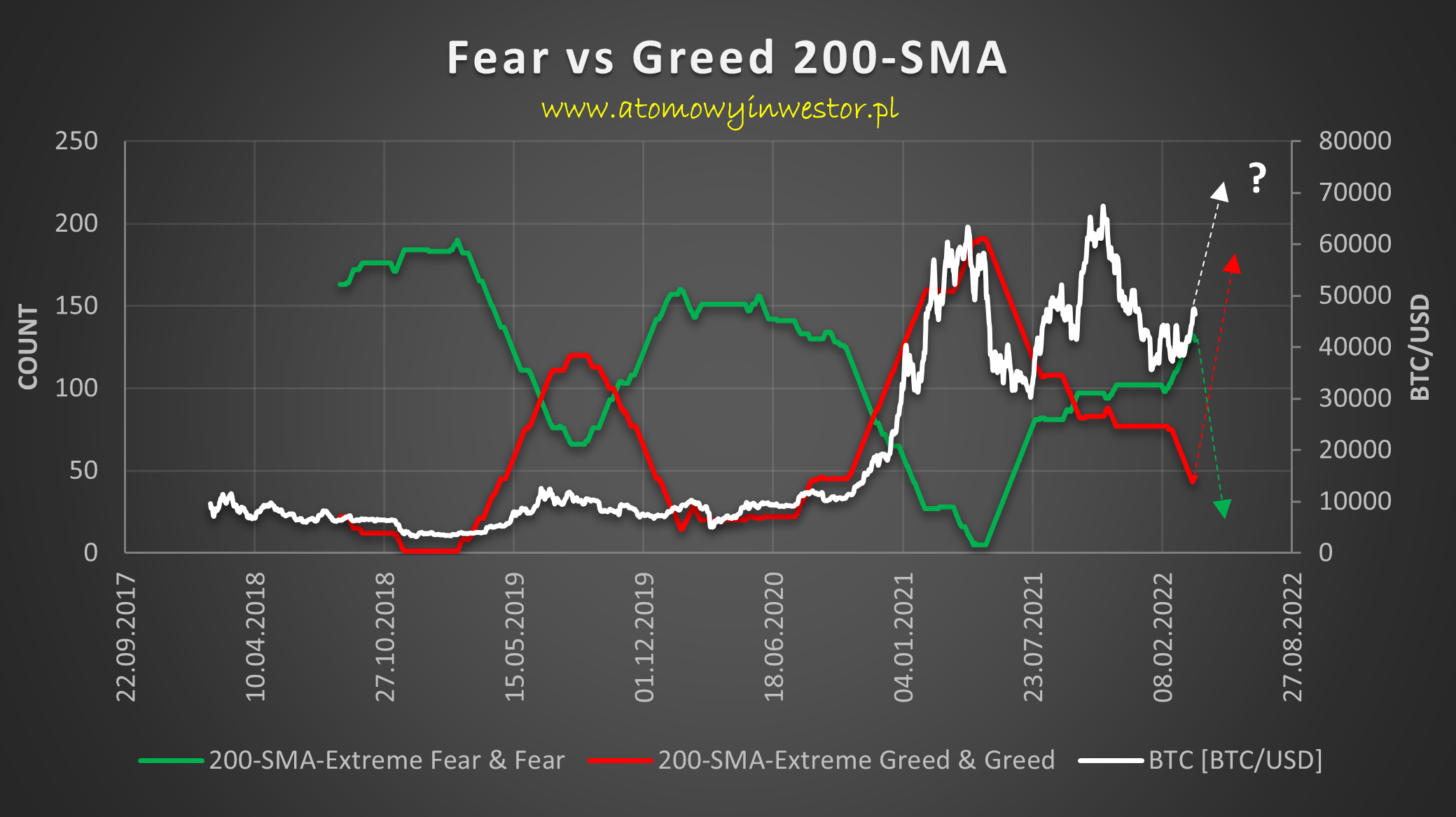

Analizując dane historyczne w okresie 01.02.2018 – 31.12.2021 możemy zauważyć, że w uśrednieniu rocznym w 57% panuje strach (23% Extreme Fear, 34% Fear) oraz w 34% chciwość (21% Greed, 13% Extreme Greed). Liczba zliczeń ilości wystąpień mówi jedynie o ich statystyce, ale nie pokazuje zmienności rynku. Na podstawie zebranych danych wyliczono średnie kroczące różnych interwałów czasowych dla Strachu (Fear + Extreme Fear) oraz dla Chciwości (Greed + Extreme Greed). Pokazuje to jak zmienia się naprzemiennie optymizm i pesymizm na rynku kryptowalut.

Zarówno na wykresie Fear vs Greed 50-SMA oraz Fear vs Greed 200-SMA można dosyć dobrze zauważyć, że w momencie, gdy cena Bitcoina znacząco idzie do góry to chciwość również rośnie, a strach maleje. Odwrotne zachowanie jest obserwowane dla spadków Bitcoina – wtedy dominuje strach, a chciwość opada. W aktualnej sytuacji można zauważyć że strach jest dosyć wysoko, a chciwość nisko. Czy to oznacza, że nadchodzą wzrosty?

Same średnie kroczące liczby zliczeń sumy Fear + Extreme Fear oraz Greed + Extreme Greed pokazują już jak cyklicznie zmienny jest rynek. Jednakże nie daje to dobrych sygnałów, które mogą wskazywać że na rynku panuje sentyment, z którego lepiej się powoli ewakuować lub taki, który wskazywałby na akumulację. W założeniu należałoby dokonywać akumulacji aktywów, gdy sumaryczny strach jest relatywnie wysoko (a chciwość relatywnie nisko). Natomiast uśredniać wyjścia z rynku należy, gdy zachowania krzywych są dokładnie odwrotne.

Analiza średnich kroczących Fear and Greed Index

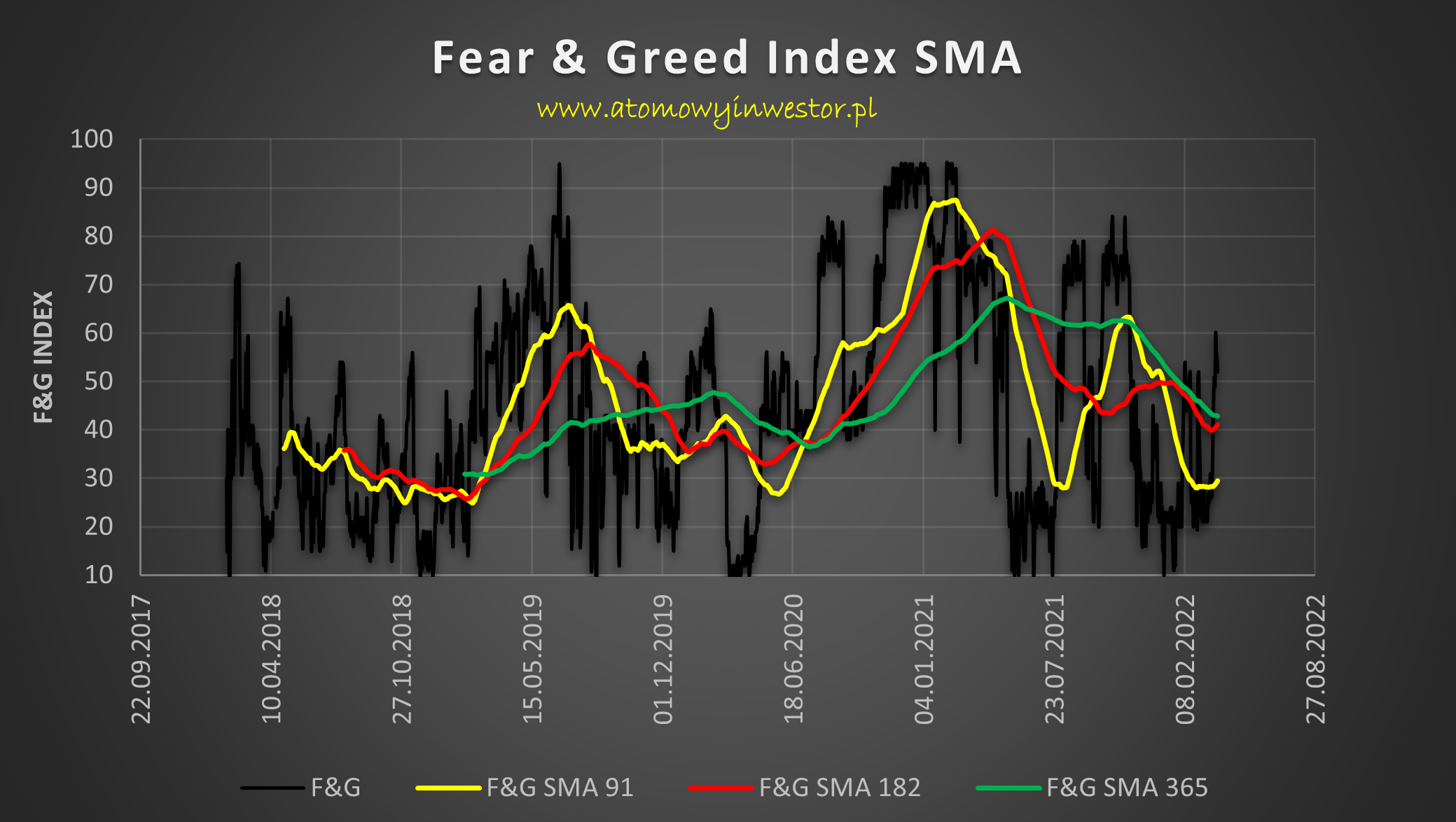

W kolejnym etapie skupiono się na średnich kroczących samego Fear and Greed Index jako wartości wypadkowej sentymentu panującego na rynku kryptowalut.

Kluczowe w analizie średnich kroczących jest dobór odpowiedniego okresu, z których jest liczona średnia krocząca. Można mówić o średnich krótkoterminowych, średnioterminowych oraz długoterminowych, najczęściej są to 50-SMA, 100-SMA oraz 200-SMA. Wartości 50, 100, 200 określają liczbę ostatnich sesji, z których liczona jest średnia. Przyjmuje się, że cykle na Bitconie trwają około 4 lata, co jest poniekąd dyktowane halvingiem. Zatem do analizy wykorzystano średnie kroczące z 365 dni (roczna SMA), 191 dni (półroczna SMA) oraz 91 dni (kwartalna SMA).

Wnioski z długoterminowej analizy Fear and Greed Index

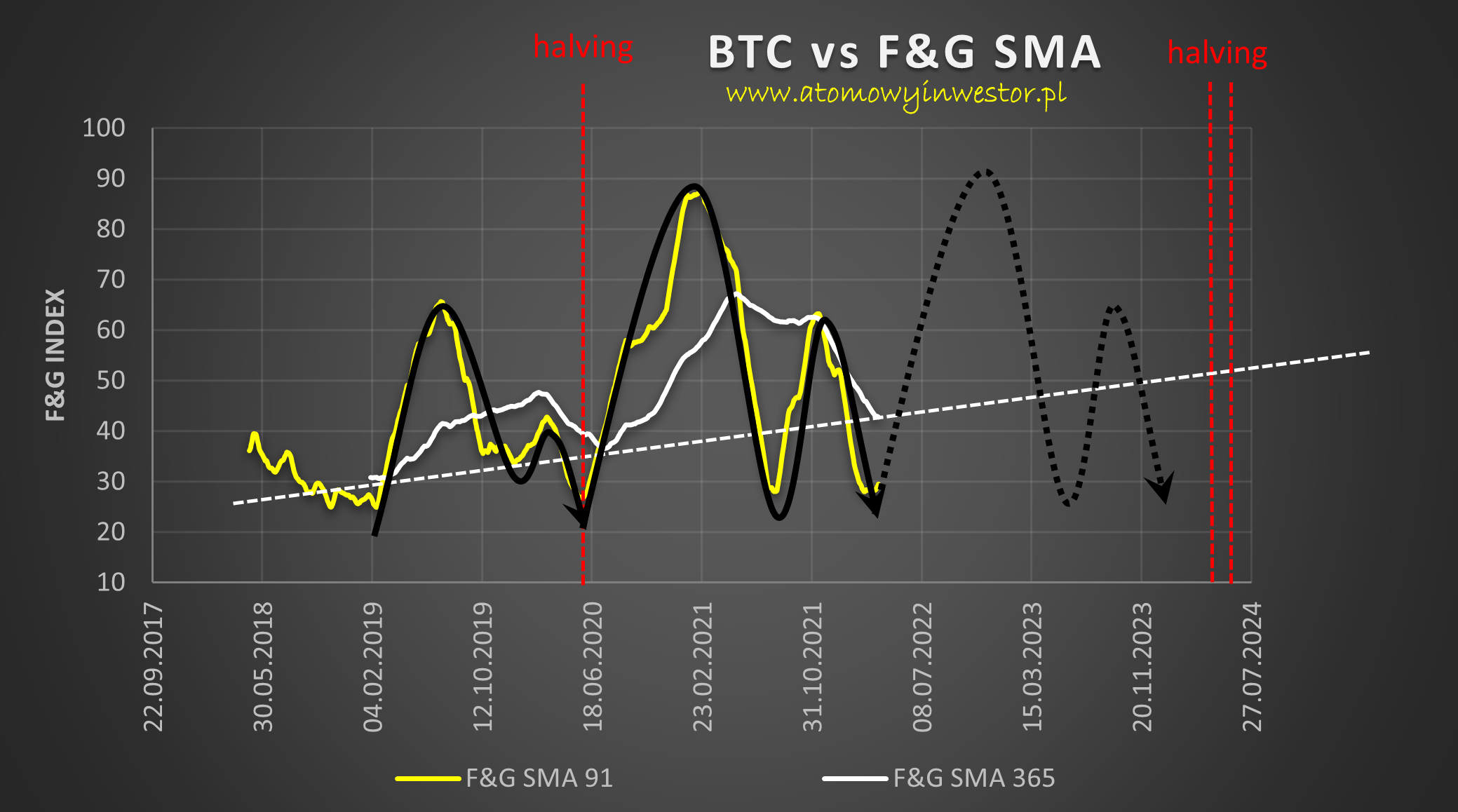

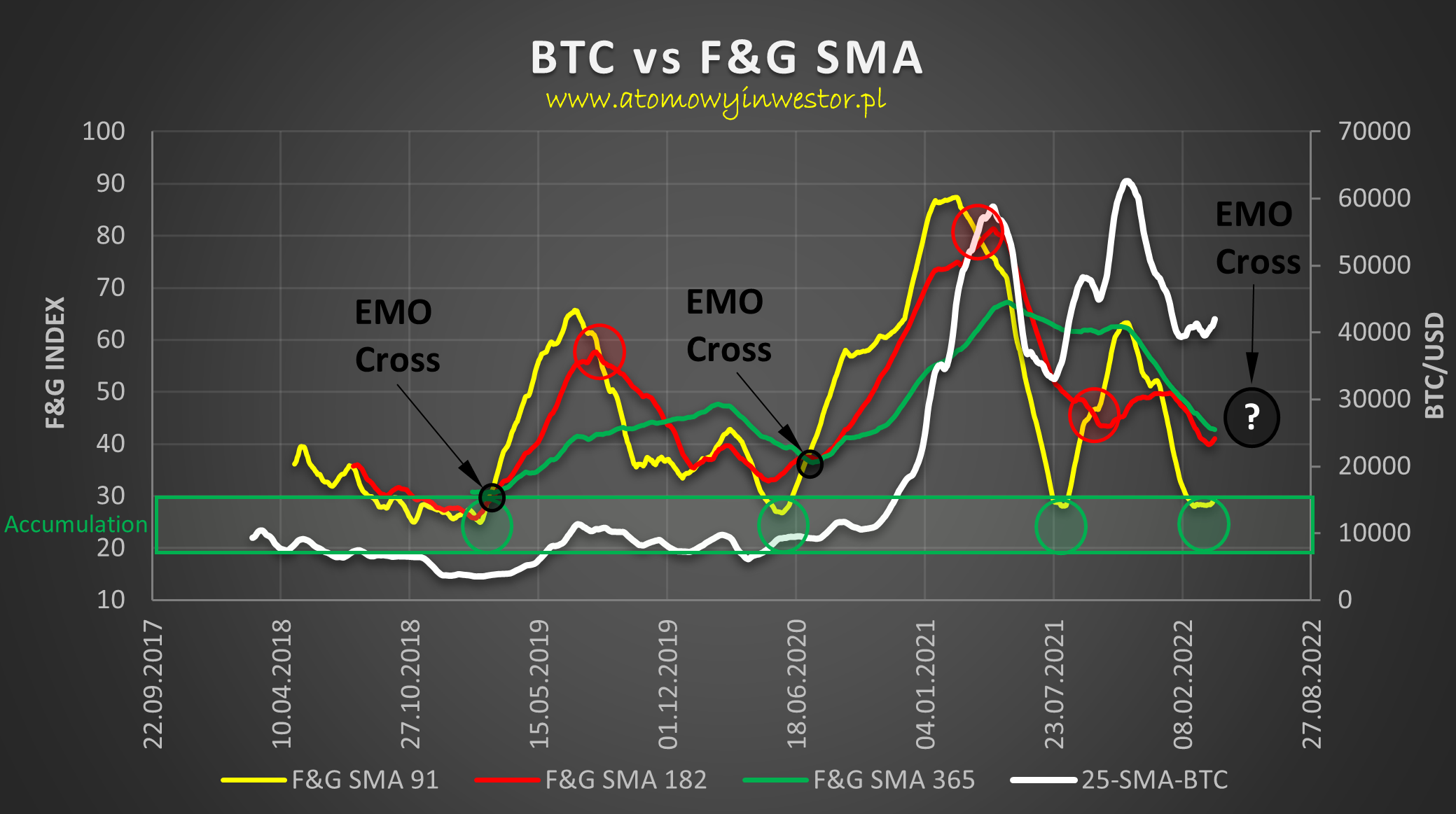

Analiza wykresu BTC vs F&G SMA pozwoliła wyciągnąć kilka istotnych wniosków:

- Najlepszym momentem do akumulacji Bitcoina jest okres kiedy kwartalna 91-SMA-F&G znajduje się w zielonej strefie w zakresie 20-30 F&G.

- Przecięcie półrocznej 182-SMA-F&G od góry przez kwartalną 91-SMA-F&G (death cross), wskazywało na moment w którym należało wyjść z rynku. Wówczas kwartalna chciwość przecina półroczną chciwość, co za każdym razem wywoływało spadki.

- Punkt przecięcia trzech średnich kroczących, kwartalnej, półrocznej i rocznej dwukrotnie wskazywał na moment, po którym rozpoczynał się rynek byka. Ten punkt Atomowy Inwestor autorsko nazwał „EMO Cross”.

- Wiele informacji z analizy trendów F&G-SMA wskazuje że kolejny EMO Cross jest możliwy do wystąpienia w najbliższych tygodniach/miesiącach.

- Można również zaobserwować, że kwartalna 91-SMA-F&G dwukrotnie przyjmowała charakterystyczny wzorzec (czarna krzywa). W okresach 2018-2020 oraz 2020-2022 najpierw obserwowano duża euforię potem odreagowanie i ponowną euforię. Czy jest możliwe aby ponownie taki układ został powtórzony? Jeżeli tak, to koniec takiego emocjonalnego zachowania byłby zaraz przed kolejnym halvingiem, który szacowany jest na przełom Q2/Q3 2024 roku.

- Dodatkowo roczna 365-SMA-F&G rysuje wznoszącą podstawę (biała przerywana linia). Może to świadczyć o tym, że w dłuższej perspektywie strach na rynku kryptowalut jest coraz mniejszy, tzn. przyjmuje krótsze okresy względem chciwości/neutralności. Natomiast to może być związane z większą adopcją kryptowalut, większą świadomością, większą ilością HODLerów i większą użytecznością technologii blockchain.

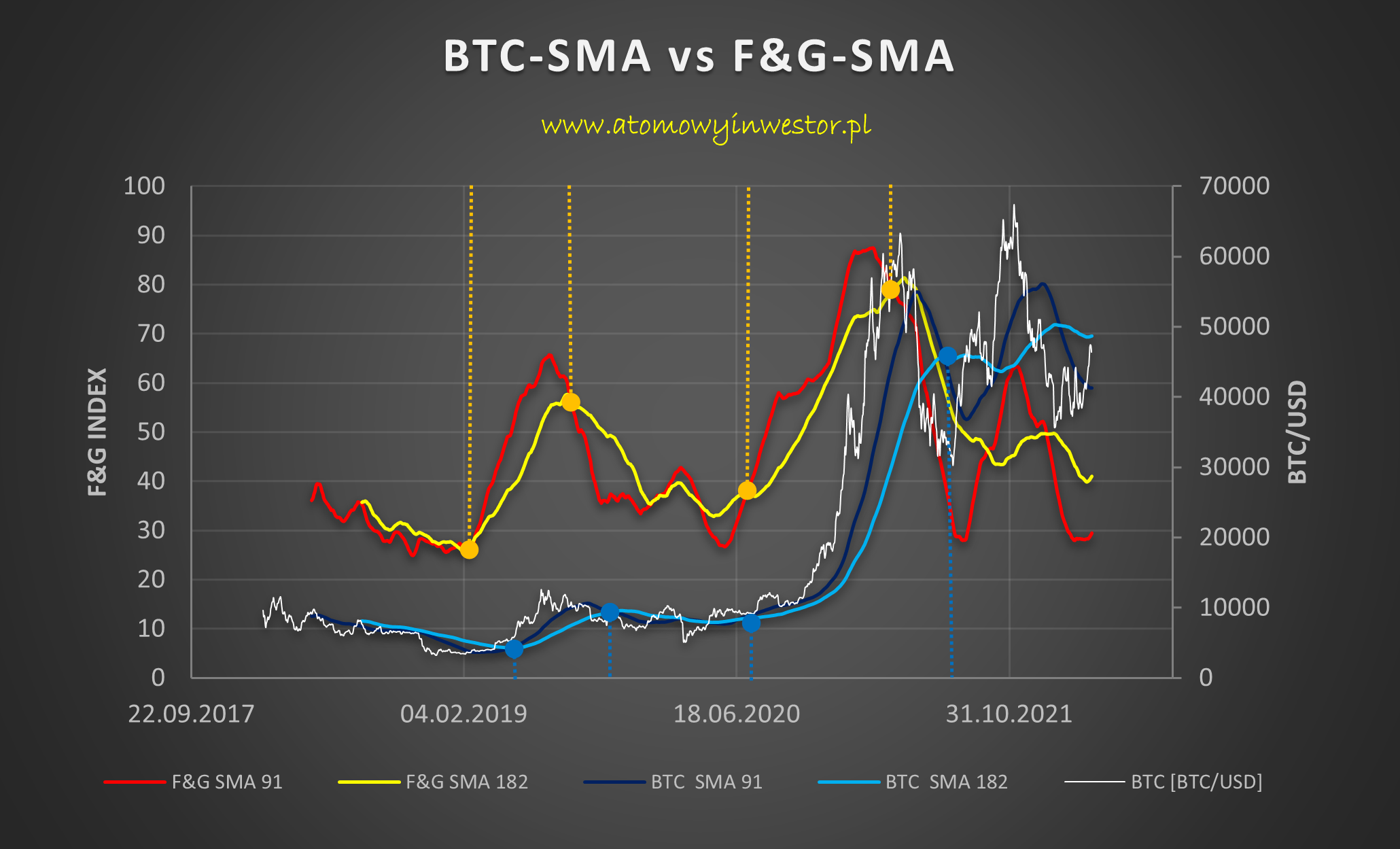

- Końcowo porównano przecięcia średnich kroczących dla Fear and Greed Index z crossami średnich kroczących kursu Bitcoina. Zastosowano średnie z tych samych okresów czasowych – kwartał i półroczne. Na podstawie analizy można wnioskować, że to emocje determinują cenę, a nie cena determinuje emocje. Wzrost euforii pojawia się przed wzrostem cenowym, a strach w okolicy szczytu cenowego.

Podsumowanie

Dogłębna analiza Fear and Greed Index, poprzez wyliczenie różnych średnich kroczących, umożliwiła zinterpretowanie go w szerszym spektrum. Wskazuje to na cykliczność sentymentu rynku kryptowalut.

Odpowiednia interpretacja i założenia dają podstawy do tego aby sądzić, że średnie kroczące emocji panujących na rynku kryptowalut mogą być dobrym wskaźnikiem sugerującym momenty zwrotne kursu Bitcoina. Tym samym mogą być wykorzystane do długoterminowego inwestowania w główną kryptowalutę.

Jeżeli chcesz być na bieżąco z tym wskaźnikiem koniecznie śledź Atomowego Inwestora na Twitterze oraz odwiedzaj jego atomowego bloga.

– – –

Atomowy Inwestor

Detektyw trendów oraz entuzjasta kryptowalut i metali szlachetnych. Zwolennik atomowego podejścia do rozwoju osobistego. Uzyskany doktorat z nauk ścisłych daje mu poczucie, że potrafi korelować dane teoretyczne z empirycznymi i wyciągać sensowne wnioski. Rzeczywistość jednak weryfikuje stawiane hipotezy.