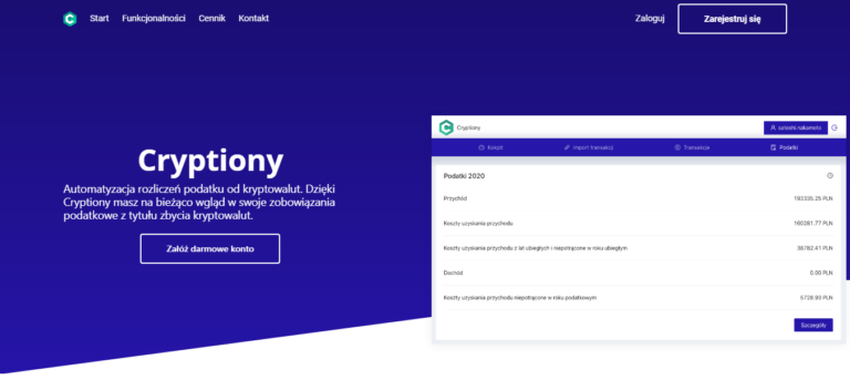

W marcu 2021 roku BeInCrypto Polska przeprowadziło ekskluzywny wywiad z Bartoszem Milczarkiem na temat prostoty aplikacji do rozliczania kryptowalut. Cryptiony to internetowa aplikacja do rozliczania podatku od kryptowalut w Polsce, a dziś aktualizujemy formę i metodę rozliczenia podatku od kryptowalut za 2021 rok.

Nie ma wątpliwości, iż w ostatnim czasie zainteresowanie inwestycją w kryptowaluty znacznie wzrosło. Taka obserwacja była szczególnie zauważalna w 2021 roku, gdy kryptowaluty osiągnęły rekordowe ceny. Z uwagi na stale rosnącą liczbę użytkowników kryptowalut, warto przypomnieć o konieczności ich rozliczenia. Które powinno być dokonywane zgodnie z ustawą o podatku dochodowym od osób fizycznych (dalej: ustawa o PIT).

Na początku warto wspomnieć, że pojęcie “kryptowaluty” nie występuje w żadnej z ustaw podatkowych. Kryptowalutę zastąpiono w świetle prawa podatkowego definicją “waluty wirtualnej”. Samo znaczenie można zaobserwować w ustawie o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu (dalej: ustawa o AML). Wskazuje ona, iż przez walutę wirtualną rozumieć należy cyfrowe odwzorowanie wartości, które nie jest m.in. prawnym środkiem płatniczym emitowanym przez NBP, zagraniczne banki centralne lub inne organy administracji publicznej, pieniądzem elektronicznym w rozumieniu ustawy o usługach płatniczych czy instrumentem finansowym w rozumieniu ustawy o obrocie instrumentami finansowymi.

Moment powstania obowiązku podatkowego

Zgodnie z art. 17 ust. 1f ustawy o PIT, przez odpłatne zbycie waluty wirtualnej rozumie się wymianę waluty wirtualnej na prawny środek płatniczy, towar, usługę lub prawo majątkowe inne niż waluta wirtualna lub regulowanie innych zobowiązań walutą wirtualną. Oznacza to, że sama wymiana kryptowaluty na inną jest neutralne podatkowo, a zatem przy wymianie krypto-krypto nie wystąpi obowiązek podatkowy.

Moment rozpoznania obowiązku podatkowego można rozpoznać przykładowo w chwili sprzedaży na walutę fiducjarną lub też w momencie zakupu usługi za walutę wirtualną.

Dodatkowo należy zwrócić uwagę, że użytkownik kryptowalut nie jest zobowiązany do comiesięcznego wpłacania zaliczek na podatek dochodowy.

Jak wypełnić deklarację i w jakim terminie?

W myśl art. 17 ust. 1 pkt 11 ustawy o PIT, przychody z odpłatnego zbycia waluty wirtualnej zaliczyć należy do przychodów z kapitałów pieniężnych. Zgodnie z takim stanem prawnym, stawka podatku z tytułu kryptowalut wynosi 19%. Należy przy tym uwzględnić również obowiązek z tytułu daniny solidarnościowej obowiązującej od 2019 roku. Bowiem osoby fizyczne obowiązane są do jej zapłaty w wysokości 4%. W sytuacji, gdy łączne dochody w danym roku przekroczą 1 mln zł.

Podatnik zobowiązany jest uwzględnić dochód z tytułu kryptowalut w rocznym formularzu PIT-38. Z tytułu zrealizowanych transakcji w sekcji E, tj. dochód/koszty. Komórki 34-38 ww. deklaracji zostały przeznaczone specjalnie dla celów odpłatnego zbycia walut wirtualnych.

W polu nr 34 należy uzupełnić zgodnie z przychodami uzyskanymi w 2021 roku z tytułu odpłatnego zbycia. Tj. kwoty uzyskanej w wyniku sprzedaży walut wirtualnych w tymże roku bądź wartość wymiany kryptowalut za dany towar lub usługę. Komórka nr 35 została przeznaczona dla kosztów uzyskania przychodów poniesionych w danym roku podatkowym. Czyli koszty bezpośrednio poniesione w ramach transakcji kupna kryptowaluty lub ich sprzedaży. W tym polu podatnik może przykładowo wpisać koszty poniesione w ramach prowizji z tytułu zawartych transakcji. Następna komórka – 36 dotyczy wszelkich innych wydatków rozliczonych w ramach zakupu z lat poprzednich.

Należy mieć na uwadze, że przychodów ze sprzedaży kryptowalut nie można łączyć z innymi dochodami uzyskanymi w ramach odpłatnego zbycia papierów wartościowych lub pochodnych instrumentów finansowych. Dotyczy to zatem również sprzedaży udziałów.

Dokumentowanie transakcji

Podatnik dokonując jakichkolwiek transakcji powinien posiadać dowód swoich zrealizowanych dochodów. Tak samo w przypadku obrotu kryptowalutami, należy przechowywać historię transakcji. W szczególności kosztów, które ponieśliśmy w ramach zakupu/ sprzedaży walut wirtualnych. Bowiem, tylko odpowiednio udokumentowany koszt może zostać zaliczony do kosztów uzyskania przychodów. Przykładowo, dokumentem potwierdzającym nasze transakcje może być historia z giełd kryptowalutowych, potwierdzenie uzyskane z kantoru, potwierdzenie wypłaty z bitomatu czy faktura za świadczone usługi w formie wynagrodzenia w kryptowalutach.

Czy muszę zapłacić podatek VAT od sprzedaży kryptowalut?

Przed zmianami, organy podatkowe stały na stanowisku, że co do zasady kryptowaluta nie powinna być uznana za prawny środek płatniczy i w konsekwencji nie powinna zostać zwolniona z podatku VAT. Jednak, wydano orzeczenie Trybunału Sprawiedliwości UE w sprawie C-264/14. Orzeczono, że główną funkcją kryptowalut jest ich wykorzystanie w celach płatniczych. Dlatego też świadczenie usług polegających na wymianie walut tradycyjnych na kryptowalutę i odwrotnie w zamian za zapłatę kwoty równej marży wynikającej z różnicy między ceną, po której została nabyta, a ceną po której sprzedaje je swoim klientom, są transakcjami zwolnionymi z podatku VAT.

Powyższe orzeczenie wiąże państwa członkowskie i w konsekwencji, obrót kryptowalutami został zwolniony w Unii Europejskiej z pobierania podatku VAT. W związku z tym, podatnik nie musi płacić podatku VAT od sprzedaży kryptowalut.