BlackRock, który jest największą na świecie organizacją inwestycyjną pod względem zarządzanych aktywów, złożył propozycję zmiany struktury swojego przyszłego Bitcoin spot ETF. Gigant złożył dokumenty w SEC, zgodnie z którymi rolę autoryzowanych uczestników ETF będą pełnić amerykańskie banki. Oczekuje się, że otworzy to ważny instrument inwestycyjny dla banków, ponieważ nie mogą one po prostu posiadać kryptowalut. Oto bliższe spojrzenie na nową strukturę ETF i jej rolę w przypadku zatwierdzenia przez SEC.

Perspektywa zatwierdzenia spot Bitcoin ETF

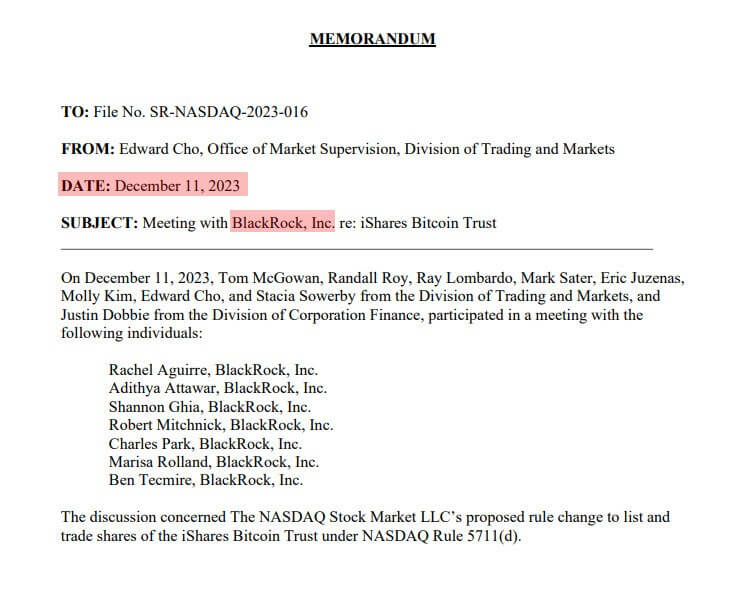

Perspektywa zatwierdzenia nowych ETF-ów Bitcoina w Stanach Zjednoczonych jest coraz bliższa. Jak zauważył dziś analityk Bloomberga James Seyffarth, w ciągu ostatniego tygodnia SEC spotkała się z przedstawicielami czterech firm, które złożyły wnioski o uruchomienie takiego instrumentu inwestycyjnego.

Są to Grayscale, Fidelity, Franklin Templeton i BlackRock, a w przypadku BlackRock spotkanie to było trzecim z rzędu. Mając to na uwadze, można założyć, że aktywne prace nad zatwierdzeniem ETF trwają.

I choć regulator zatwierdził ten instrument, inwestorzy Bitcoina nadal przechowują własne monety. Według analityków Glassnode, obecnie 70,3 procent wszystkich BTC znajduje się na ich adresach i nie zostało przeniesionych przez co najmniej rok.

Przez trzy lata nie wysłano 41,6 procent wszystkich kryptowalut, podczas gdy okres pięciu lat dotyczy 31,4 procent wszystkich BTC w obiegu.

Jak działają ETFy?

ETF to fundusz giełdowy. W jego ramach zarządzający – w tym przypadku BlackRock – przyjmuje aktywo bazowe w postaci Bitcoina, tworzy fundusz oparty na kryptowalucie i sprzedaje swoje udziały, znane również jako jednostki.

Wartość udziałów zmienia się w zależności od aktywa bazowego, a właściciel takich papierów wartościowych może bezpośrednio zarabiać na ich wartości. Jednocześnie twórca ETF pobiera prowizje za operacje uczestników. To one zapewniają mu zarobek.

Struktura ETF jest podzielona na rynek pierwotny i wtórny. Na rynku pierwotnym transakcje przeprowadzane są przez podmioty autoryzowane przez zarządzającego, czyli wspomnianych wyżej autoryzowanych uczestników. Rynek wtórny to transakcje samymi udziałami ETF na giełdzie. Tutaj w procesie mogą uczestniczyć zarówno duże podmioty prawne, jak i zwykli inwestorzy.

Upoważnieni uczestnicy mogą inicjować emisję udziałów ETF, nawet w zamian za gotówkę. Takie transakcje są zwykle przeprowadzane w dużych ilościach. W przypadku banków jest to niezwykle ważne w kontekście tej wiadomości. Mimo to amerykański bank, który zgodnie z prawem nie może po prostu kupić Bitcoina, byłby w stanie kupić udziały w spotowym ETF na BTC za zwykłą walutę.

Blackrock “agentem państwa”?

Należy zauważyć, że wiadomości o zaangażowaniu banków w to, co dzieje się z ETF na Bitcoinie, z pewnością nie przypadną do gustu byłemu szefowi giełdy kryptowalut BitMEX Arthurowi Hayesowi. Wcześniej skrytykował on również powiązanie BlackRock z branżą krypto, nazywając firmę “agentem państwa”. Cóż, powiązanie banków z planem nie poprawia sytuacji.

Ważne jest również, aby pamiętać, że każda jednostka funduszu giełdowego musi być zabezpieczona aktywem bazowym. Jeśli bank kupuje akcje za pieniądze, zarządzający ETF musi kupić taką samą ilość BTC, aby je zabezpieczyć. W związku z tym popyt ze strony różnych firm na fundusze kryptowalutowe będzie bezpośrednio prowadził do zwiększonej presji zakupowej na rynku.

Giganci bankowi, tacy jak JPMorgan czy Goldman Sachs, mają ogromne zasoby, a jeśli SEC zatwierdzi proponowane przez BlackRock zmiany, część z nich trafi na rynek kryptowalut. Jak dotąd konwencjonalna mądrość głosiła, że autoryzowanymi uczestnikami powinny być duże firmy animujące rynek z doświadczeniem w kryptowalutach, tj. Jane Street, Jump Trading i Virtu. Fakt, że banki mogą również wejść do wyścigu, zwiększy liczbę dostawców płynności i sprawi, że ETF-y Bitcoin będą jeszcze bardziej atrakcyjnym narzędziem dla innych posiadaczy dużego kapitału.

Spóźniony na hossę?

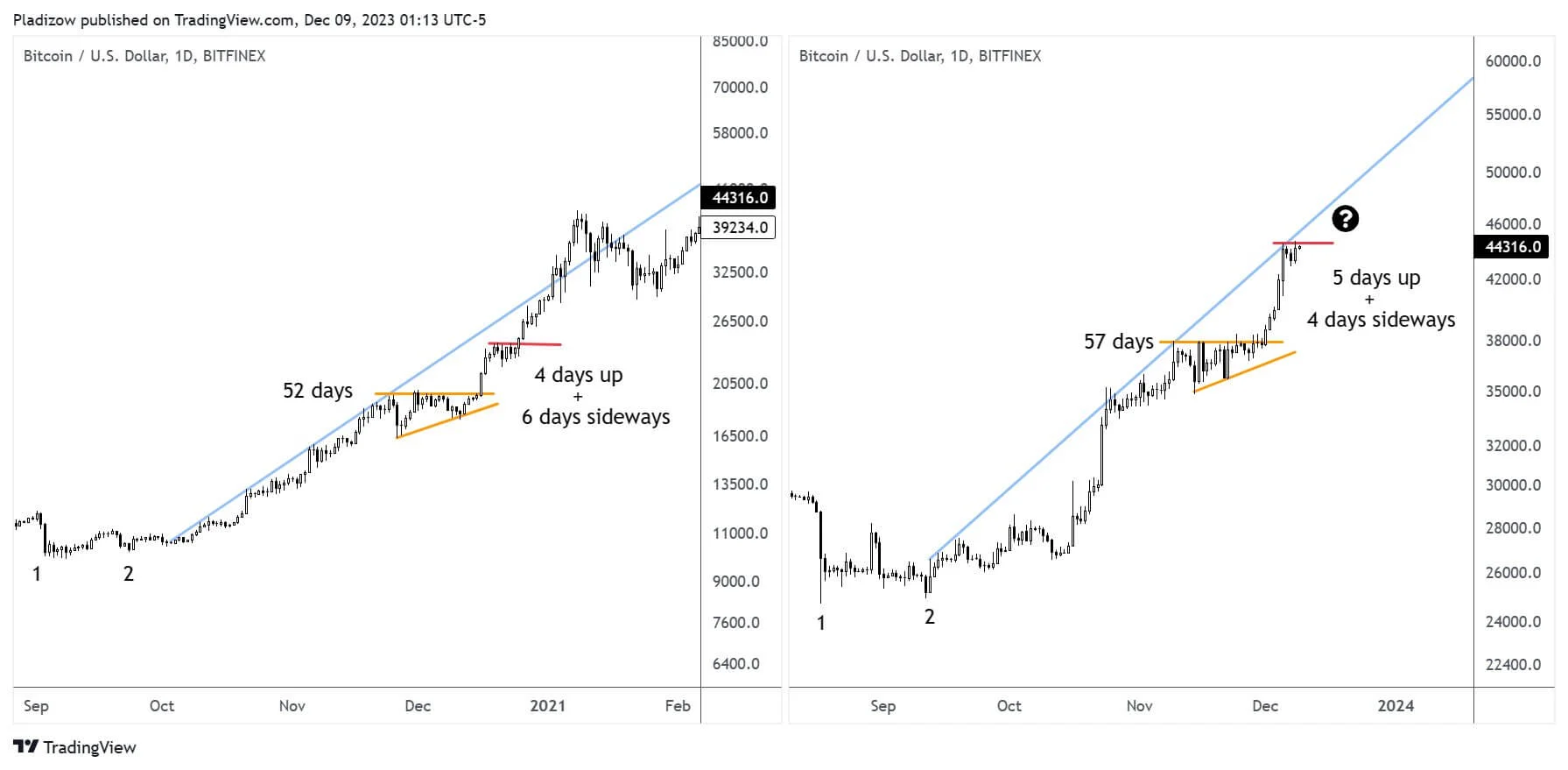

To powiedziawszy, kupujący kryptowaluty wczoraj nie spóźnili się na główną fazę hossy. Popularny trader Alan Tardigrade stwierdził to na swoim Twitterze. Zauważył, że w tej chwili cena Bitcoina powtarza swój ruch w okresie od 2019 do 2021 roku. Sytuacja ogólnie przypomina więc to, co działo się w branży aktywów cyfrowych w przeszłości.

To prawda, moment porównania na powyższych wykresach nie pokrywa się z jednym fundamentalnym wydarzeniem – halvingiem Bitcoina. Mimo to w maju 2020 r. BTC przeszedł już halving, a teraz od kolejnej podobnej procedury dzieli go jeszcze kilka miesięcy. Możliwe, że to wydarzenie tradycyjnie przyciągnie uwagę osób spoza branży do kryptowalut.

Inną teorią Alana jest to, że od 2019 r. rynek kryptowalut znajduje się w jednym globalnym cyklu hossy. Cofnięcie z rekordowego poziomu 69 000 USD można rzekomo uznać za globalną korektę przed nową falą wzrostu. Już na tej hossie cena BTC powinna wzrosnąć do nowego maksimum na linii 400 tysięcy dolarów.

Brak gwarancji na przyszłość

Należy pamiętać, że nie ma gwarancji podobnego ruchu w przyszłości, więc inwestorzy mogą lekceważyć wersję tradera. Inwestorzy nadal powinni przeprowadzać własne badania projektów przed dokonaniem inwestycji, zamiast polegać na opiniach innych osób.

Ponadto wersja o braku niedźwiedziego trendu po wzroście Bitcoina do 69 tysięcy w listopadzie 2021 roku wydaje się dziwna. Krach na rynku w ciągu ostatnich dwóch lat był więcej niż typowy. Towarzyszyły mu również upadki różnych giełd kryptowalut i innych firm blockchain. Zdecydowanie nie zgodzimy się więc z tą wersją.

Obecny ruch ceny Bitcoina został również porównany do fraktala z 2020 roku przez tradera pod pseudonimem Nunya Bizniz.

Ponownie, zachowanie aktywów cyfrowych w ogóle, a Bitcoina w szczególności, nie musi odpowiadać wcześniejszym ruchom na wykresach. Dlatego inwestorzy i traderzy muszą być przygotowani na każdy scenariusz.

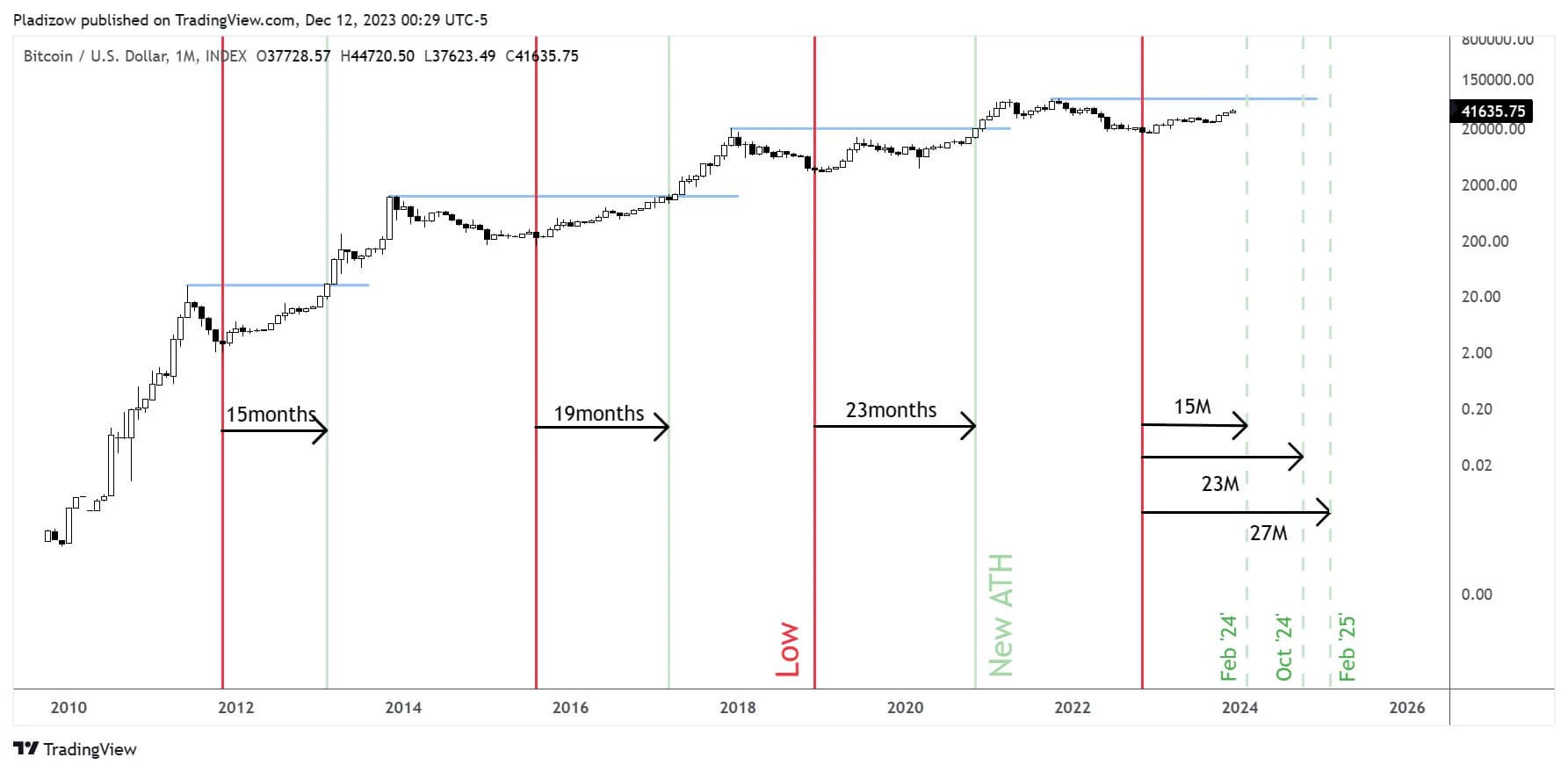

Drugą prognozą tradera są możliwe ramy czasowe do następnego rekordowego poziomu Bitcoina. Jeśli skupimy się na czasie trwania poprzednich trendów wzrostowych, nowy rekord BTC może zostać odnotowany w lutym 2025 roku.