W ciągu ostatniego miesiąca analitycy coraz częściej umieszczali Bitcoina w nowym rynku niedźwiedzia. Jednak pięć kluczowych danych on-chain pokazuje, że rynek przechodzi reset w połowie cyklu po gwałtownym wzroście do rekordowych poziomów pod koniec 2025 roku.

Dane on-chain i ETF pokazują teraz, że fala sprzedaży traci na sile. Zamiast wycofywania się inwestorów długoterminowych, dane wskazują, że spóźnieni nabywcy są wypłukiwani, podczas gdy silniejsi posiadacze absorbują podaż.

Ma to znaczenie, ponieważ resety w połowie cyklu często oznaczają przejście od panicznej sprzedaży do akumulacji.

Odpływy on-chain z ETF pokazują wypłukiwanie, a nie długoterminową dystrybucję

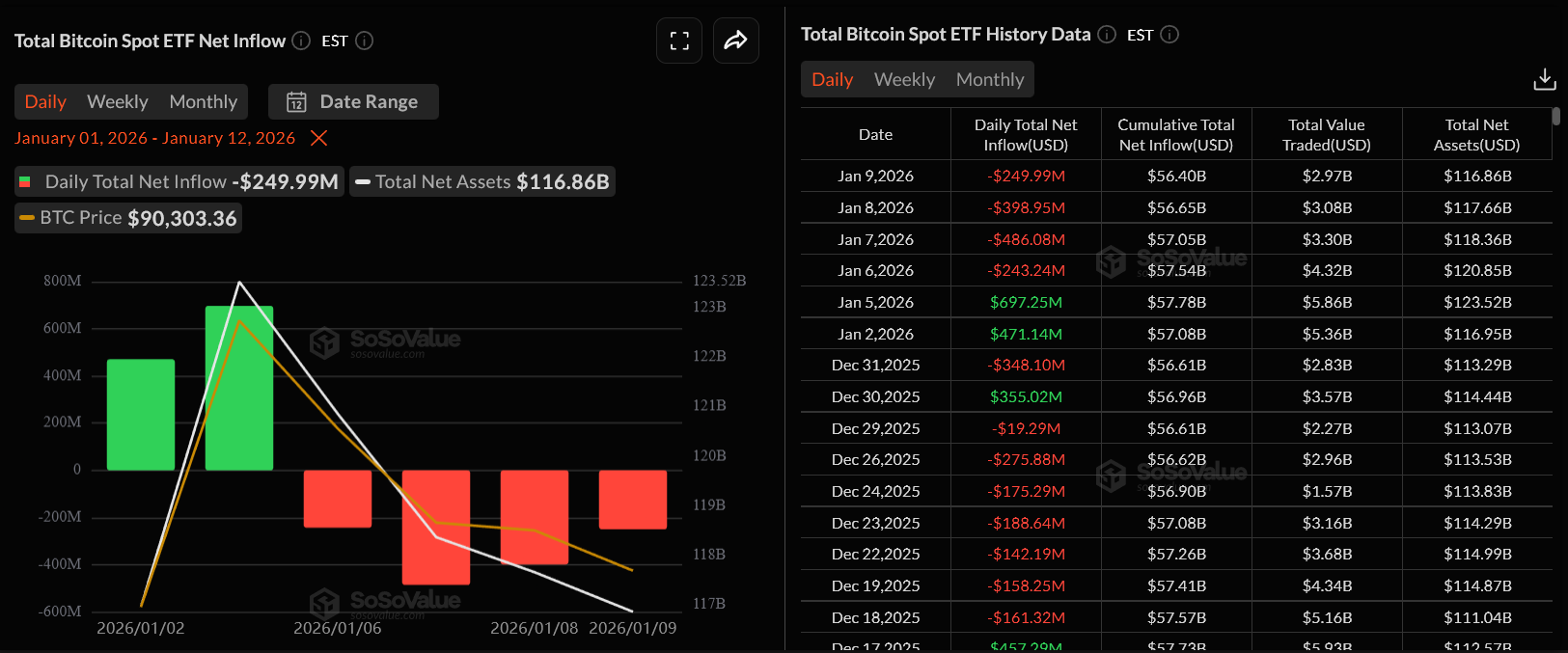

Amerykańskie fundusze ETF Bitcoin doświadczyły najbardziej gwałtownej wyprzedaży od czasu ich uruchomienia w pierwszej połowie stycznia. Po silnych napływach w dniach 2 i 5 stycznia, które przyniosły łącznie ponad 1,1 mld USD, fundusze ETF gwałtownie spadły.

W ciągu kolejnych trzech sesji z funduszy odpłynęło ponad 1,1 mld USD.

Ten wzorzec to klasyczna kapitulacja lub wymywanie. Inwestorzy, którzy kupili ETF-y podczas październikowego i listopadowego rajdu, weszli, gdy Bitcoin był blisko rekordowych poziomów. Kiedy cena nie zdołała utrzymać się powyżej 95 000 USD, wiele z tych pozycji przyniosło straty. Umorzenia nastąpiły szybko, ponieważ zarządzający ryzykiem i inwestorzy krótkoterminowi zmniejszyli ekspozycję.

Co ważne, nie było to stałe, wielomiesięczne zachowanie odpływowe, które definiuje rynki niedźwiedzi. Była to szybka, skoncentrowana wyprzedaż. Ten rodzaj sprzedaży często się wyczerpuje, ponieważ w pierwszej kolejności usuwa najsłabszych posiadaczy.

Ostatnie dane pokazują już stabilizację przepływów ETF, co sugeruje, że faza wymuszonej sprzedaży dobiega końca.

W cyklach rynkowych ten rodzaj wypłukiwania ETF zazwyczaj poprzedza konsolidację boczną i ostateczne ożywienie.

Podstawa kosztów ETF w pobliżu 86 000 USD teraz utrzymuje cenę BTC

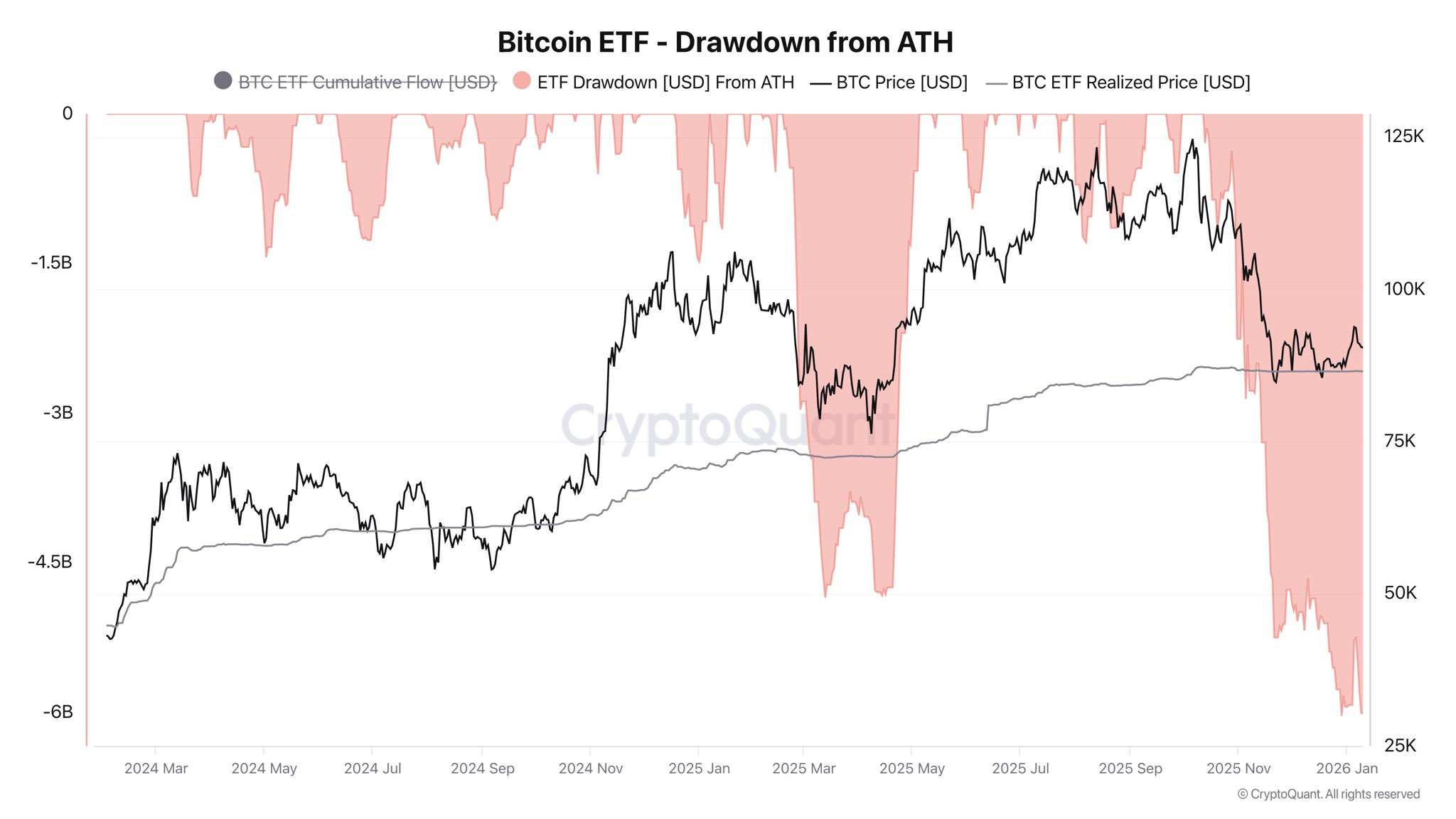

Wykres wypłat ETF CryptoQuant pokazuje, że średnia zrealizowana cena Bitcoina utrzymywana przez fundusze ETF wynosi blisko 86 000 USD. Oznacza to, że większość inwestorów ETF, którzy weszli od październikowego szczytu, jest teraz bliska osiągnięcia progu rentowności.

Ten poziom jest krytyczny. Kiedy cena zbliża się do średniego kosztu największej marginalnej grupy nabywców, presja na sprzedaż zwykle spada.

Inwestorzy, którzy ponieśli już straty, wycofali się. Ci, którzy nadal trzymają akcje, raczej czekają na odbicie niż sprzedają z niewielką stratą.

Historycznie rzecz biorąc, te strefy kosztów bazowych działają jak grawitacja. Kiedy Bitcoin spada zbyt daleko poniżej nich, wkraczają kupujący. Kiedy cena wzrasta znacznie powyżej nich, wzrasta realizacja zysków. W tej chwili Bitcoin znajduje się tylko nieznacznie powyżej tej kotwicy ETF.

To wyjaśnia, dlaczego rynek ustabilizował się w okolicach 88 000-92 000 USD, nawet po tym, jak miliardy dolarów opuściły fundusze ETF.

Podstawa kosztowa ETF stała się strukturalnym poziomem wsparcia, co jest typowe raczej podczas resetów w połowie cyklu niż załamań rynku niedźwiedzi.

Transfery Coinbase od BlackRock odzwierciedlają trendy zakupowe on-chain

Dane Blockchain pokazują, że BlackRock przeniósł 3 743 BTC i 7 204 ETH do Coinbase Prime. Na pierwszy rzut oka wygląda to na sprzedaż instytucjonalną.

Jednak mechanika ETF ma znaczenie. Kiedy inwestorzy wykupują udziały ETF, fundusz musi dostarczyć Bitcoiny autoryzowanym uczestnikom. Coinbase Prime służy jako centrum powiernicze i rozliczeniowe dla tego procesu.

Wraz ze wzrostem wykupów w zeszłym tygodniu, BlackRock musiał przenieść BTC i ETH, aby wypełnić te zobowiązania.

Przepływ ten odzwierciedla popyt na płynność, a nie kierunkowy zakład BlackRock. Firma nie decyduje, kiedy inwestorzy dokonują wykupu. Po prostu przetwarza wypłaty. Czas tych transferów jest dokładnie zgodny z dużymi odpływami ETF obserwowanymi na początku stycznia.

Na rynkach niedźwiedzia fundusze aktywnie zmniejszają ekspozycję przez wiele miesięcy. Tutaj widzimy, że inwestorzy krótkoterminowi wychodzą, a fundusze ETF rozliczają te transakcje.

Pasuje to do resetu, a nie strukturalnego wyjścia kapitału instytucjonalnego.

Coinbase na Premium pokazuje, że amerykańskie instytucje zatrzymały się

Indeks Coinbase Premium stał się gwałtownie ujemny 12 stycznia. Oznacza to, że Bitcoin jest tańszy na Coinbase niż na giełdach offshore.

Coinbase obsługuje głównie amerykańskie instytucje i zamożnych inwestorów. Gdy premia jest dodatnia, oznacza to agresywne kupowanie od amerykańskich funduszy. Kiedy staje się ujemna, oznacza to, że popyt się ochłodził.

W tej chwili to ochłodzenie ma sens. Inwestorzy ETF właśnie ponieśli duże straty. Wiele funduszy czeka na ustabilizowanie się przepływów przed ponownym wejściem.

Brak zakupów nie jest jednak równoznaczny z intensywną sprzedażą. Spot BTC nie zalewa Coinbase. Po prostu nie jest ścigany wyżej.

W połowie cyklu kupujący instytucjonalni często odchodzą na bok, podczas gdy słabsze ręce są spłukiwane. Wracają, gdy cena się ustabilizuje. Ten wzorzec pasuje do tego, co pokazuje dziś Coinbase Premium.

Przepływy netto na giełdzie potwierdzają, że podaż jest absorbowana

30-dniowa średnia przepływów netto na giełdzie Bitcoin osiągnęła najwyższy poziom od października. Więcej Bitcoinów trafia na giełdy, co zwykle sygnalizuje presję sprzedażową.

Kontekst on-chain ma jednak znaczenie. Podaż ta w dużej mierze pochodzi z funduszy ETF likwidujących pozycje i z biur arbitrażowych rozliczających umorzenia. Nie pochodzi od długoterminowych posiadaczy, którzy spieszą się z wyjściem.

Pomimo tak dużego napływu, cena Bitcoina nie załamała się. Utrzymuje się w niskim przedziale 90 000 USD. To mówi nam, że kupujący spoza rynku ETF absorbują podaż. Obejmuje to globalnych traderów, fundusze offshore i długoterminowe akumulatory.

Kiedy sprzedaż uderza w rynek, ale cena się utrzymuje, zwykle sygnalizuje to redystrybucję ze słabych rąk do silniejszych. Proces ten jest typowy dla resetów w połowie cyklu.

Co dalej z ceną Bitcoina?

Wszystkie pięć punktów danych wskazuje na ten sam wniosek. Bitcoin trawi wstrząs wywołany przez ETF. Spóźnieni kupujący opuścili rynek. Długoterminowi posiadacze pozostali.

Dopóki Bitcoin utrzymuje się powyżej 86 000 USD podstawy kosztowej ETF, struktura pozostaje konstruktywna. W takim przypadku cena może konsolidować i próbować powrócić w kierunku 95 000 USD.

Jeśli przepływy ETF ponownie staną się dodatnie, test 100 000 USD stanie się prawdopodobny w dalszej części kwartału. Głębsza wyprzedaż wymagałaby ponownej fali umorzeń ETF.

Jak dotąd dane pokazują, że faza ta już zanika.

Aby zapoznać się z najnowszą analizą rynku kryptowalut od BeInCrypto, kliknij tutaj.