Bitcoin znajduje się w krytycznym punkcie rynku, gdzie instytucjonalna akumulacja rośnie, a otwarte pozycje na rynku dźwigni zwiększają potencjalną zmienność. Analiza danych on-chain i przepływów pochodnych wskazuje na możliwe wahania cen.

Dane on-chain ujawniają coraz wyraźniejszą koncentrację podaży Bitcoina w rękach instytucji i dużych podmiotów. Analiza przepływów i bilansów wskazuje, które segmenty rynku akumulują największe ilości BTC oraz jak zmienia się dostępna płynność.

Instytucje przejmują kontrolę nad podażą Bitcoina

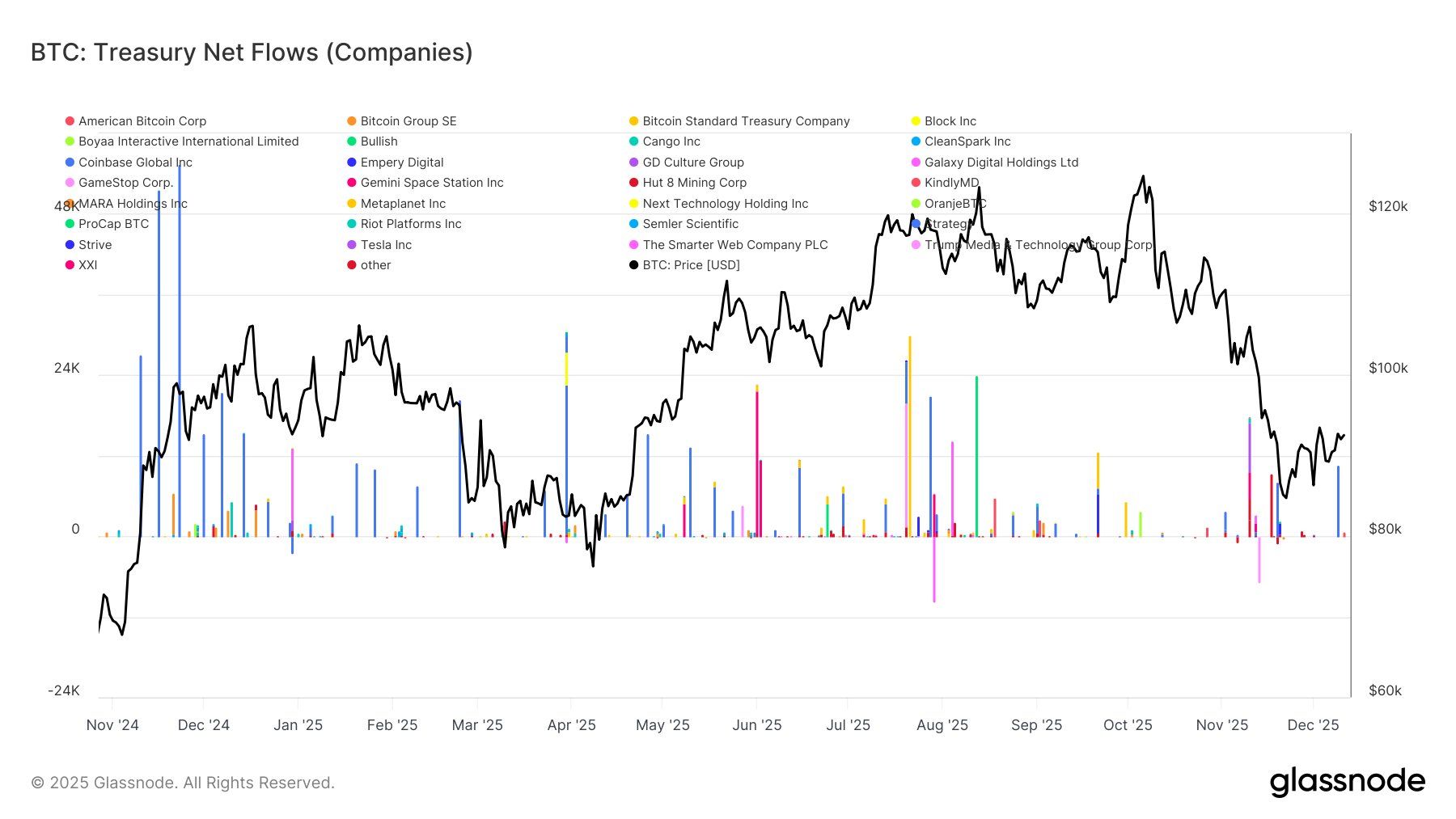

Według Glassnode, renomowanej firmy analitycznej, instytucje gromadzą coraz większe ilości Bitcoina. Publiczne spółki posiadają około 1,07 mln BTC. Rządy kontrolują kolejne 0,62 mln BTC. Tymczasem amerykańskie ETF-y spot trzymają około 1,31 mln BTC, natomiast giełdy kryptowalut przechowują 2,94 mln BTC.

Łącznie te podmioty mają w rękach prawie 5,94 mln BTC, czyli około 30% całej podaży w obiegu. Malejąca płynność zwiększa potencjalną zmienność cen.

Glassnode podkreśla też rosnącą akumulację bilansową (DATs) wśród górników, firm technologicznych i instytucji finansowych. Choć wolumen zakupów nie dorównuje rekordom z końca 2024 roku, proces jest systematyczny i cichy. Platforma Glassnode we wpisie napisała:

„DAT kontynuuje selektywną, ale stabilną akumulację BTC. Przepływy pozostają skromne w porównaniu ze szczytami z końca 2024 roku, jednak zakupy rozszerzyły się wśród firm górniczych, technologicznych i finansowych. Pomimo zmienności, adopcja bilansów pozostaje cichym, strukturalnym czynnikiem sprzyjającym.”

Dla inwestora oznacza to jeden wniosek: coraz większa część Bitcoina znika z rynku, ograniczając dostępność monet i wspierając cenę w długim terminie. Tymczasem jeden z użytkowników na X skomentował:

„Stała akumulacja DAT pokazuje, że rzeczywista oferta wciąż rośnie pod powierzchnią, pomimo całego szumu informacyjnego.”

Pułapka dźwigni i ryzyko gwałtownych ruchów

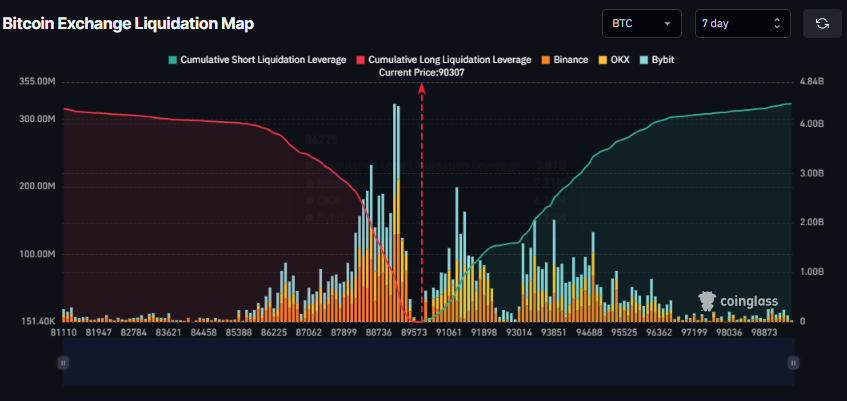

Coin Bureau, znany komentator kryptowalutowy i edukator, wskazuje na rynek pochodnych jako źródło potencjalnych wstrząsów. Bitcoin znajduje się pomiędzy ścianą likwidacji o wartości 4,3 mld USD. Spadek do 81 000 USD może zlikwidować pozycje długie, a wzrost do 98 000 USD – pozycje krótkie. W poście czytamy:

„Bitcoin oscyluje w granicach 4,3 mld USD w zakładach lewarowanych! Spadek do 81 000 USD niszczy pozycje długie, a wzrost do 98 tys. dolarów eliminuje pozycje krótkie.”

Ponadto, w obecnym układzie rynku krótkoterminową dynamikę ceny Bitcoina kształtuje kapitał lewarowany, a nie realne przepływy podaży. Nawet relatywnie niewielki impuls makroekonomiczny lub większa transakcja może uruchomić kaskadę likwidacji, potęgując zmienność w krótkim horyzoncie czasowym.

Dodatkowo CryptoRover wskazuje na bezprecedensowo wysoki poziom strachu w trwającym cyklu Bitcoina. Tak silne negatywne nastroje nie pojawiły się wcześniej w tej fazie rynku. Świadczy to o dominacji niepewności wśród inwestorów detalicznych, co często prowadzi do impulsywnych decyzji i pogłębienia wahań cen.

Czy głębsza korekta wchodzi w grę?

Na tym tle pojawia się bardziej długoterminowa perspektywa. Analizy publikowane przez Trending Bitcoin sugerują możliwość osiągnięcia lokalnego dna w okolicach 40 000 USD w 2026 roku. Choć jest to scenariusz konserwatywny, podkreśla on istotną różnicę między krótkoterminowym chaosem generowanym przez dźwignię a długoterminową akumulacją prowadzoną przez duże podmioty. Konto Trending Bitcoin udostępniło:

„Ten wykres przewiduje, że Bitcoin osiągnie najniższy poziom 40 000 USD w 2026 roku . Kto jest gotowy na 40 000 USD w BTC?”

Chociaż taki scenariusz jest mało prawdopodobny, to jednak analiza długoterminowego wykresu Bitcoina pozwala go uwzględnić, zwłaszcza gdy połączy się wysoką zmienność wywoływaną dźwignią, skrajne nastroje rynkowe oraz rosnącą koncentrację podaży w rękach instytucji. Z drugiej strony większość uważa jednak przeciwnie, a inny komentator rynku kryptowalut zaprzeczając napisał:

„Model ten opiera się na symetrii cykli, ale ignoruje kompresję zmienności. Spadek do 40 000 USD naruszyłby długoterminową krzywą regresji logarytmicznej wzrostu. Dane sugerują, że bardziej prawdopodobne jest, że zobaczymy kapitulację w czasie (boczne wahania) niż tak głęboką kapitulację cenową.”

W obecnym otoczeniu rynkowym Bitcoin balansuje między instytucjonalną akumulacją a ryzykiem rynku dźwigni. Malejąca płynność i koncentracja podaży w rękach instytucji działają jak cichy czynnik wspierający cenę. Jednocześnie rynek pochodnych może generować nagłe i znaczące wahania. Cena w krótkim terminie pozostaje zakładnikiem emocji i lewaru, jednak podaż Bitcoina pozostaje pod kontrolą podmiotów akumulujących BTC poza rynkiem spot.

Aby zapoznać się z najnowszą analizą rynku kryptowalut od BeInCrypto, kliknij tutaj.