W dzisiejszej analizie on-chain BeInCrypto przygląda się wskaźnikom podaży Bitcoina. Celem analizy jest próba określenia, na jakim etapie rynku niedźwiedzia znajduje się cena BTC, czy makro dołek został już osiągnięty oraz ile potrwa następująca po nim akumulacja.

Aktualnie podaż w zysku i stracie docierają do poziomów, które historycznie korelowały z makro dołkami ceny Bitcoina. Jednak dają też wskazówki odnośnie następującej później wielomiesięcznej akumulacji, których sygnałów zakończenia jeszcze nie obserwujemy. Co więcej, relacja pomiędzy dwoma rodzajami podaży sugeruje, że cenę BTC może czekać jeszcze jedna finałowa kapitulacja w tym cyklu niedźwiedzia.

Podaż w zysku

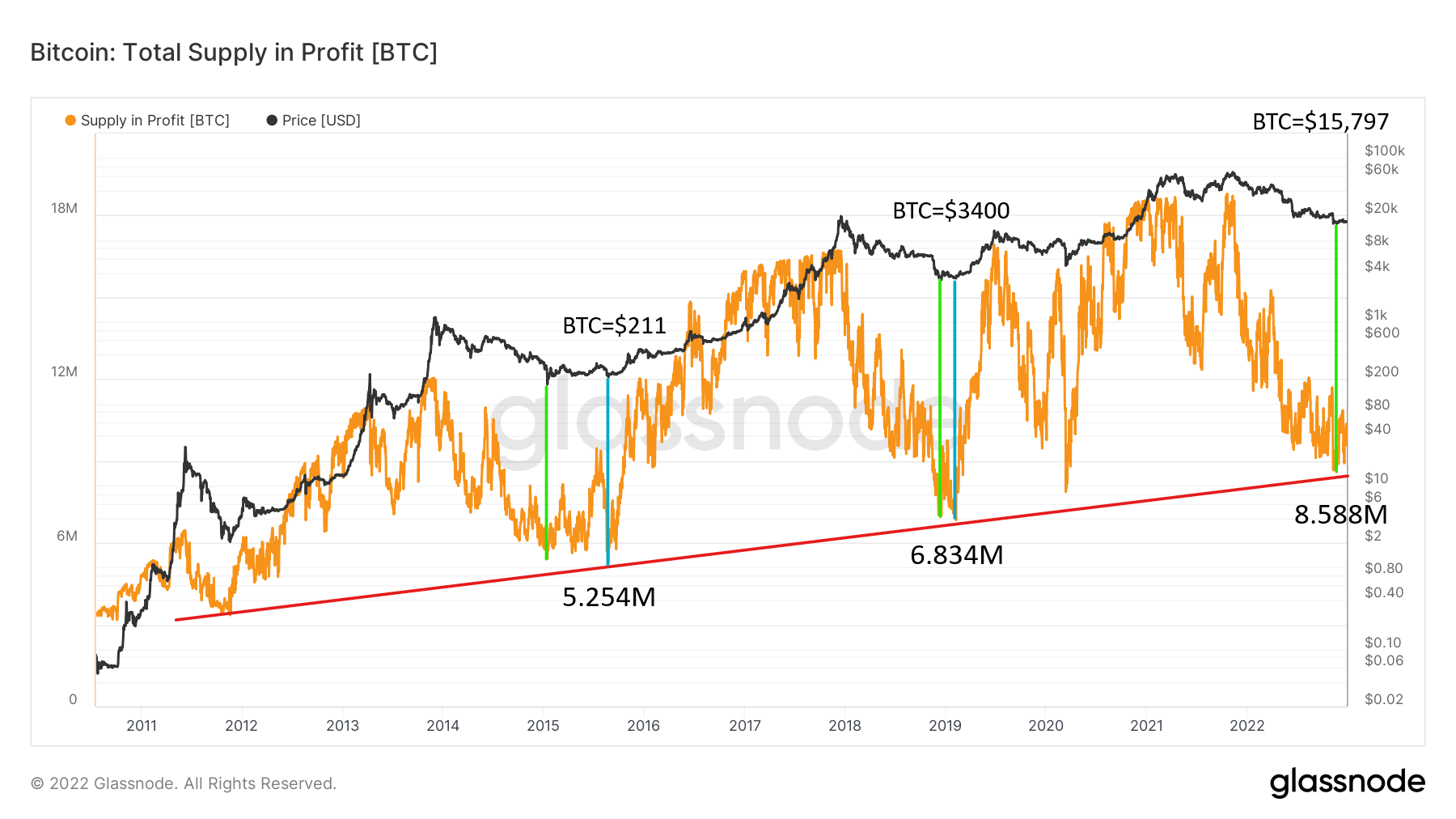

Krążąca podaż w zysku wskazuje na monety, których cena w momencie ostatniego ruchu była niższa od ceny bieżącej. Naturalnie jej historycznie najniższe poziomy korelowały z makro dołkami ceny BTC. Warto dodać, że ilość podaży w zysku jest coraz wyższa w kolejnych cyklach rynkowych, gdyż wzrasta podaż samego Bitcoina z uwagi na proces wydobywania nowych monet.

W trakcie rynków byka nieomal cala podaż w obiegu odnotowuje zysk. Natomiast podczas rynków niedźwiedzia podaż w zysku systematycznie spada, aby osiągnąć dołek na końcu każdego trendu spadkowego. Jeżeli połączyć wszystkie historyczne dołki tej metryki, to otrzymujemy wyraźnie widoczną, rosnącą linię wsparcia (czerwona).

Bycza dywergencja przed odbiciem

Interesującym zjawiskiem, które można było zaobserwować w dwóch poprzednich rynkach niedźwiedzia, jest bycza dywergencja pomiędzy ceną BTC a podażą w zysku. Okazuje się bowiem, że makro dołek ceny Bitcoina (zielone linie) nie korelował z dołkiem podaży w zysku (niebieskie linie).

Wydarzenia te były historycznie oddzielone okresem akumulacji po tym, jak BTC osiągnął dno. W dwóch poprzednich rynkach niedźwiedzia bycza dywergencja pojawiła się w 2015 roku i na przełomie 2018-2019 roku:

- 2015

- 14 stycznia 2015 roku – wyższy dołek na 5,420 mln BTC, niższy dołek ceny BTC na 172 USD (zielona)

- 24 sierpnia 2015 roku – niższy dołek na 5,254 mln BTC, wyższy dołek ceny BTC na 211 USD (niebieska)

- 2018-19

- 14 grudnia 2018 roku – wyższy dołek na 6,960 mln BTC, niższy dołek ceny BTC na 3242 USD (zielona)

- 7 lutego 2019 roku – niższy dołek na 6,834 mln BTC, wyższy dołek ceny BTC na 3400 USD (niebieska)

- 2022

- 21 listopada 2022 roku – dołek na 8,588 mln BTC, dołek ceny BTC na 15 797 USD (zielona)

W obecnym rynku niedźwiedzia na razie ani cena BTC, ani podaż w zysku nie osiągnęły kolejnych dołków. Na wykresie nie widzimy jeszcze kolejnej niebieskiej linii. Dopóki zatem bycza dywergencja pomiędzy ceną Bitcoina i tę metryką nie zostanie wygenerowana, prawdopodobna jest kontynuacja akumulacji lub nawet spadek do niższych poziomów cenowych.

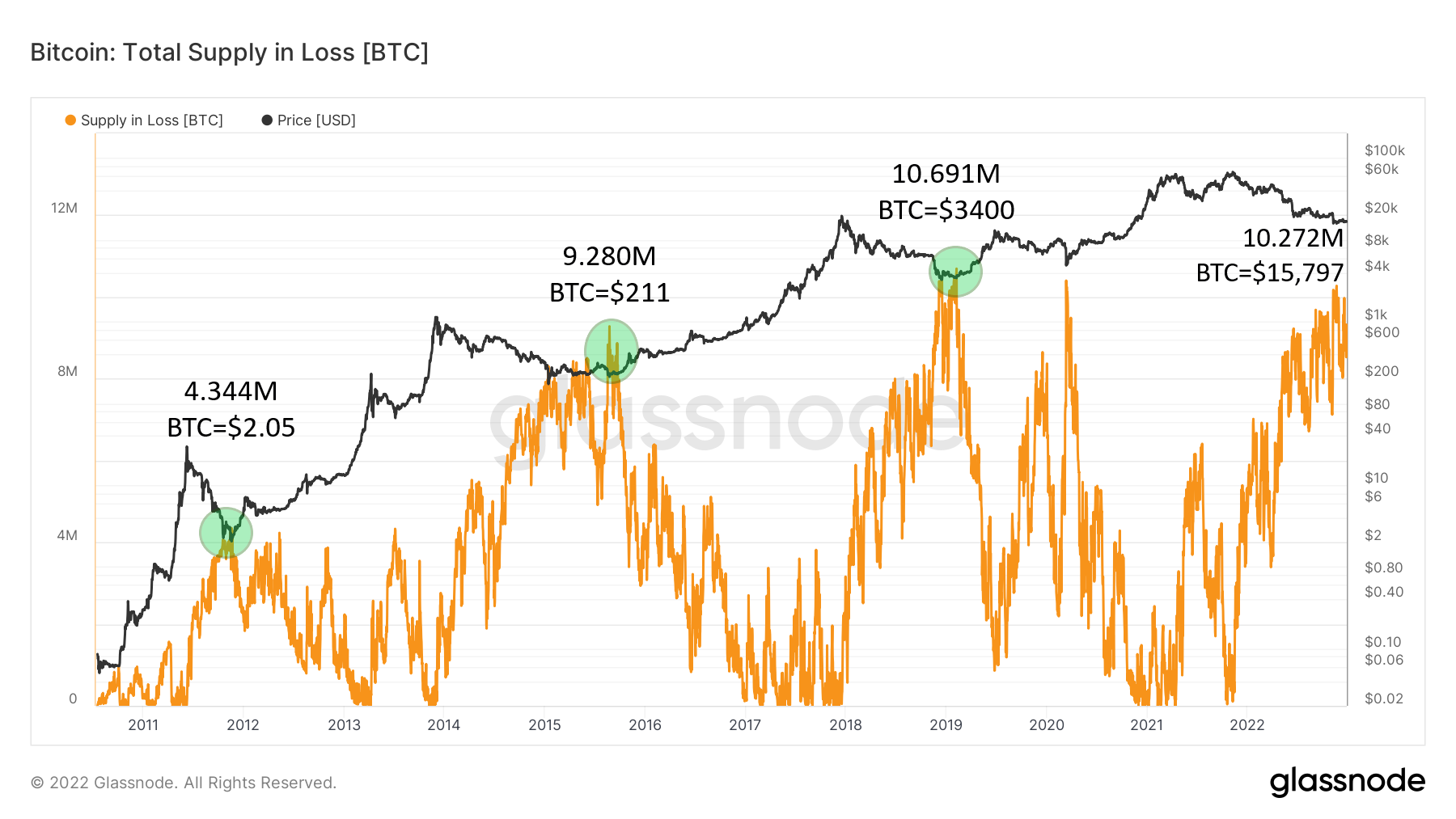

Podaż w stracie

Jeżeli odwrócić podaż w zysku, to otrzymujemy wskaźnik podaży w stracie. Wyznacza ona ilość monet, których cena w momencie ostatniego ruchu była wyższa od ceny bieżącej. Oczywiście jej historyczne szczyty wyznaczają najniższe poziomy ceny Bitcoina. Można się też spodziewać, że z czasem podaży w stracie będzie coraz więcej, gdyż całkowita podaż BTC rośnie.

Faktycznie na długoterminowym wykresie ceny BTC i podaży w stracie widzimy, że kolejne rynki niedźwiedzia prowadziły do nowych szczytów tej metryki. W dniu 18 listopada 2011 roku szczyt przypadł na poziomie 4,344 mln BTC i korelował z dołkiem ceny BTC na 2,05 USD.

Cztery lata później, w dniu 24 sierpnia 2015 roku szczyt wyniósł już 9,280 mln BTC z ceną Bitcoina na poziomie 211 USD. Warto dodać, że makro dołek ceny BTC w tym cyklu osiągnięty został w styczniu 2015 roku na poziomie 172 USD.

Ostatni szczyt pojawił się w dniu 7 lutego 2019 roku na poziomie 10,691 mln BTC z ceną Bitcoina na 3400 USD. Wcześniej BTC osiągnął poziom 3242 USD w dniu 14 grudnia 2018 roku. Warto dodać bardzo wysoki poziom podaży w stracie w trakcie krachu COVID-19 z marca 2020 roku. Wówczas wskaźnik na krótko osiągnął 10,399 mln BTC, a cena Bitcoina spadła do 4860 USD.

Co ciekawe, dzisiejsze odczyty wskaźnika pozostają wciąż mniejsze niż te z 2019 roku. Nawet są poniżej wartości z marca 2020 roku. Ostatni szczyt podaży w stracie został osiągnięty w dniu 21 listopada 2022 roku na poziomie 10,272 mln BTC z ceną Bitcoina na 15 797 USD. Jeżeli długoterminowa tendencja wzrostowa miałaby się utrzymać, to BTC mogą czekać jeszcze niższe poziomy.

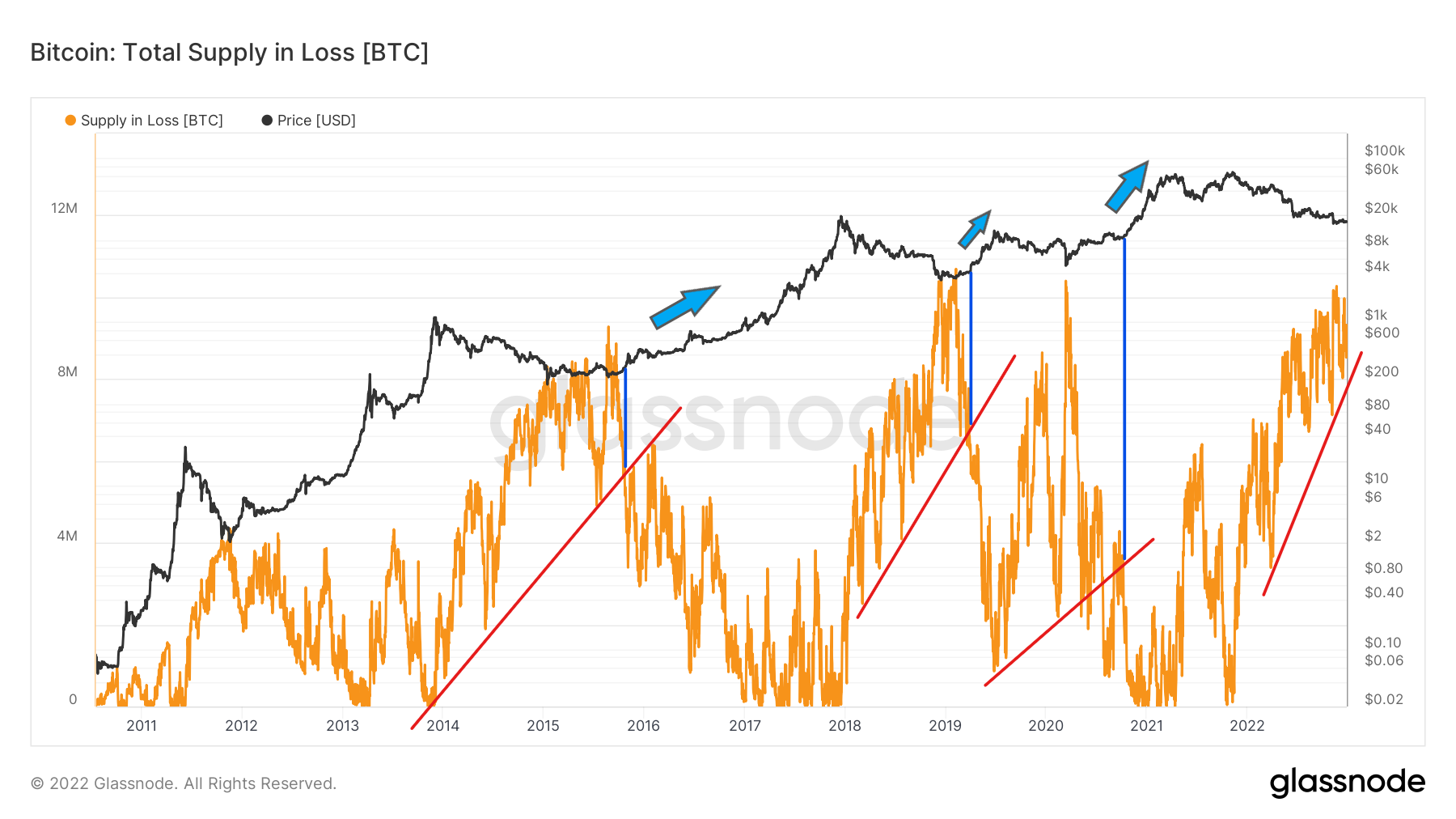

Czekając na załamanie z linii wsparcia

Innego spojrzenia na wykres podaży w stracie dostarczają jej długoterminowe trendy. W poprzedniej sekcji powiedzieliśmy, że wzrosty tej metryki korelowały z spadkiem ceny BTC, niedźwiedzimi cyklami i następującą później akumulacją.

Jeżeli chcieć wyznaczyć linie trendu wzrostowego dla podaży w stracie w niedźwiedzich cyklach, to widzimy przynajmniej trzy takie wzorce (czerwone linie). Dwa wyraźne korelują z rynkami niedźwiedzia z lat 2014-2015 i 2018-2019. Natomiast trzeci pojawił się po lokalnym szczycie ceny BTC z czerwca 2019 roku na poziomie 14 000 USD.

We wszystkich przypadkach załamanie z linii trendu wzrostowego (niebieskie linie) korelowało nie tyle z końcem rynków niedźwiedzia, co z końcem długoterminowej akumulacji, która następowała po nich. Co więcej, w ostatnim przypadku była to wielomiesięczna re-akumulacja po dołku z krachu COVID-19. Bezpośrednio po załamaniu tych linii wsparcia następowały znaczne ruchy BTC w górę i wznowienie rynku byka (niebieskie strzałki).

Również w 2022 roku można wyznaczyć podobną rosnącą linię wsparcia. Jednak widzimy, że na razie nie ma żadnych sygnałów załamania z niej. Oznacza to, że nawet jeżeli makro dołek ceny BTC został już osiągnięty, to jeszcze przez wiele miesięcy nie należy spodziewać się wznowienia trendu wzrostowego.

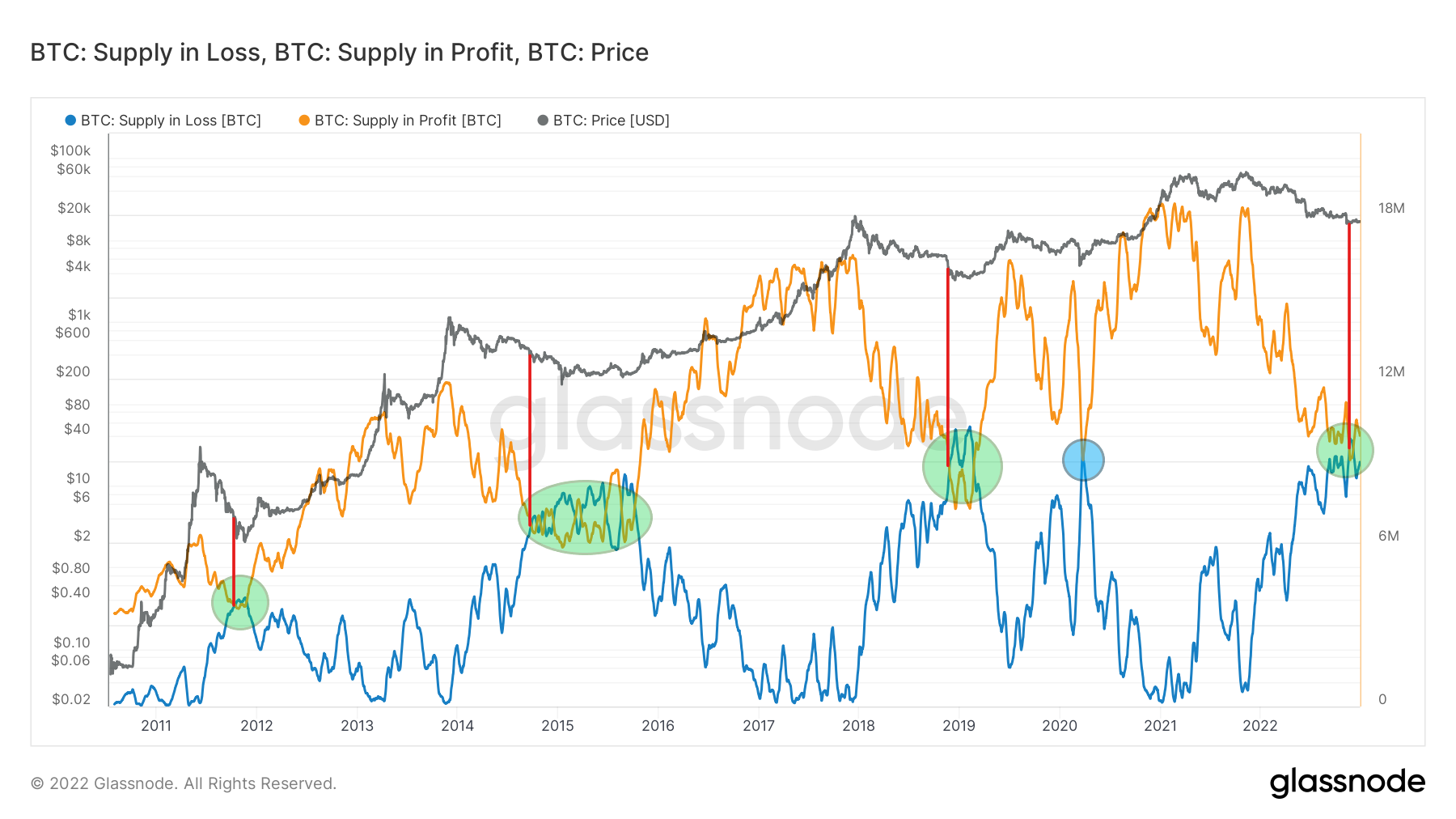

Podaż w zysku i stracie: Przecięcie przed kapitulacją

Jeszcze jednym zabiegiem, jaki można dokonać z metrykami podaży w zysku i stracie, jest ich wzajemne zestawienie ze sobą. Na długoterminowym wykresie ich 14-dniowych średnich kroczących (14D MA) widzimy, jak w zdecydowanej większości okresów podaż w zysku (pomarańczowa) wyprzeda podaż w stracie (niebieska).

Jednak istnieją rzadkie sytuacje, w których obydwie linie przecinają się. Wtedy przez stosunkowo krótki okres czasu podaż w stracie wyprzedza podaż w zysku. Oczywiście do takich momentów dochodzi w okolicach makro dołka ceny BTC i następującej po nim akumulacji (zielone obszary).

Do tej pory krzywe miały 4 okresy przecięć. Korespondowały one z dołkami rynków niedźwiedzia w latach: 2011, 2014-15, 2018-19 i 2022 (zielone obszary). Krótkie dotknięcie krzywych zostało odnotowane również w trakcie krachu COVID-19 w marcu 2020 roku (niebieskie koło).

Warto zauważyć, że ostateczna kapitulacja ceny BTC we wszystkich poprzednich rynkach niedźwiedzia nie wydarzyła się w trakcie ich pierwszego przecięcia (czerwone linie), lecz kilka dni/tygodni później. Obecnie podaż w zysku dopiero po raz pierwszy spadła poniżej podaży w stracie. Dlatego – jeżeli historia się powtórzy lub zrymuje – to cena Bitcoina może być jeszcze przed finałową kapitulacją tego rynku niedźwiedzia.

Aby zapoznać się z najnowszą analizą Bitcoina (BTC) przez BeInCrypto, kliknij tutaj.