Znajdujący się w psychologicznym obszarze 60 000 USD Bitcoin właśnie wygenerował 6-tą zieloną świecę miesięczną z rzędu. Wiele wskaźników analizy on-chain sugeruje, że jesteśmy świadkami rozpoczęcia drugiej fazy trwającego rynku byka.

W tym tygodniu przyglądamy się indykatorom, które sugerują powstanie w ubiegłym miesiącu solidnej bazy pod kontynuację wzrostów w drugim kwartale 2021. Długoterminowi hodlerzy coraz chętniej wyprzedają swoje stare monety, ale istnieje jeszcze sporo przestrzeni na potencjalne wzrosty.

Akcja cenowa BTC

Bitcoin właśnie zamknął 6-tą zieloną święcę z rzędu w trwającym rynku byka. Autor tekstów kryptowalutowych i analityk on-chain @WClementeIII zwrócił uwagę, że w hossie z 2017 roku lider kryptowalut zdołał wygenerować co najwyżej 5 dodatnich świec miesięcznych. Jednak w trakcie jeszcze wcześniejszej hossy zdarzyło się to aż dwukrotnie: kwiecień-wrzesień 2012 oraz październik 2012 – kwiecień 2013.

Tonight #Bitcoin closed its 6th green monthly candle in a row, the most in 2017 was 5… pic.twitter.com/rokzwu2R1x

— Will (@WClementeIII) April 1, 2021

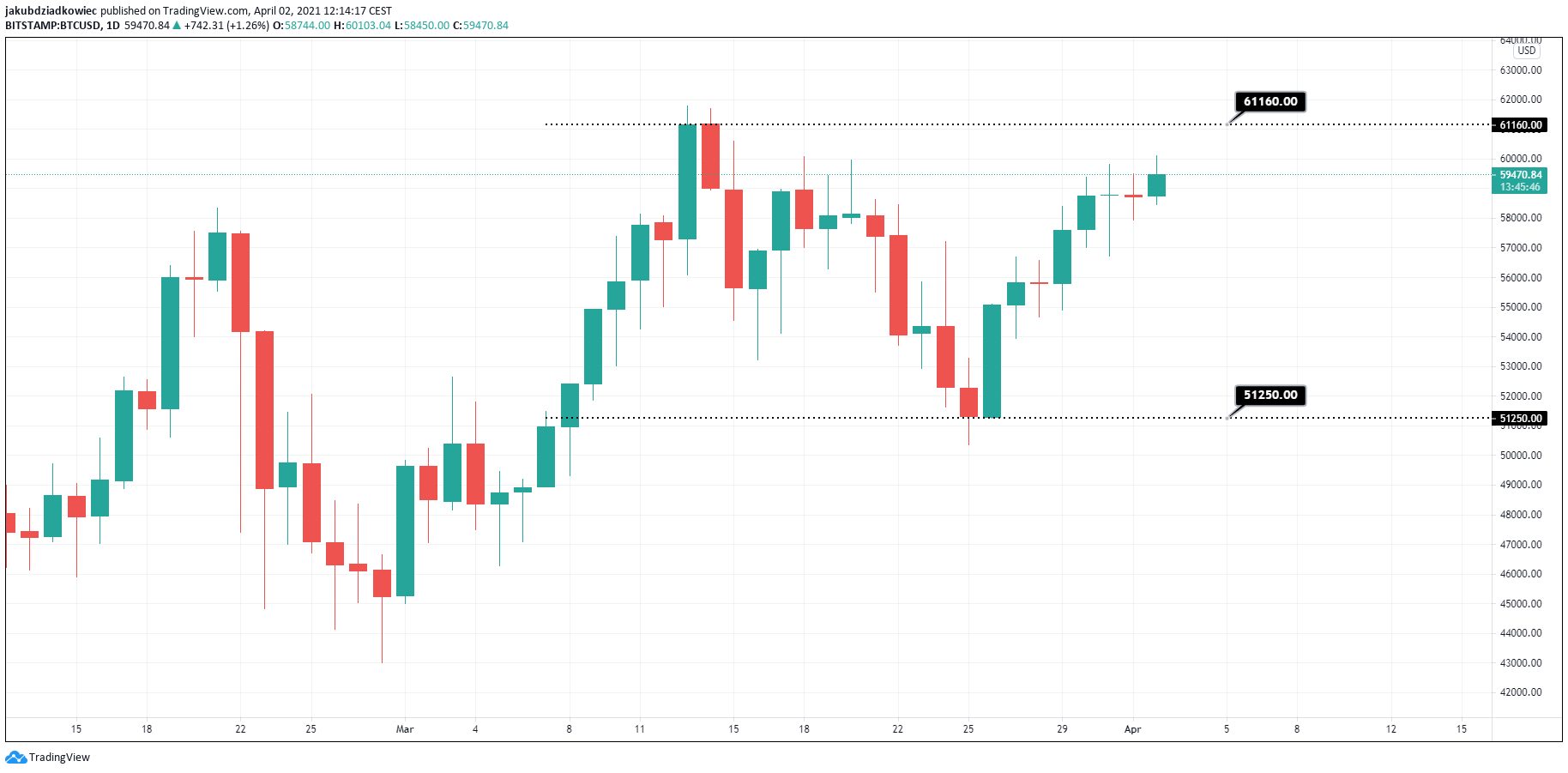

Na wykresie dziennym widzimy, że BTC kontynuuje konsolidację w zakresie 51 250 – 61 160 USD, która trwa od ATH z 13 marca. Wraz ze zbliżaniem się do górnej granicy zakresu, niemalże 20% korekta wydaje się dobiegać końca. Odzyskanie psychologicznego obszaru 60 000 USD byłoby byczym sygnałem dla uczestników rynku.

Fundament pod wzrosty

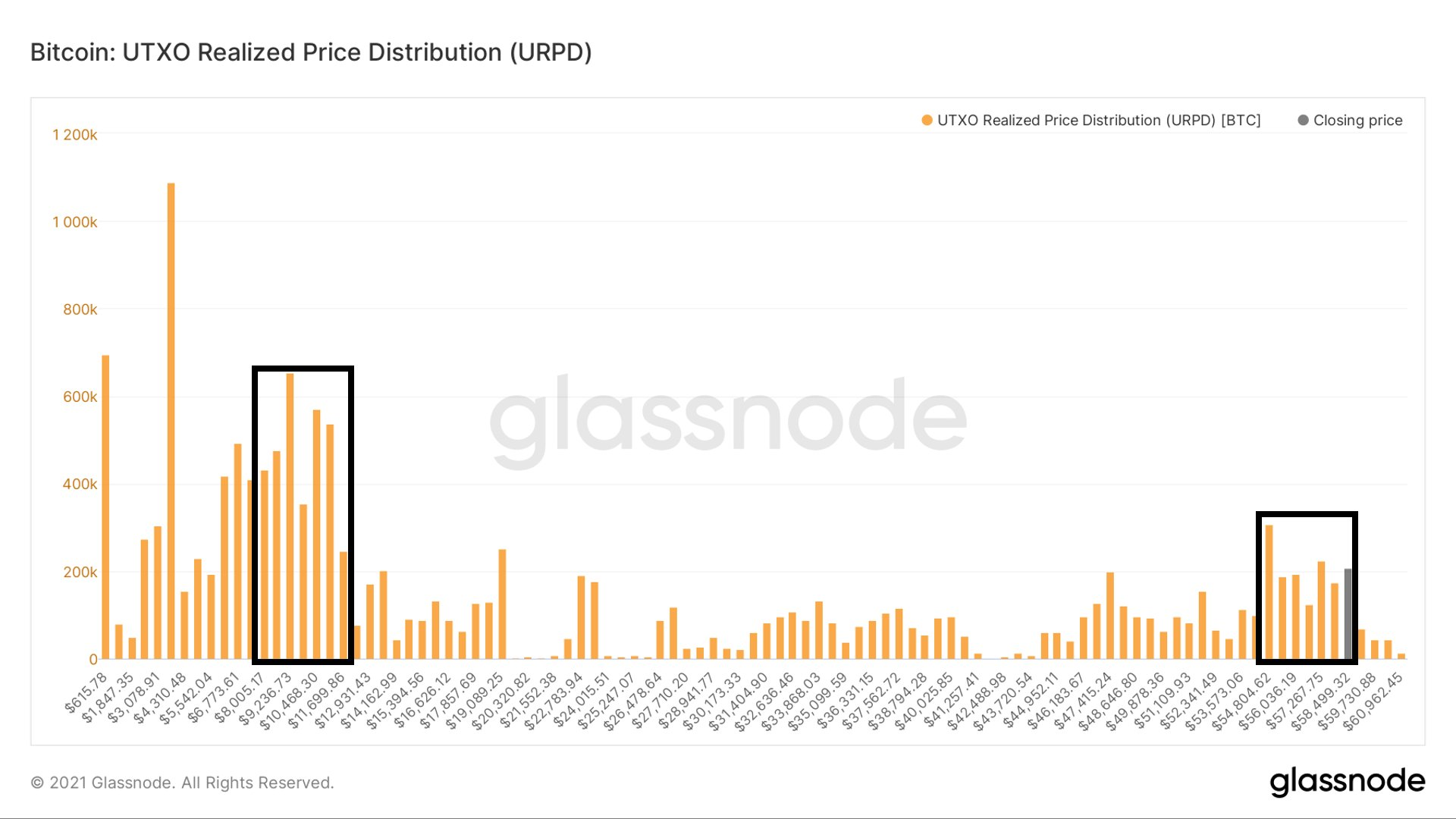

Coraz więcej indykatorów on-chain wskazuje, że rynek kryptowalut wkracza w drugą fazę trwającej hossy. Wspomniany wyżej @WClementeIII opublikował na Twitterze wykres URPD (UTXO Realized Price Distribution), który ukazuje zakresy cen względem wzrostu wolumenu generowania nowych UTXO (unspent transaction outputs).

Dostrzegamy wyraźny wzrost wolmenu w przedziale 55 000 – 60 000 USD. Takie poziomy nie były notowane od obszaru 9 000 – 12 000 USD, który w zeszłym roku przygotował fundament pod aktualne wzrosty. Zdaniem @WClementeIII jest to bardzo byczy sygnał, który wskazuje, że „nie należy oczekiwać, iż cena BTC pozostanie długo w tym zakresie”.

Ryzyko drugiej fazy rynku byka

Innym wskaźnikiem, który sygnalizuje dojrzewający rynek byka, jest Reserve Risk. Służy on do oceny poziomu zaufania długoterminowych hodlerów w stosunku bo bieżącej wyceny BTC. Im silniejsze ręce hodlerów, tym większa jest ich tolerancja ryzyka i są skłonni sprzedawać Bitcoina przy wyższym poziomie Reserve Risk.

Kiedy inwestorzy są pewni swoich zakupów, a cena jest niska, to stosunek ryzyka do nagrody jest atrakcyjny. Wówczas parametr Reserve Risk jest niski. Kiedy inwestorzy tracą zaufanie, a cena rośnie, to stosunek ryzyka do nagrody przestaje być atrakcyjny. Wtedy Reserve Risk daje wysokie odczyty.

Aktualna wartość tego wskaźnika wynosi nieco poniżej 0,008 (czerwona linia). Poprzednie cykle osiągały szczyt w obszarze powyżej 0,02. Daje to jeszcze sporo przestrzeni na wzrosty w tym cyklu.

Warto też dodać, że wraz ze wzrostem ceny coraz więcej hodlerów zdecyduje się sprzedać swoje aktywa. W ten sposób parametr Reserve Risk jest też pośrednim wskaźnikiem „transferu bogactwa” od długoterminowych inwestorów do nowych nabywców.

Szczyt i wsparcie HODL

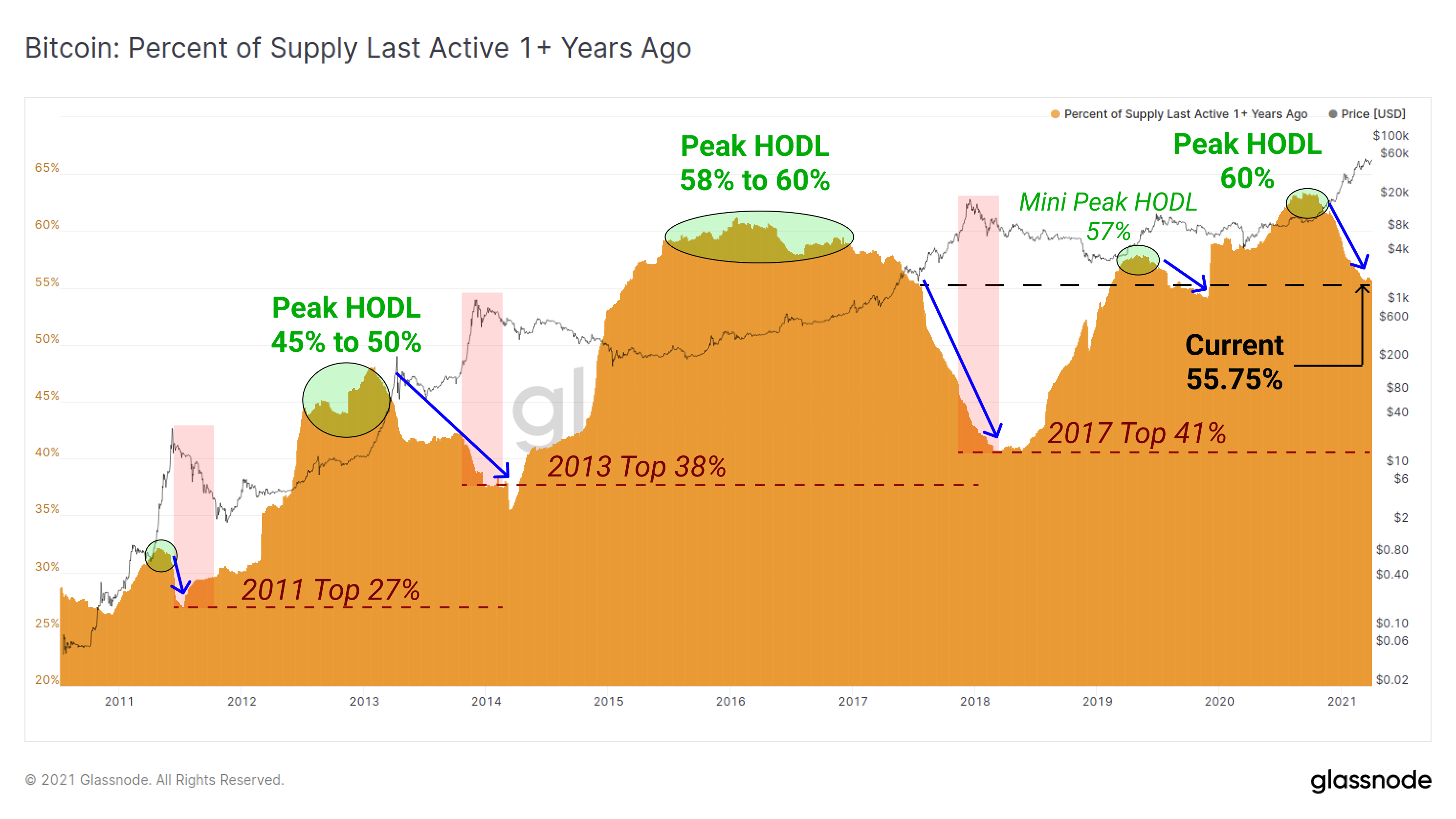

Kolejną przesłanką, która prowadzi do podobnych wniosków o przestrzeni pod kontynuację wzrostów, jest wykres aktywnej podaży BTC w relacji do roku wcześniejszego. Wykres ukazuje akumulację monet w okresie przed hossą (zielone obszary), które później są coraz chętniej sprzedawane wraz ze wzrostem ceny (niebieskie strzałki).

Komentując ten wykres, Willy Woo stwierdził, że można dostrzec tendencję do sprzedaży BTC przez starych inwestorów na wczesnym etapie rynku byka. Następnie podkreślił, że każdy kolejny poziom wsparcia HODL jest coraz wyższy (przerywane linie). Oznacza to, że inwestorzy sprzedają coraz mniej monet – nawet w obliczu bardzo wysokich cen.

Jednak najważniejsza w kontekście rozwijającego się rynku byka jest prognoza Willy’ego Woo na temat spodziewanego obszaru wsparcia HODL dla tego cyklu. Analityk on-chain twierdzi, że ponownie dna należy spodziewać się wyżej, w okolicy 45%. Przy bieżącej wartości na poziomie 55,75% daje to jeszcze sporo miejsca na kontynuację sprzedaży BTC przy wyższych cenach.

HODLerzy sprzedają w proficie

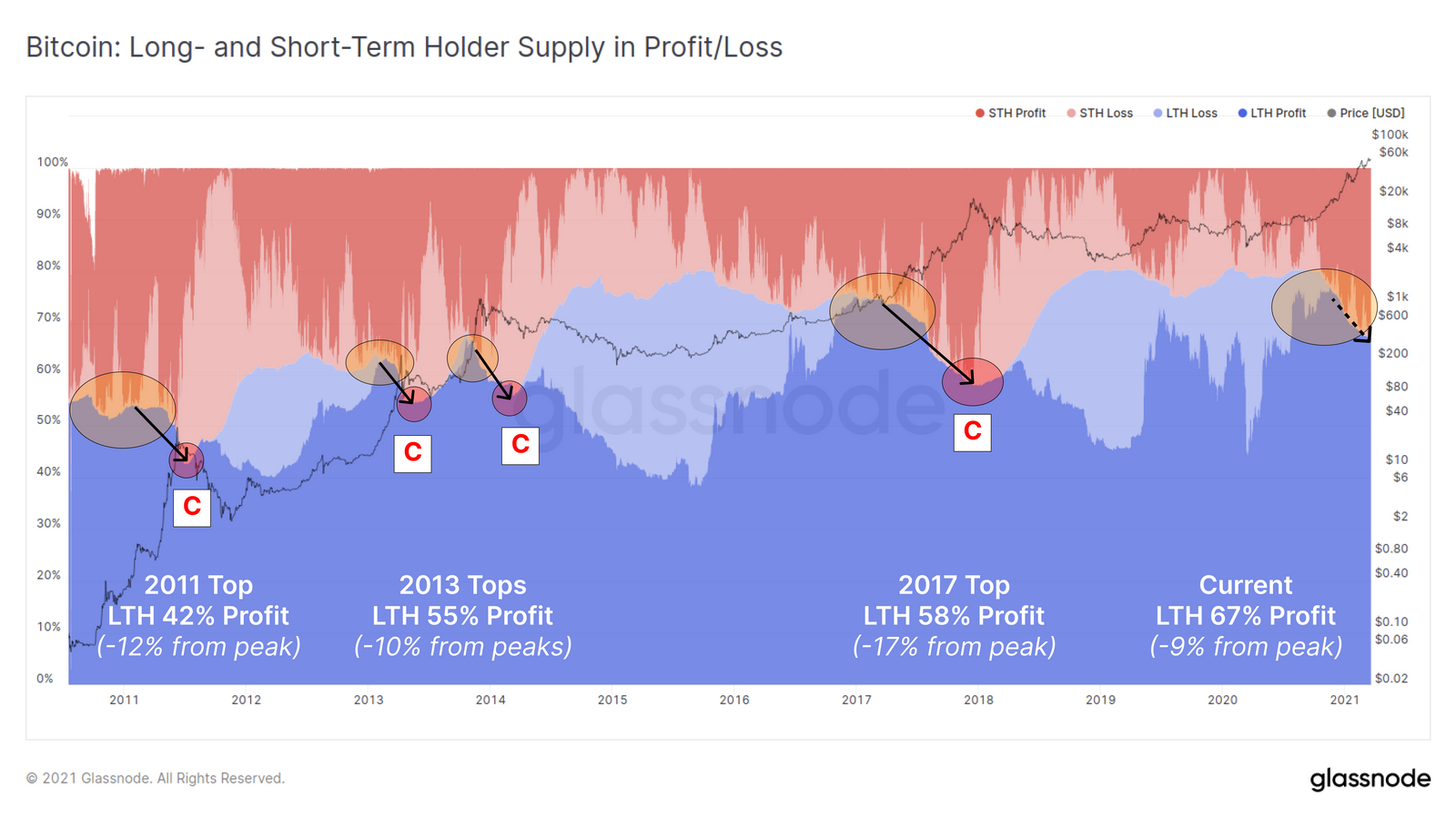

W zeszłym tygodniu bardzo ciekawą analizę hodlerów w proficie przeprowadziło Glassnode na bazie porównania zysku/straty inwestorów długo- i krótkoterminowych (Long- and Short-Term Holder Supply in Profit/Loss). Bez wchodzenie w szczegóły okazuje się, że dotychczasowe cykle charakteryzowały się 3 fazami „transferu bogactwa” pomiędzy uczestnikami rynku z różnym stażem:

- Maksymalny ból (A) – najwięcej inwestorów odnotowuje stratę, a hodlerzy długoterminowi zaczynają akumulację.

- Szczyt HODL (B) – początkowy etap rozwoju hossy, w którym coraz więcej graczy odnotowuje zysk; najczęściej koresponduje z przebiciem poprzedniego ATH.

- Szczyt cyklu (C) – rynek osiąga stan euforii i znaczna ilość długoterminowych hodlerów wyprzedaje się na rzecz zakupów ze strony nowych spekulantów.

Analizy Glassnode prowadzą do wniosku, że obecnie znajdujemy się w fazie coraz większej wyprzedaży i zysków ze strony długoterminowych hodlerów, co odpowiada drugiej połowie rynku byka. Aktualnie zostało wydane około 9% podaży od szczytu HODL. W trakcie poprzedniej hossy liczba ta sięgnęła 17%, co ponownie daje przestrzeń dla wzrostów ceny i zainteresowania Bitcoinem przez nowych graczy.

Dodatek: przybywa zbieraczy Ethereum

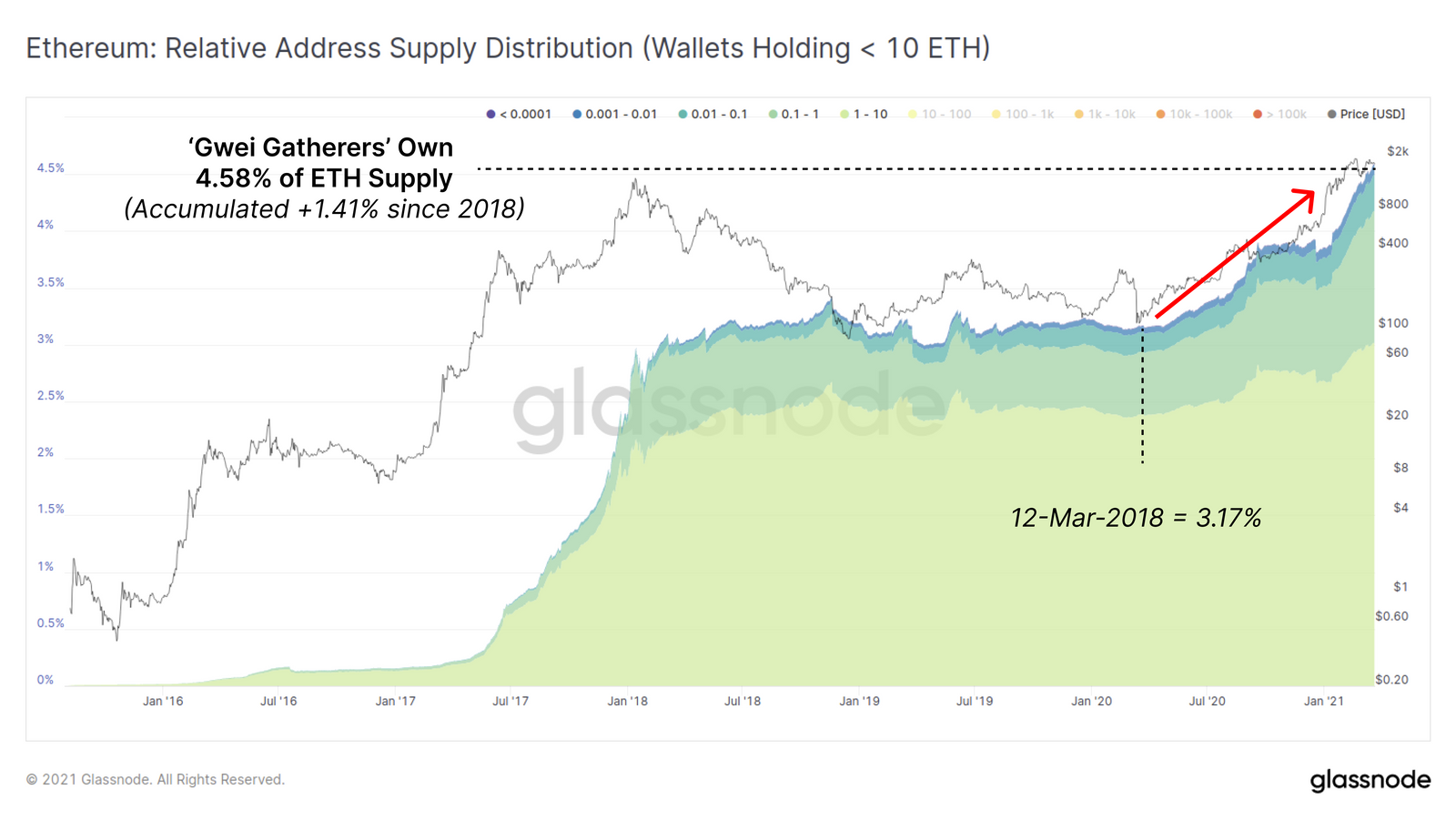

Nie tylko inwestorzy Bitcoina akumulują swoje aktywa. Od marca 2020 roku widoczny jest ciągły wzrost portfeli ETH z bilansem mniejszym niż 10 ETH. Według wskaźnika Relative Address Supply Distribution „zbieracze Gwei” są aktualnie w posiadaniu 4,58% całkowitej podaży ETH.

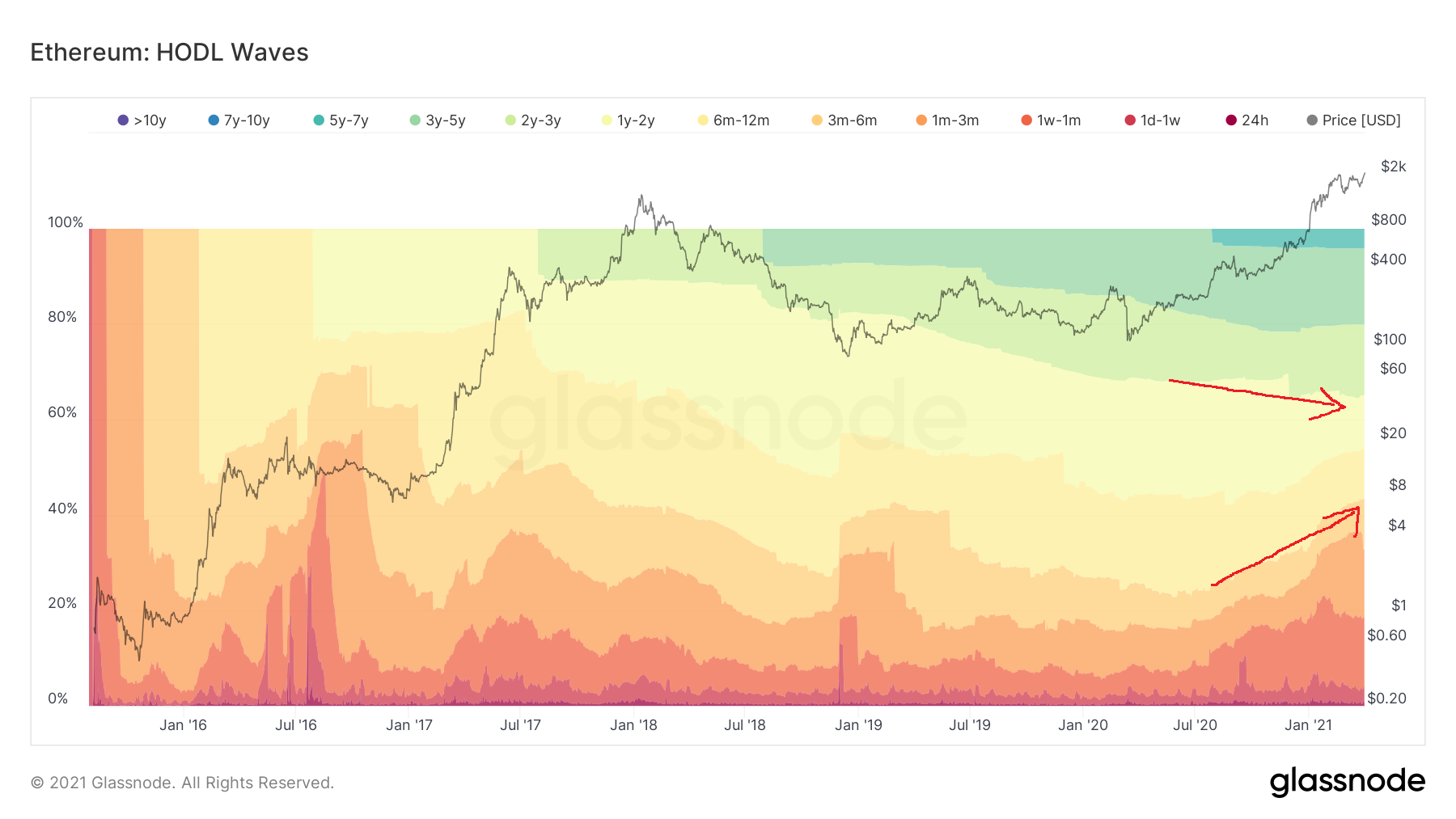

Następnie wskaźnik HODL Waves ukazuje, że od maja 2020 spada ilość ETH trzymanego ponad 6 miesięcy. Zapewne jest to związane z dynamicznym wzrostem rynku DeFi i przenoszeniu ETH do smart kontraktów, a także z możliwością stakingu ETH od końca zeszłego roku.

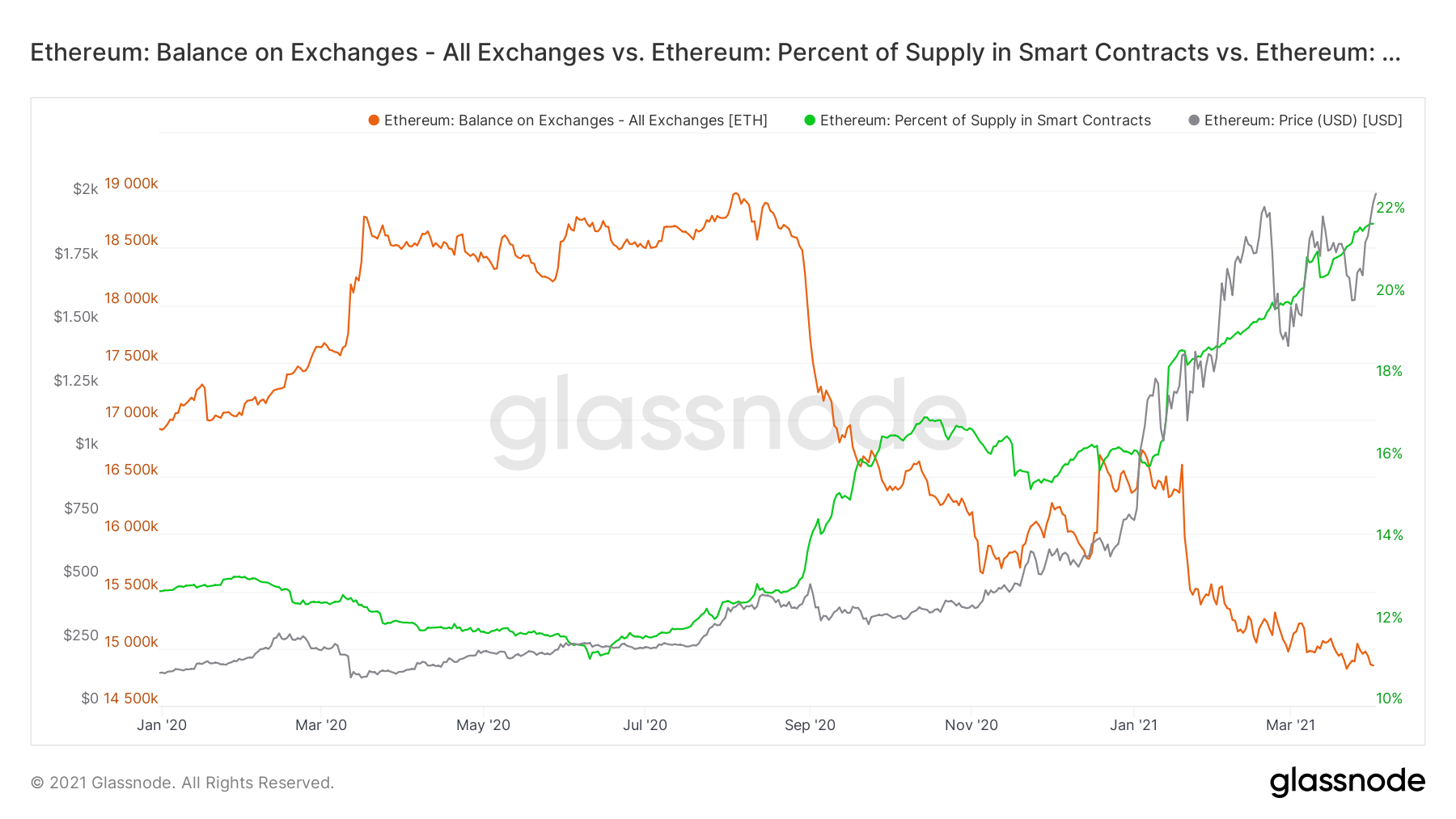

Potwierdzeniem tego jest wykres relacji ETH utrzymywanego w smart kontraktach względem ETH przetrzymywanego na giełdach. W trakcie ostatniego roku proporcja pomiędzy tymi dwiema wartościami została całkowicie odwrócona.

Giełdy posiadają już zaledwie 14,8% dostępnego ETH, natomiast wartość zablokowana w smart kontraktach sięga dziś 21,8%. Punkt zwrotny miał miejsce pod koniec lata 2020, u szczytu ubiegłorocznej bańki DeFi.