Satoshi Nakamoto zacytował „Timesa” w pierwszym bloku Bitcoina. Wiadomość pokazała, że amerykański rząd miał zaraz uratować drugi bank na początku stycznia 2009 r.

Analiza Nakamoto wykazała, że wtrącanie się banku centralnego pozostawiłoby całe narody bez wiarygodnej waluty. Rozległe „pakiety ratunkowe”, które znacznie zwiększyły bilanse federalne, były, według standardów Nakamoto, nie do utrzymania.

Jednak w miarę pogarszania się kryzysu administracja Trumpa poszła za przykładem poprzedniego kryzysu i zaproponowała znaczny wzrost płynności. Potrzeba wynikała przede wszystkim z faktu, że według szacunków Fed prawie 40% Amerykanów nie było w stanie pokryć jednorazowego kryzysu w wysokości 400 USD.

Sekretarz skarbu Steven Mnuchin, przewodniczący Fed Jerome Powell, i obie izby Kongresu naciskały i przekazały pakiet stymulacyjny w wysokości 2 bilionów dolarów. Ustawa wypchała fundusze do prawie każdego zakątka gospodarki, od osób prywatnych po małe firmy i banki.

Ta ustawa sprawiła, że bilans Fedu poszybował do nieba, a fundusze przesunęły się z nieco ponad 4 trylionów dolarów do znacznie ponad 7 trylionów dolarów w ciągu kilku dni. Wielu uważało te działania za konieczne dla ochrony amerykańskiego dobrobytu. Inni jednak postrzegali wypłatę jako akt zabezpieczenia politycznego podczas roku wyborczego.

Jednak w miarę pogarszania się kryzysu administracja Trumpa poszła za przykładem poprzedniego kryzysu i zaproponowała znaczny wzrost płynności. Potrzeba wynikała przede wszystkim z faktu, że według szacunków Fed prawie 40% Amerykanów nie było w stanie pokryć jednorazowego kryzysu w wysokości 400 USD.

Sekretarz skarbu Steven Mnuchin, przewodniczący Fed Jerome Powell, i obie izby Kongresu naciskały i przekazały pakiet stymulacyjny w wysokości 2 bilionów dolarów. Ustawa wypchała fundusze do prawie każdego zakątka gospodarki, od osób prywatnych po małe firmy i banki.

Ta ustawa sprawiła, że bilans Fedu poszybował do nieba, a fundusze przesunęły się z nieco ponad 4 trylionów dolarów do znacznie ponad 7 trylionów dolarów w ciągu kilku dni. Wielu uważało te działania za konieczne dla ochrony amerykańskiego dobrobytu. Inni jednak postrzegali wypłatę jako akt zabezpieczenia politycznego podczas roku wyborczego.

2008 i wzrost QE

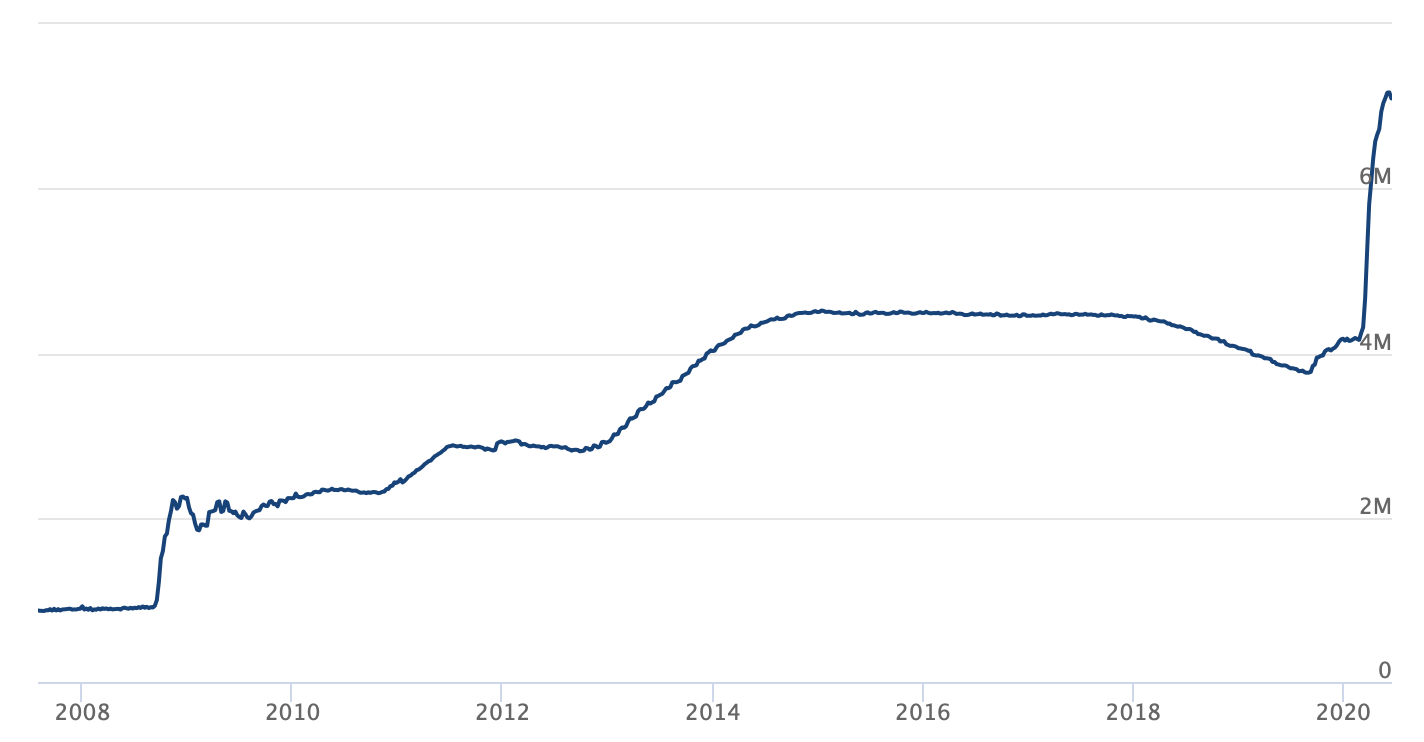

Zmiana polityki była najbardziej odczuwalna natychmiast po kryzysie finansowym, który wstrząsnął światem w 2008 r. Z powodu nadmiernej pewności co do stabilności papierów wartościowych zabezpieczonych hipoteką banki nadmiernie wykorzystały aktywa, które nagle stały się bezwartościowe. W ciągu kilku dni banki, które kiedyś były wzorem stabilności finansowej, zostały zamknięte. Inni doświadczyli finansowego załamania. Rządy krajowe obawiały się, że banki zaczną upadać jeden po drugim. Wobec nadchodzącego kryzysu prezydent George W. Bush podpisał ustawę o nadzwyczajnej stabilizacji gospodarczej (EESA), przy pełnej akceptacji sekretarza skarbu Henry’ego Paulsona. Głównym celem ratowania 700 miliardów dolarów było usunięcie złych aktywów z bilansów banków. Posunięcie to uchroniło ich wynik finansowy, ale przesunęło ciężar obsługi długu na Rezerwę Federalną (Fed). Ten zakup aktywów w celu zwiększenia dostępnych funduszy jest znany jako poluzowanie polityki pieniężnej (ang.: quantitive easing – QE). QE umożliwia Fedowi aktywne zwiększenie podaży pieniądza w gospodarce. Przed tym projektem zdecydowana większość działań Fedu była bierna, koncentrując się głównie na zmianach stóp procentowych. EESA rozpoczęła ekspansję bilansu, która trwa do dziś. Kryzys spowodował, że Fed zwiększył zakupy aktywów z 870 mld USD do 4,5 bln USD. Program normalizacji bilansu FOMC od października 2017 r. do sierpnia 2019 r. tymczasowo jednak ograniczył aktywa do poziomu poniżej 3,8 bln USD.

Nowa normalność

Ta praktyka QE trwa od 2008 roku do dnia dzisiejszego. W tym czasie gospodarka nadal rozwijała się w niespotykanym dotąd tempie. Przed kryzysem COVID-19 zdecydowana większość indeksów była na najwyższych poziomach. Niektórzy ekonomiści twierdzili, że wzrost gospodarczy nie był blisko związany z fundamentalną ekspansją gospodarczą, jak z wyjątkowo tanią podażą pieniądza. Ci analitycy postrzegali wzrost gospodarczy jako efektywnie pusty ze względu na wzrost długu publicznego. Nawet w dekadzie wzrostu po kryzysie bilans Fedu wzrósł z 2,2 bln USD do 4,5 bln USD. Chociaż wzrosty były reklamowane jako konieczne dla dalszego wzrostu, wydaje się, że ogólny ruch gospodarki jest obecnie napędzany przez ten nowy standard QE.Kryzys, upadek i przypadkowe ofiary

Kryzys COVID-19 uderzył w rynki jak pociąg towarowy na początku 2020 r. Gdy wiadomości o rozprzestrzenianiu się wirusa i globalne rządy debatowały nad tym, jak najlepiej zareagować, giełda zatrzęsła się w oczekiwaniu. Po tym, jak kilka pochopnych osądów dotyczących wielkości i zagrożenia wirusem zostało odłożonych na półkę, rząd USA postanowił pójść w ślady swoich globalnych odpowiedników. Wszystko oprócz niezbędnych usług zostało zamknięte, a gospodarka USA zatrzymała się. Niemal natychmiast wybuchło bezrobocie, ponieważ firmy, które obecnie nie są w stanie działać, zostały zmuszone do zwolnienia pracowników. Ponadto wiele firm było całkowicie niezdolnych do kontynuowania działalności. Indeks Dow Jones spadł z prawie 30 000 na koniec lutego do 18 000 do 23 marca – spadek o prawie 50%. Upadek zapoczątkował to, co większość postrzegała jako nieuniknioną recesję. Jednak w miarę pogarszania się kryzysu administracja Trumpa poszła za przykładem poprzedniego kryzysu i zaproponowała znaczny wzrost płynności. Potrzeba wynikała przede wszystkim z faktu, że według szacunków Fed prawie 40% Amerykanów nie było w stanie pokryć jednorazowego kryzysu w wysokości 400 USD.

Sekretarz skarbu Steven Mnuchin, przewodniczący Fed Jerome Powell, i obie izby Kongresu naciskały i przekazały pakiet stymulacyjny w wysokości 2 bilionów dolarów. Ustawa wypchała fundusze do prawie każdego zakątka gospodarki, od osób prywatnych po małe firmy i banki.

Ta ustawa sprawiła, że bilans Fedu poszybował do nieba, a fundusze przesunęły się z nieco ponad 4 trylionów dolarów do znacznie ponad 7 trylionów dolarów w ciągu kilku dni. Wielu uważało te działania za konieczne dla ochrony amerykańskiego dobrobytu. Inni jednak postrzegali wypłatę jako akt zabezpieczenia politycznego podczas roku wyborczego.

Jednak w miarę pogarszania się kryzysu administracja Trumpa poszła za przykładem poprzedniego kryzysu i zaproponowała znaczny wzrost płynności. Potrzeba wynikała przede wszystkim z faktu, że według szacunków Fed prawie 40% Amerykanów nie było w stanie pokryć jednorazowego kryzysu w wysokości 400 USD.

Sekretarz skarbu Steven Mnuchin, przewodniczący Fed Jerome Powell, i obie izby Kongresu naciskały i przekazały pakiet stymulacyjny w wysokości 2 bilionów dolarów. Ustawa wypchała fundusze do prawie każdego zakątka gospodarki, od osób prywatnych po małe firmy i banki.

Ta ustawa sprawiła, że bilans Fedu poszybował do nieba, a fundusze przesunęły się z nieco ponad 4 trylionów dolarów do znacznie ponad 7 trylionów dolarów w ciągu kilku dni. Wielu uważało te działania za konieczne dla ochrony amerykańskiego dobrobytu. Inni jednak postrzegali wypłatę jako akt zabezpieczenia politycznego podczas roku wyborczego.

Materiały wybuchowe i inflacja

Nadrzędne obawy dotyczące bilansu Fedu nie są jednak w rzeczywistości związane z długiem. Fed może ponosić odpowiedzialność i może pozornie zacząć ją zmniejszać. Jednak fundusze, które pojawiają się jako dług w zestawieniu Fedu, są w rzeczywistości płynnością na rynku. Ponad 7 bilionów dolarów weszło do gospodarki USA w ciągu ostatnich dziesięciu lat, podczas gdy amerykański PKB wynosi zaledwie 20 bilionów dolarów. Ponad jedna trzecia PKB została skutecznie wykorzystana przez Fed. Niebezpieczeństwo związane z tą polityką polega na tym, że te ogromne wzrosty płynności uzależniają. Nawet sekretarz Mnuchin stwierdził, że rynek jest teraz uzależniony od bodźców. Wzrosty cen akcji w czasach absolutnego kryzysu pokazują, że rynek porusza się nie w oparciu o fundamenty, ale w oparciu o wolne pieniądze. Gdy inwestorzy wciąż posilają się pomocową kiełbasą, pojęcie wartości staje się praktycznie bez znaczenia. Niemniej jednak nieruchomości mają realną wartość, a zatem są poważnie zagrożone znaczną presją inflacyjną.Żadne zmiany nie nadchodzą

Niemniej jednak, pomimo głębokich niebezpieczeństw, przewodniczący Fed Jerome Powell nadal wzywa Kongres do pozostania na obranym kursie. Jego wypowiedzi w tym tygodniu zawierały apel o dalsze wsparcie fiskalne.„Sądzę, że należałoby pomyśleć o ciągłym wsparciu dla osób, które niedawno straciły pracę, oraz dla mniejszych firm, które borykają się z problemami. Gospodarka dopiero zaczyna się odbudowywać. To faza krytyczna i myślę, że wsparcie byłoby w tej chwili bardzo ważne”.Choć długoterminowe skutki tego bodźca pozostają nieznane, polityka ta ujawnia, że zrozumienie kryzysu przez Satoshiego w 2009 r. było w punkt. Federalny program ratunkowy nie wykazuje żadnych oznak spowolnienia wydawania pieniędzy w najbliższym czasie.

Wyjaśnienie

Wszystkie informacje zawarte na naszej stronie internetowej są publikowane w dobrej wierze i wyłącznie w ogólnych celach informacyjnych. Wszelkie działania podejmowane przez czytelnika w związku z informacjami znajdującymi się na naszej stronie internetowej odbywają się wyłącznie na jego własne ryzyko.

Jon Buck

With a background in science and writing, Jon's cryptophile days started in 2011 when he first heard about Bitcoin. Since then he's been learning, investing, and writing about cryptocurrencies and blockchain technology for some of the biggest publications and ICOs in the industry. After a brief stint in India, he and his family live in southern CA.

With a background in science and writing, Jon's cryptophile days started in 2011 when he first heard about Bitcoin. Since then he's been learning, investing, and writing about cryptocurrencies and blockchain technology for some of the biggest publications and ICOs in the industry. After a brief stint in India, he and his family live in southern CA.

PRZECZYTAJ PEŁNE BIO

Sponsorowane

Sponsorowane