Firma MicroStrategy została założona w 1989 roku i od tego czasu specjalizuje się wyłącznie w usługach konsultingowych z zakresu oprogramowania. Sytuacja zmieniła się jednak diametralnie w sierpniu 2020 r., kiedy to gigant po raz pierwszy oficjalnie nabył dużą ilość Bitcoinów. Od tego czasu MicroStrategy nadal regularnie kupuje główną kryptowalutę, a nawet stała się największym posiadaczem BTC wśród spółek notowanych na giełdzie. Teraz przedstawiciele firmy wyjaśnili różnicę między jej akcjami a niedawno zatwierdzonymi spot Bitcoin ETF.

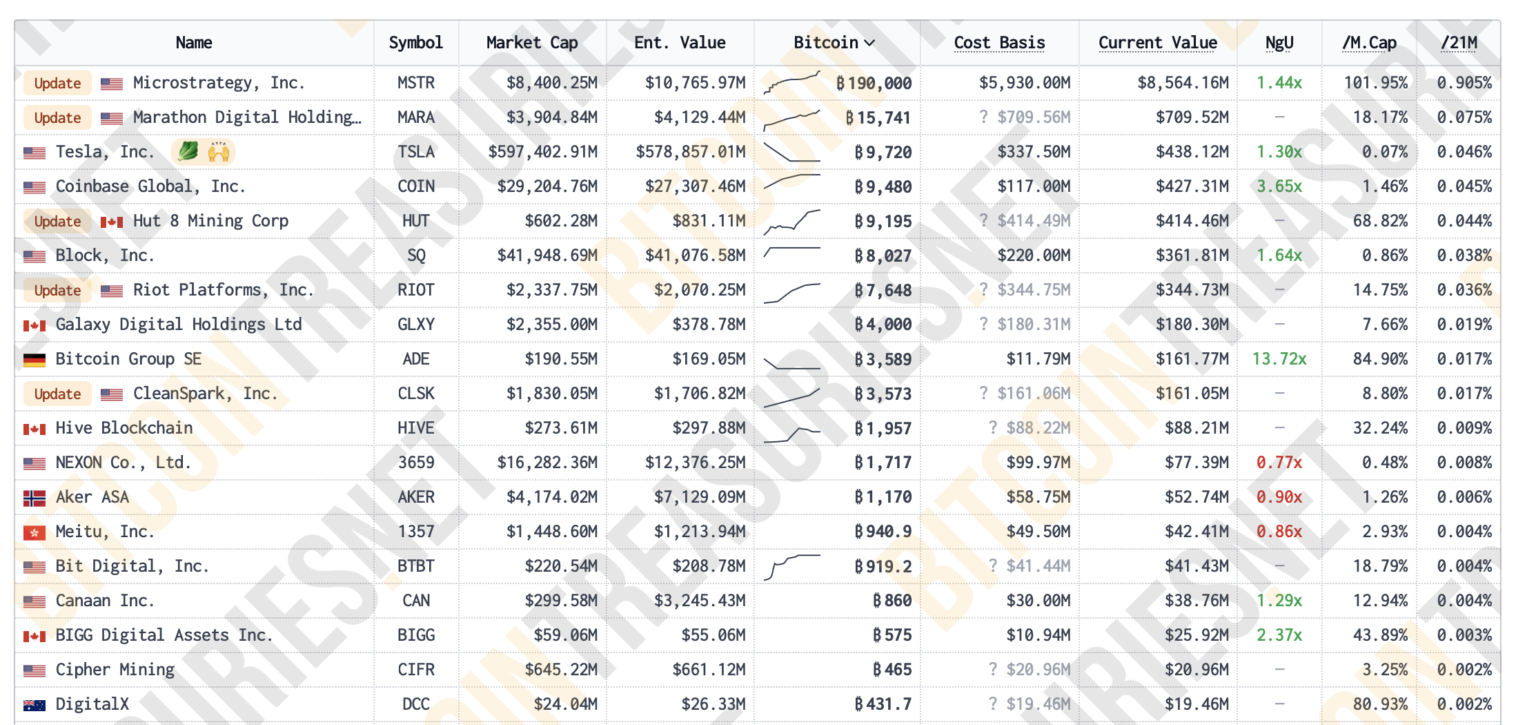

W tym tygodniu MicroStrategy ogłosiło zakup kolejnej partii pierwszej kryptowaluty. Firma nabyła 850 BTC o wartości 37,2 miliona dolarów w styczniu 2024 roku. Obecnie gigant posiada 190 000 Bitcoinów, które są wyceniane na 8,5 miliarda dolarów po dzisiejszym kursie. Oto ranking największych posiadaczy BTC wśród spółek publicznych.

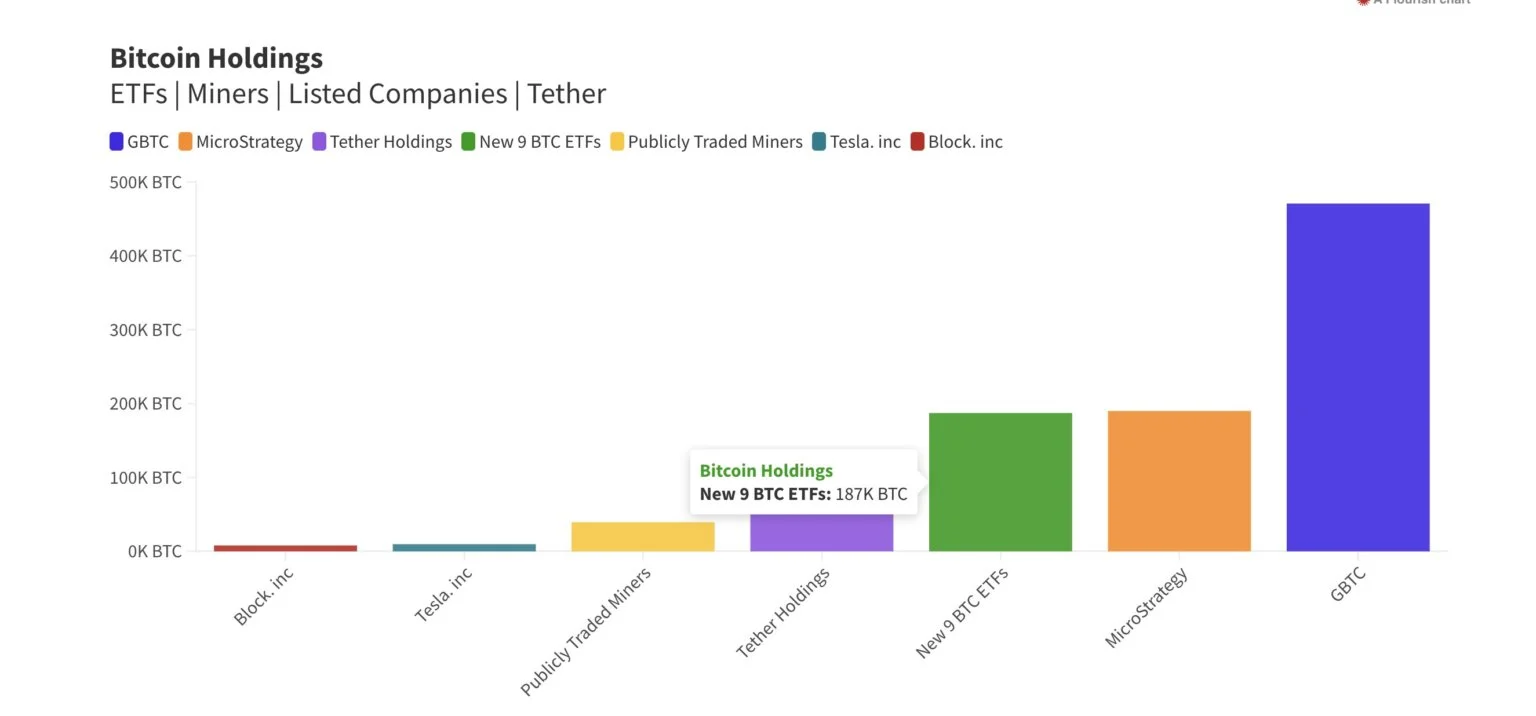

Kwota ta wyprzedza liczbę BTC, które są obecnie podstawą nowych funduszy Bitcoin ETF w USA, z wyjątkiem Grayscale. Faktem jest, że fundusz giełdowy GBTC tej firmy działał wcześniej w formacie powierniczym. Został jednak przeformatowany w ETF w styczniu 2024 roku.

Ponieważ użytkownicy funduszu powierniczego Bitcoin zachowali swoje udziały w nowym ETFie, GBTC rozpoczął nową przygodę nie od zera. W związku z tym wyniki GBTC są liczone osobno. Pordukt zajmuje pierwsze miejsce pod względem liczby bitcoinów.

Jak widać, w rankingu pojawił się również emitent największego na świecie stablecoina USDT – Tether. Oprócz niego na liście znajduje się też Tesla i Block, a także notowane na giełdzie firmy wydobywające Bitcoiny.

Ile Bitcoinów posiada MicroStrategy?

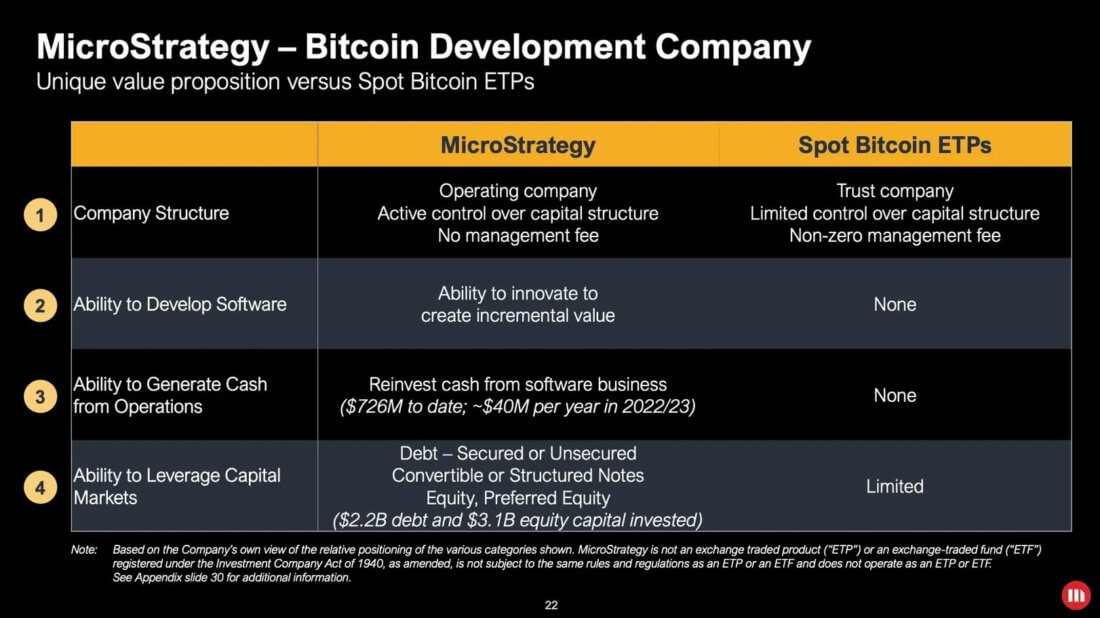

W świeżej prezentacji inwestorskiej dotyczącej wyników finansowych giganta za czwarty kwartał 2023 r. kierownictwo MicroStrategy nakreśliło nową strategię rozwoju. Stanie się teraz “pierwszą na świecie firmą zajmującą się rozwojem ekosystemu Bitcoin”. W pewnym sensie akcje MicroStrategy mogą nawet stać się alternatywą dla spot Bitcoin ETF. Jeden ze slajdów w prezentacji podkreśla następujące sformułowanie:

“MicroStrategy jest zaangażowana w ciągły rozwój sieci Bitcoin poprzez swoją działalność na rynkach finansowych oraz poprzez promowanie i wdrażanie innowacji technologicznych.”

Obecny prezes wykonawczy firmy, Michael Saylor, który wcześniej pełnił funkcję dyrektora generalnego giganta, odegrał szczególnie ważną rolę w kursie firmy. Za jego namową MicroStrategy regularnie kupowała Bitcoiny, nawet podczas trendów spadkowych. Jednocześnie ponosiła niezrealizowaną stratę z powodu gwałtownie spadającej wartości kryptowaluty. Dopiero na początku listopada 2023 r. firma osiągnęła zysk z inwestycji.

Obecnie niezrealizowany zysk MicroStrategy przekracza poziom 2,5 mld USD. Akcje MicroStrategy pod symbolem MSTR spadły o ponad 25 procent od czasu uruchomienia spot ETF. Jaką więc alternatywę spółka może zaoferować inwestorom?

Wśród argumentów przy uruchomieniu było to, że nabywcy MSTR mają aktywną kontrolę nad jego strukturą kapitałową, a ponadto MicroStrategy jest w stanie tworzyć innowacyjną wartość, w przeciwieństwie do funduszy ETF, które po prostu przechowują aktywa krypto. Ponadto firma może generować zyski i wykorzystywać rynki kapitałowe do atrakcyjnych transakcji dłużnych.

Należy zauważyć, że w porównaniu z funduszami ETF, zakup akcji MSTR wiąże się również z dodatkowym ryzykiem. Na przykład firma może napotkać trudności finansowe, które nie mają nic wspólnego z rynkiem kryptowalut. Oznacza to, że cena Bitcoina może teoretycznie pozostać bez zmian, podczas gdy MSTR może spaść, w którym to przypadku nabywcy akcji wyraźnie tracą na rzecz nabywców ETF. Rynki mogą jednak podążać w dowolnym kierunku w dowolnym momencie.

Blackrock i Fidelity vs Grayscale

Tymczasem fundusze ETF typu spot od BlackRock i Fidelity osiągnęły lepsze wyniki niż fundusze ETF Grayscale pod względem dwóch ważnych wskaźników jednocześnie. Pierwszym wskaźnikiem jest wskaźnik szerokości rynku, opracowany przez JPMorgan i oparty na wskaźniku HHLR.

Jest on obecnie niższy dla funduszy ETF BlackRock i Fidelity o współczynnik około czterech. Oznacza to, że te dwa fundusze ETF wykazują znacznie większą szerokość rynku niż GBTC.

Drugi wskaźnik opiera się na pomiarze, jak bardzo ceny zamknięcia ETF-ów odbiegają od ich średniej wartości aktywów netto. Według tej miary płynność funduszy Fidelity i BlackRock stała się znacznie wyższa.

Kolejną pozytywną wiadomością jest dalsze spowolnienie odpływów z Grayscale. To właśnie ten trend doprowadził do krótkoterminowego załamania wartości Bitcoina w styczniu. Wkrótce liczba chętnych do pozbycia się udziałów funduszu stanie się jeszcze mniejsza, co w ten czy inny sposób wpłynie na sytuację na rynku.